预见2023:《2023年中国染料行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:浙江龙盛(600352.SH)、七彩化学(300758.SZ)、润土股份(002440.SZ)、安诺其(300067.SZ)等

本文核心数据:染料的分类;染料产业链全景图谱;中国染料行业链生态图谱;染料行业产业链生产企业分布热力地图

行业概况

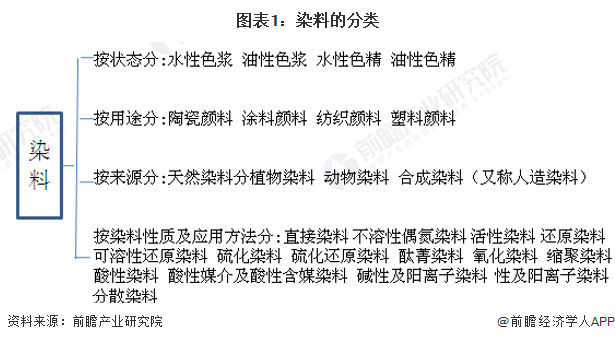

1、定义

染料是一种能使纤维或其他物质牢固着色的化学物质,广泛应用于纤维类物质的着色,包括棉、麻、蚕丝、羊毛、纸张和皮革等天然纤维,以及涤纶、锦纶、腈纶、氨纶和醋酯纤维等合成纤维。按染料性质及应用方法,可将染料进行下列分类。

2、染料行业产业链全景梳理

从中国染料产业链来看,上游主要为原材料、中间体生产企业。中游为染料和印染助剂生产制造企业,主要分类有分散染料、活性染料等。下游主要为印染加工并最终流向服装、家纺等企业。

染料产业链上游原材料及中间体生产企业主要有亚邦股份、锦鸡股份、双桃股份等,中游染料和染料助剂生产企业则包括传化化学、德美化工、浙江龙盛、闰土股份、安诺其等。航民股份、富春染织、迎丰科技等企业专注于印染加工业务。

3、行业发展历程:国产染料仍处于转型阶段

我国染料行业是与纺织工业的发展密切相关的。20世纪90年代以前,由于我国整个化工领域起步较晚,虽然国内也有染料企业,但没有形成规模,在国际上无足轻重。20世纪90年代以后,一批以集体、合资、私营企业为代表的染料生产企业逐步获得世界的认可,并且影响至今。其中在2014年9月,浙江龙盛并购全球最大的染料公司——德国德司达公司,标志着我国染料企业正式处于全球领先地位。近几年我国染料行业已经进入成熟阶段,行业发展面临产能过剩、环保等问题,行业亟待绿色和高质量转型发展,进入结构化转型阶段。

行业发展现状

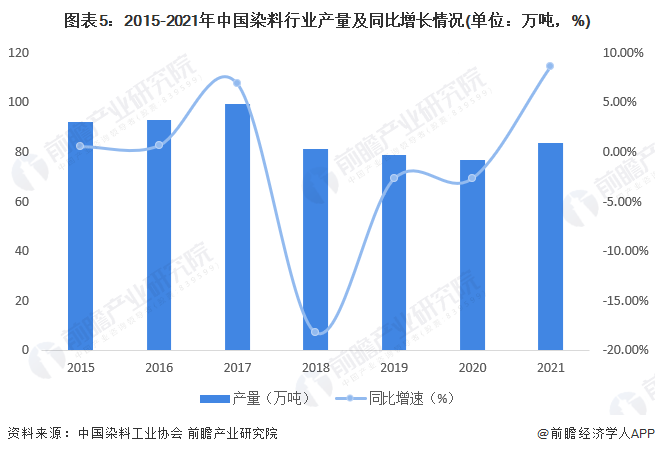

1、供需:2021年国产染料均有所大幅增长

随着国内安全环保形势日趋严厉,染料行业面临上游原料供应的波动和染料生产装备升级、环保技改投入加大的压力,影响了部分行业内企业的产能发挥,许多小型染料生产厂商也退出市场,染料供给收缩。受此影响,2018-2020年我国染料产量出现连续三年的下降,2017年我国染料行业产量为99.2万吨,2018年为81.2万吨,同比减少18.15%,到2020年为76.9万吨,同比减少2.66%,三年减少了22.3万吨。2021年我国染料产量有所小幅回暖,达83.5万吨。

从需求来看,我国不仅仅是染料的生产大国,也是全球最大的染料消费国和需求国。我国的消费量占到全球的55%,居全球之首。2015-2021年,我国染料行业表观消费量呈波动变化的趋势。2015年,我国染料行业表观消费量为69.99万吨;受环保因素影响,我国染料表观消费量从2015年经历了两年的增长至2017年的75.32万吨后,出现了大幅的减少,2019年我国染料消费量为58.49万吨。2020-2021年染料行业消费量有所回暖,2021年表观消费量为65.95万吨,同比增长10.54%。

从下游印染行业需求来看,根据国家统计局数据,2021年,印染行业规模以上企业印染布产量605.81亿米,同比增长11.76%,我国印染行业受疫情、汛情、限电限产、原材料价格高涨等多重因素影响,但在消费市场逐步回暖、终端需求持续复苏的带动下,印染行业生产保持了良好增长态势,规模以上企业印染布当月产量均保持在50亿米以上,全年累计产量突破600亿米,创近十年最好水平。

2、价格:价格呈下降趋势

根据我国染料表观消费量和销售收入计算,我国染料行业平均销售价格近三年呈下降趋势,从2019年的11.77万元每吨,下降至2021年的9.6万元每吨。

注:该数据为销售收入除以表观消费量所得

3、市场规模:2021年我国市场规模有所回暖

2016-2019年,我国染料行业销售收入大致呈增长态势,2019年,染料行业销售收入为688.3亿元,同比增加1%。2020年受疫情影响我国染料行业销售收入大幅下滑,为609亿元,同比下降11.52%。2021年随着疫情得到控制,下游需求有所回暖,行业销售收入也有所回暖至633.2亿元。

行业竞争格局

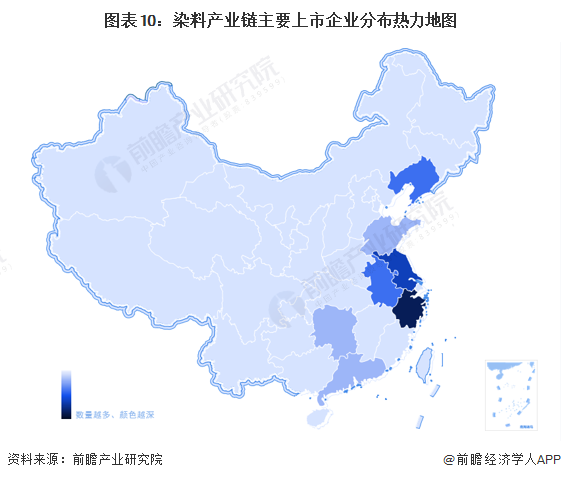

1、区域竞争:浙江省企业分布最多

从中国染料产业链上市企业区域分布状况来看,主要集中在华东、华南为代表的中国东部地区,其中长三角地区分布最为集中,西部地区相对较少。从省市层面来看,集中度靠前的省市有浙江、江苏、山东、上海、安徽、广东等。

从染料产业主要上市企业区域分布来看,浙江省相关产业链企业数量最多,企业涉及全产业链环节,代表有浙江龙盛、浙江吉华、润土股份等。位于上海的产业链企业有安诺其、雅运股份等。江苏省代表企业有锦鸡股份、亚邦股份等。

2、企业竞争:TOP3企业占比超过50%

从整个行业市场份额来看,目前,我国染料行业内的企业达300多家,但市场份额集中在少数几个大型染料企业中,根据中国染料工业协会数据显示,2021年中国染料年产量83.50万吨,再结合各企业公告,2021年从产量口径来看,我国染料行业前三大生产企业分别是浙江龙盛、浙江闰土和浙江吉化。三家企业市场份额占比超过50%。

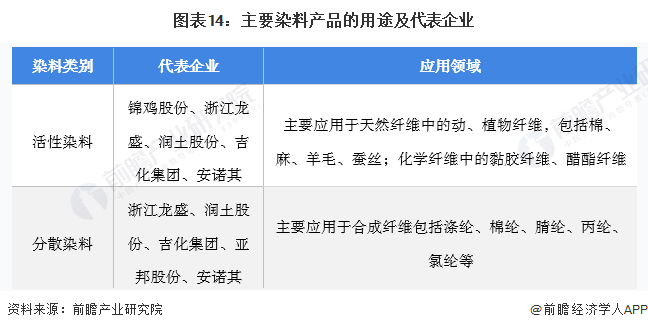

3、产品竞争:分散染料和活性染料为主

国内染料生产主要以分散染料、活性染料为主,其他染料还包括还原性染料、酸性染料、阳离子染料为辅。国内纺织品面料主要是化纤和棉,对分散染料和活性染料的需求量较大,因此国内分散染料和活性染料的生产企业相对较多、竞争较为激烈。

行业发展前景及趋势预测

目前尽管我国染料产量已占世界的70%,但染料质量、品种、数量与国外市场的需求相适应的程度还有教大差距,国内外市场普遍认为我国染料的稳定性价差、批与批之间的产品性能差距较大,染色重现性差;力份不高,染料用量大;粒径不均匀,染色效果不好等,有待改进。我国在染料领域采用的制造技术以经典的技术为主,高新技术运用相对较少,不仅收益率较低,而且三废严重,已严重地影响我国染料工业的生存,这些都表明我国染料工业的技术含量亟需提高,技术创新是我国染料工业生存和发展的当务之急。

从行业发展前景来看,2020年由于全世界疫情的爆发,给我国染料行业带来了不小的冲击,但行业也表现出了一定的韧性。未来尽管我国染料行业经济面临不少困难和挑战,但染料行业发展潜力足,加上行业技术创新、管理、走出去的能力提高,为行业持续增长提供了良好的条件。另外,随着人们生活水平的提高、经济逐渐的回复,国内对纺织品的需求将逐渐恢复并进一步增长。因此,前瞻预计2022年染料行业会快速回暖,恢复到疫情前的水平,行业销售收入有望突破650亿元,随后的未来几年染料行业销售收入将继续保持平稳增长,预计年均增速维持在8%左右,到2027年我国染料行业销售收入有望达到950亿元。

更多本行业研究分析详见前瞻产业研究院《中国染料行业产销需求与投资预测分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

报告从当前染料行业的宏观景气状况出发,以染料行业的产销状况和行业需求走向为依托,详尽地分析了中国染料行业当前的市场容量、市场规模、发展速度和竞争态势。

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。