预见2023:《2023年中国精细化工行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:万华化学(600309)、齐翔腾达(002408)、回天新材(300041)、联化科技(002250)、宏达新材(002211)、巨化股份(600160)、永太科技(002326)、多氟多(002407)、新安股份(600596)、新宙邦(300037)、天赐材料(002709)等

本文核心数据:精细化工行业规模、细分市场、竞争格局、发展前景预测等

产业概况

1、定义

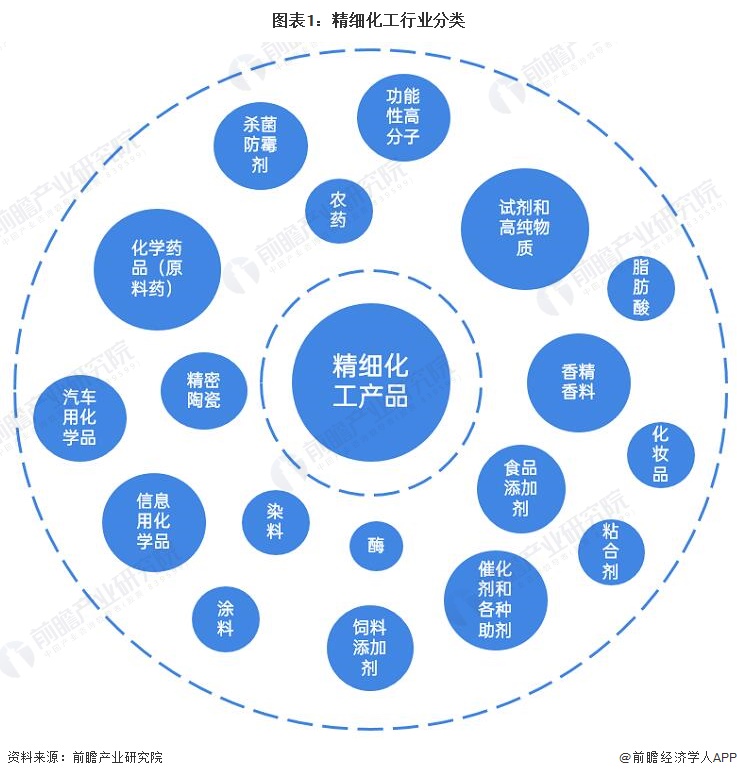

精细化工指生产精细化学品的工业,通称精细化学工业。该行业产品指具有特定应用功能,技术密集,商业性强,产品附加值较高的化工产品。

精细化工产品种类较多,下游应用领域广泛。由于部分化学产品具有稳定性、润滑性、成膜性、增稠性、防腐性等多种化学特性,在很多行业的产业链上的某个环节具有不可替代的催化、辅助等作用。

目前,中国精细化学品大体可以分成:农药、染料、颜料、试剂和化学药品(原料药)等在内的十一类细分产品。随着国民经济的发展,精细化工的开发和应用领域在不断拓展,新的门类将会不断增加。

2、产业链剖析:产业链长而复杂,当前下游应用场景较为单一

精细化工行业包括精细化学品与专用化学品,与通用及半通用化学品均为大宗产品不同,精细化工产品具有少量生产、目前应用领域相对较为专一、产业链长而复杂的特点,通过对基本化工原料进行一系列的化学反应制备而成,产品主要应用在医药、农药、染料、液晶等领域。行业的上游产业主要是基础化工行业,包含无机化工原料和有机化工原料;而行业的中游包含化学中间体和化工制剂两大细分领域,前者包含精细化学品和专用化学品,而后者包含精细化学品制剂和专用化学品制剂;行业的下游应用场景主要包含医药、农药、染料和日化等应用市场。

而精细化工行业上游以中国石化、恩捷股份、荣盛石化等传统石化企业为主,市场集中度高,份额供给较为稳定;中游为精细化工制造企业,专业性强化,细分程度较高,比如新和成主营医药精细化工产品,联化科技以农药精细化工产品为主;下游行业主要是成品领域经营商,比如宝洁日化、浩业医药等。

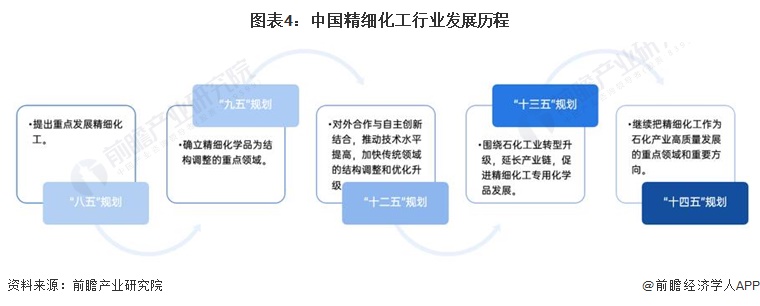

行业发展历程:行业正在转向高端产品研发阶段

精细化工是石化产业的重要组成部分。中国精细化工行业起步较晚,“八五”规划提出重点发展精细化工,“九五”确立精细化学品为结构调整的重点领域,而“十二五”规划期间,受到关键技术的制约,国内精细化工和新材料方面发展较为缓慢,基于此发展背景,“十二五”规划明确指出,精细化工行业应积极技术创新,大力生产环境良好型产品和高附加值的化工新材料,以求缩短与发达国家在技术水平上的差距。而到了“十三五”期间,精细化工行业的发展主题变成围绕石化工业转型升级,依据各省市原有产业基础因地制宜,以建设国家重要的战略性石化产业基地为目标,进一步扩大油气加工、乙烯生产、新型煤化工等生产规模,延伸产业链条,促进石油化工与煤化工产业耦合发展。

到当前的“十四五”期间,根据中国石油和化学工业联合会副会长的发言,石化产业高质量发展、深化供给侧结构性改革,还应在产业结构和产品结构调整与优化上狠下功夫,还应在产品的高端化、差异化上狠下功夫,还应继续把精细化工作为石化产业高质量发展的重点领域和重要方向;而精细化工行业作为石化行业重要的细分领域,行业正处于由初、中级阶段向精细化工过渡时期,传统大宗通用级产品占比将逐渐下降,发展高技术高质量的产品是行业的重要发展方向。

行业政策背景:政策指引行业两大发展方向

2021年3月,《中国涂料行业“十四五”规划》(以下简称《规划》)发布,《规划》指明,涂料行业将与国家整体发展方向保持一致,实现可持续增长,积极推进产业升级和发展转型;在“双碳”大目标指引下,行业将向着节能减排的方向进行产业转型升级;而涂料行业也需加强技术投入,以符合精细化工行业对于高端技术产品自主研发的发展趋势。

行业发展现状

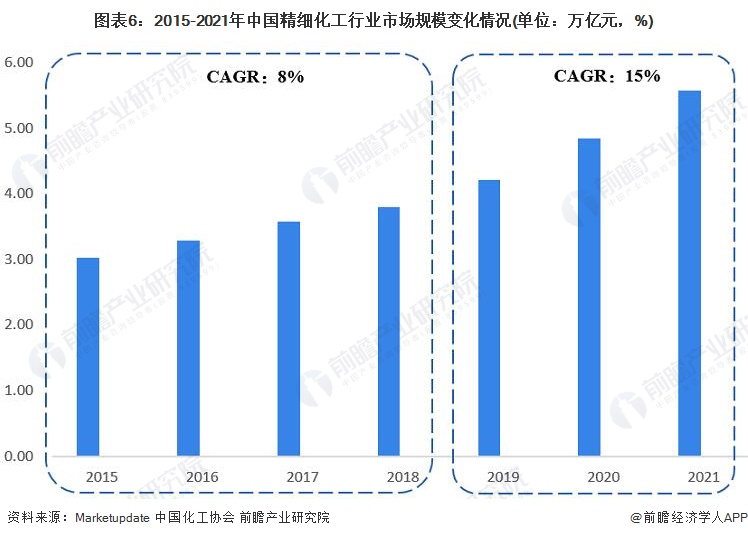

1、行业市场规模:市场规模突破5万亿元

随着社会经济的进一步发展,人们对电子、汽车、机械工业、建筑新材料、新能源及新型环保材料的需求将进一步上升,电子与信息化学品、表面工程化学品、医药化学品等将得到进一步的发展,全球范围内精细化学品市场规模逐年扩大,亚太地区承接发达经济体的精细化工产能转移同时下游需求后进拉动进一步加速整体区域精细化工市场规模扩增,中国作为亚太地区增长极,整体行业市场规模增速位居世界首位。

结合中国各细分精化行业促进因素,对2015-2021年中国精细化工行业整体市场规模进行测算,2015-2018年整体市场中高速增长,年复合增长率达到8%左右;2018年后市场整体增长速度提升,根据中国化工协会2019年3月发布的《2017-2025年精细化工行业发展的设想与对策》,我国精细化工产业2021年总产值将突破5万亿元,年均增长率超过15%,精细化率超过50%。

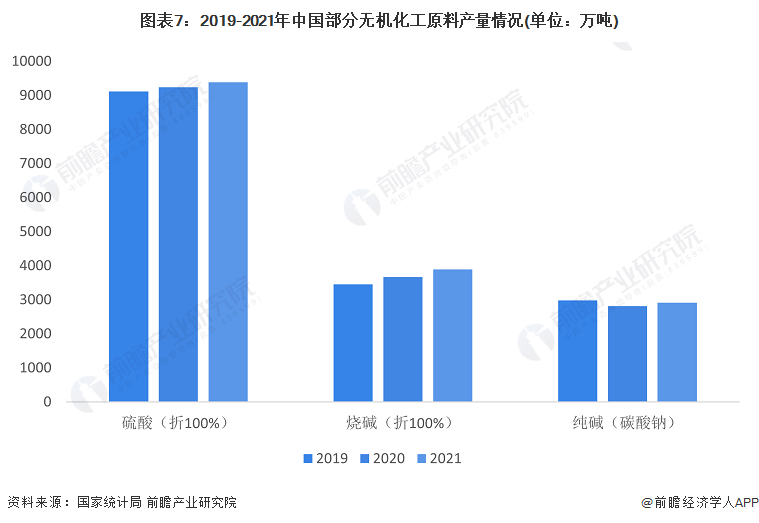

2、上游供给:代表型原料产量规模上升,上游原料供应稳定

——无机化工原料供应市场

无机化工原料种类繁多中,以硫酸、烧碱、纯碱为例,可以看出三种代表型无机化工原料2021年的产量均较2020年有所上升,原料市场供应稳定。

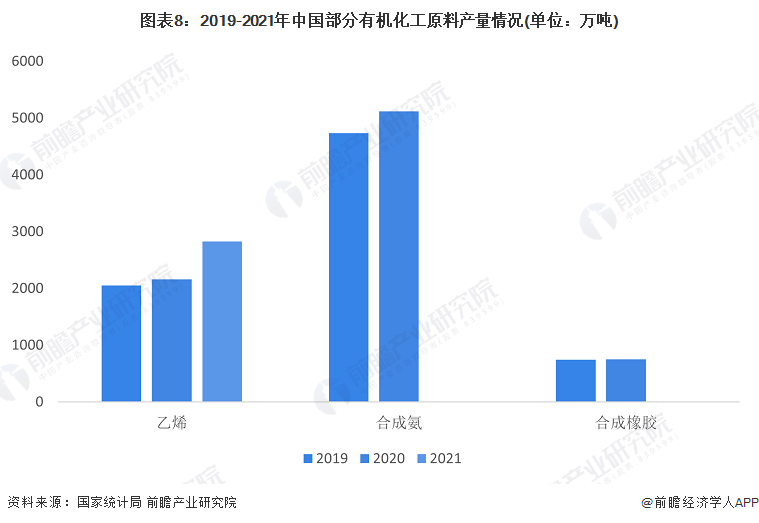

——有机化工原料供应市场

有机化工原料种类繁多中,以乙烯、合成氨、合成橡胶为例,三种代表型有机化工原料产量规模均呈现上升的趋势,原料市场供应稳定。

注:合成氨、合成橡胶2021年产量数据暂未公布。

3、中游发展:药品原药和食品添加剂产量规模上升,化学农药原药产量有下降趋势

——细分市场一:医药原药市场

从化学药品原药产量来看,我国化学原料药产业曾经历了长期快速发展阶段,产量规模一度上升至超过350万吨,导致国内现阶段传统大宗原料药产能过剩,2018年开始,国内传统大宗原料药产量开始下降,2018年国内原料药总产量降至230.37万吨。2020年和2021年受疫情影响,国内原料药供给产量有所回升,2021产量再次突破300万吨,同比增长超过5%。

——细分市场二:化学农药原药市场

2014-2020年,受到宏观经济、政策法规以及行业周期波动的影响,我国化学农药原药(折有效成分100%)产量出现下滑。近几年中国农药产量出现大幅下降是中国农药行业追求高质量发展的结果,也是全球需求下降自然调节的需要。

随着农业农村部“到2020年实现化肥、农药使用量零增长”政策的实施,特别是高毒有机磷农药品种(其中绝大部分为杀虫剂)被逐步淘汰,农药总产量稳步下降。国家统计局数据显示,2020年化学农药行业规模以上企业化学农药原药(折100%)产量为214.8万吨,同比减少1.06%。2021年化学农药行业规模以上企业化学农药原药(折100%)产量为249.8万吨,同比增加16.29%。

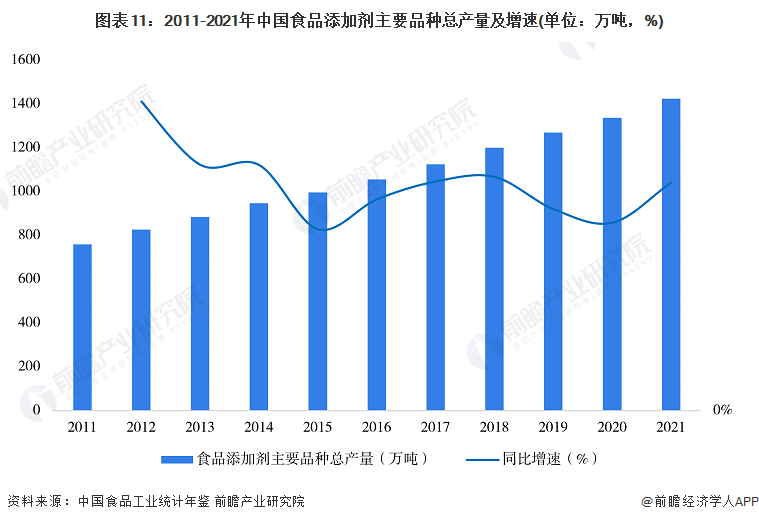

——细分市场三:食品添加剂市场

根据中国食品添加剂与配料协会对根据对行业骨干企业、会员企业全年数据的统计,中国食品添加剂主要品种总产量由2011年的760吨增长至2020年的1337吨。近几年,由于国家对食品添加剂的管理力度加强,中国食品添加剂产量增速有所下降。

2020年,新冠肺炎疫情全球蔓延的形势下,全球经济环境更加动荡,食品添加剂和配料行业克服了外部环境尤其是疫情带来的重重困难,通过产业结构调整和优化升级,通过提品质、创品牌的实际行动,从一季度短时停滞后的迅速复工复产,到2020年下半年全行业完成了强劲复苏,食品添加剂和配料行业的大部分品种产量均超过2019年同期水平,2020年,食品添加剂主要品种总产量达1337万吨,同比增长5.4%。经初步统计2021年中国食品添加剂主要品种总产量增长至1424万吨,同比增长6.5%。

注:年鉴统计食品添加剂主要品种产量为甜味剂、着色剂、食用香精香料、防腐剂和抗氧化剂、增稠剂、乳化剂和品质改良剂产量总和

4、下游需求:医药和日化行业需求扩大,化学农药需求增长空间有限

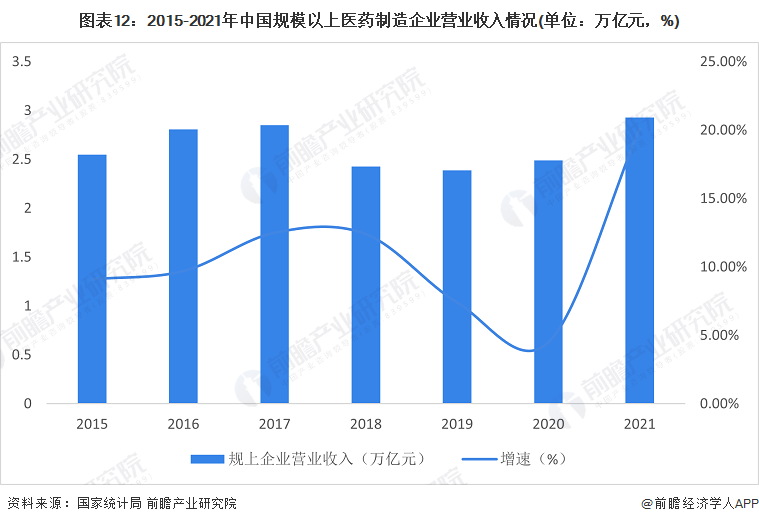

——细分领域一:医药行业

目前中国已成为全球化学原料药的生产和出口大国之一,还是全球最大的药物制剂生产国,同时,也成为世界疫苗产品的最大生产国,国产疫苗在满足国内居民防病、治病的同时,已开始向世界卫生组织提供疫苗产品,用于其他国家的疾病预防。2015-2020年我国规模以上医药制造业营业收入持续增加,2020年达到了2.49万亿元,同比上升4.5%。2021年,我国规模以上医药制造企业营业收入规模达到2.93万亿元,同比增长20.1%。整体来看,医药行业需求市场上升,未来发展潜力较大。

注1:由于国家统计局统计口径调整导致营业收入下跌但增速保持正值。注2:规模以上医药制造企业为营业收入在2000万元及以上的全部医药制造企业。

——细分领域二:农药行业

根据《中国工业统计年鉴》公布的数据,2015-2021年中国规模以上工业企业化学农药制造收入呈现波动变化的趋势。短时间内,我国农药行业依旧保持以化学农药为主,较为环保的生物农药发展需要还一定时间和空间的沉淀。但随着政策对化学农药的限制,以及生物农药技术的不断提升,未来化学农药市场规模的增长空间有限。初步核算出2021年规模以上工业企业化学农药制造的收入为2154亿元。

注:①2017-2018年未单独公布化学农药制造的收入情况,数据根据化学农药占化学原料和化学制品收入的比例(约30%)测算得出;②《中国工业统计年鉴》中统计的化学农药规模统计范围指化学农药原药,以及经过机械粉碎、混合或稀释制成粉状、乳状和水状的化学农药制剂的生产活动,年鉴中营业收入的统计范围指企业从事销售商品、提供劳务和让渡资产使用权等生产经营活动形成的经济利益流入;③由于《中国工业统计年鉴2021》公布的2020年数据,《中国工业统计年鉴2022》暂未发布,2021年数据也是根据比例测算得出。

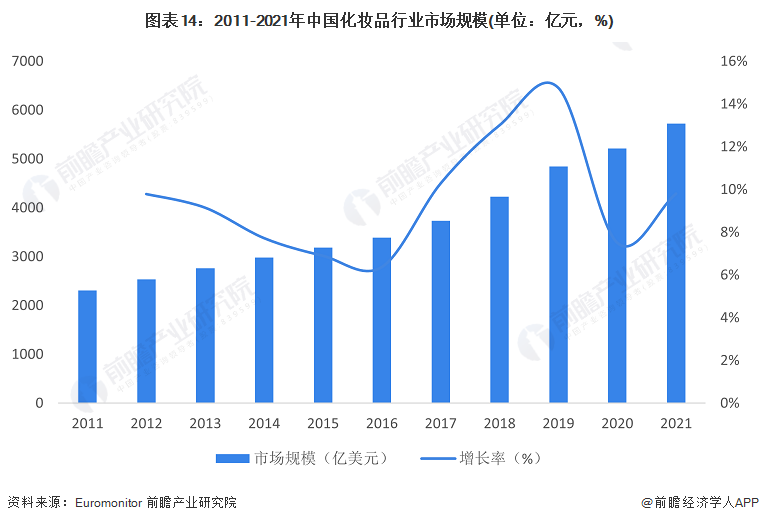

——细分领域三:日化行业

伴随我国经济的不断发展,居民收入水平的不断提高,日化行业的规模不断提升。以化妆品为例,在欧美及日韩大牌化妆品公司对中国市场的开拓下,国内消费者的化妆品消费理念逐步增强,国内化妆品市场规模迅速扩大。据Euromonitor统计数据,2011-2021年我国化妆品的市场规模呈现逐年递增的趋势,但2011-2019年市场规模增长率呈现先下降后上升趋势。我国市场规模从2011年的2309.44亿元增长到了2021年的5726.14亿元,复合增长率约为9.51%。

行业竞争格局

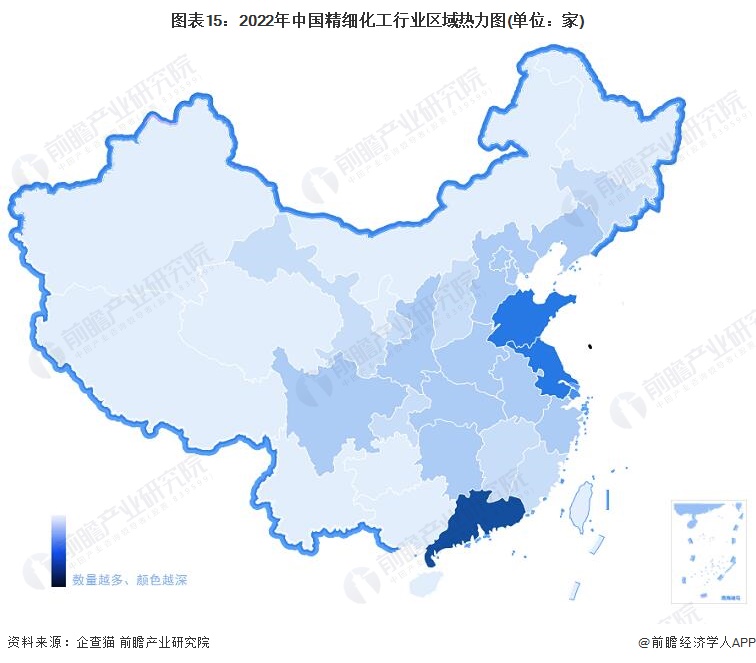

1、区域竞争:企业主要集中在沿海地区,广东省分布最多

从企业分布情况来看,我国精细化工行业参与者主要集中在沿海地区,在这些地区形成了规模较大的精细化工产业群。其中,广东省相关企业分布最多。

注:数据查询截至2022年9月27日。

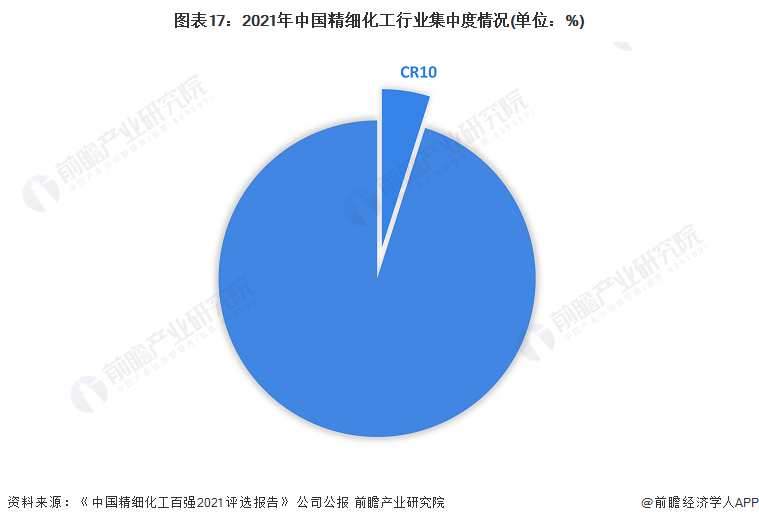

2、企业竞争:集中度低,行业内竞争激烈

根据《中国精细化工百强2021评选报告》数据对企业精细化工主营业务进行汇总分析,中国精细化工行业排名前十的企业分别为浙江龙盛、新和成、诚信集团、石药控股、安道麦、万华化学、联化科技、中节能万润、扬农化工和赞宇科技。根据2021年各个企业公布的财务数据以及行业整体的规模数据来看,行业集中度很低,2021年排名前十的企业市场集中度约为5%,从一定程度上说明企业无法形成核心竞争力优势,即产品同质化较为严重,行业市场内竞争激烈。

行业发展前景及趋势预测

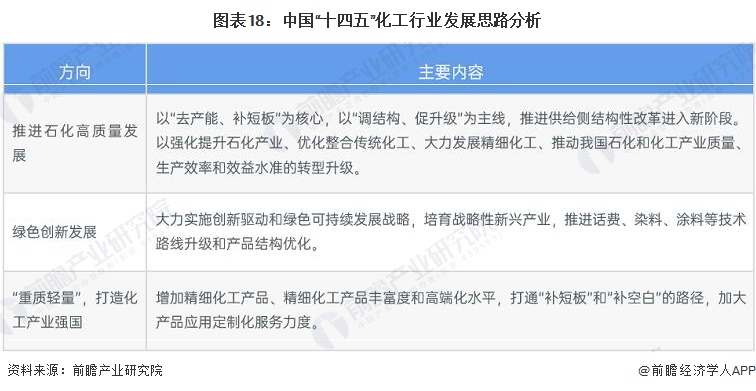

1、十四五”规划影响:政策引导,进一步促进行业产能整合

根据“十四五”化工行业发展规划,未来可以从两大方面入手促进精细化工行业健康发展。其一,继续推进产能整合,淘汰落后产能;其二,通过清洁生产、绿色发展以及技术创新来实现产业价值链提升。在这种行业发展趋势驱使下,未来业内龙头企业市占率与高附加值产品比重有望继续提升。

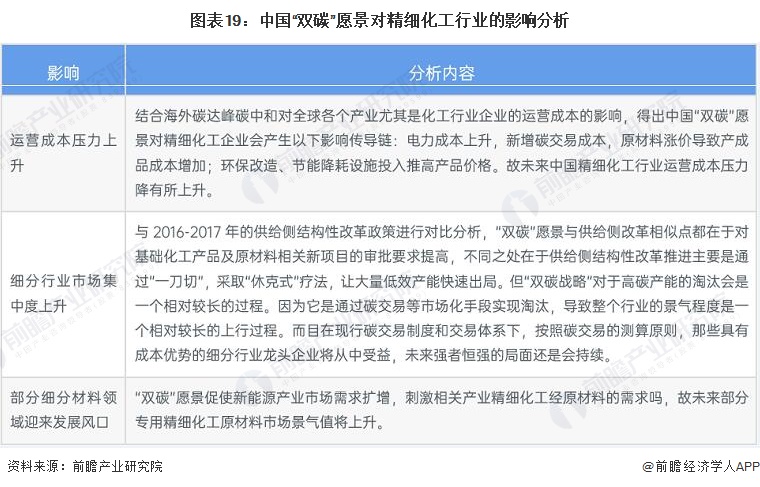

2、“碳中和”和“碳达峰”战略规划影响:行业将产生颠覆式影响

“双碳”战略实际上通过带有约束条件的发展,不断优化行业结构,提升行业技术水平,促进经济朝更高质量和更可持续的方向发展。据2021石化产业发展大会发布的分析,未来“双碳”战略的提出将对精细化工行业的运营模式、产品结构等将产生颠覆式影响,也将推动业内细分市场景气度提升。

3、未来市场规模预测:2027年市场规模有望超过11万亿元

根据Marketupdate发布的《2021全球精细化工品市场报告》,Marketupdate预测全球精细化学品市场将以相当大的速度增长。亚太地区将在未来几年占据更多的市场份额,特别是在中国地区,预计未来行业年复合增长率将超过全球精化行业年复合增长率。结合中国化工协会2019年对于精细化工行业2021年总产值的预测,初步预测2022-2027年中国精细化工行业市场规模逐年上升,2027年市场规模有望超过11万亿元。

更多本行业研究分析详见前瞻产业研究院《中国精细化工行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对精细化工行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来精细化工行业发展轨迹及实践经验,对精细化工行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。