【最全】2023年中国水运行业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等)

本文核心数据:中国水运企业区域竞争、中国水运企业区域投融资分布、中国水运企业区域综合竞争

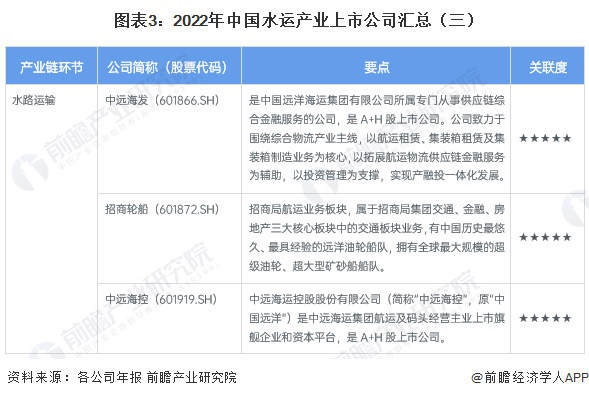

水运产业上市公司汇总

目前,我国水运产业的上市公司数量较多,主要分布产业链中游。上游的船舶制造公司有天海防务(300008.SZ)、亚光科技(300123.SZ)、江龙船艇(300589.SZ)、国瑞科技(300600.SZ)、中国船舶(600150.SH)、中国动力(600482.SH)、中船防务(600685.SH)、亚星锚链(601890.SH)、中国重工(601989.SH)、海兰信(300065.SZ)、中科海讯(300810.SZ)、中船科技(600072.SH)、宝鼎科技(002552.SZ)、中集集团(000039.SZ);中游水运企业有长航凤凰(000520.SZ)、盛航股份(001205.SZ)、海峡股份(002320.SZ)、中远海能(600026.SH)、安通控股(600179.SH)、中远海特(600428.SH)、宁波海运(600798.SH)、中远海发(601866.SH)、招商轮船(601872.SH)、中远海控(601919.SH)、渤海轮渡(603167.SH)、兴通股份(603209.SH)、中谷物流(603565.SH)。

水运行业上市公司业务布局对比

水运行业的上市公司中,中远海特的航线覆盖全球,船舶航行于160多个国家和地区的1600多个港口之间;长航凤凰以沿海、长江、大件等干散货运输业务为中心和支撑;宁波海运同样以干散货运输为主,开始涉足成品油运输;盛航股份主要从事国内沿海、长江中下游液体化学品、成品油运输;中远海控重点布局集装箱运输,设有覆盖全球的集装箱航运销售、服务网点近700个,共经营294条国际航线、54条中国沿海航线;中远海发依托中远海运集团的全球运输网络,为客户提供全球港口交箱的增值服务。

水运行业上市公司业务业绩对比

从水运业务营收上来看,2021年,中远海控的水运业务营收规模达3358.53亿元,远高于同行业的其他公司;从水运业务的毛利率情况来看,兴通股份的毛利率达51.59%,排名第一,其次是中远海控和海峡股份,毛利率均超过40%;从船舶总数和船队运力来看,招商轮船的船队规模最大,共控制321艘船舶,船队总运力超过4000万载重吨。

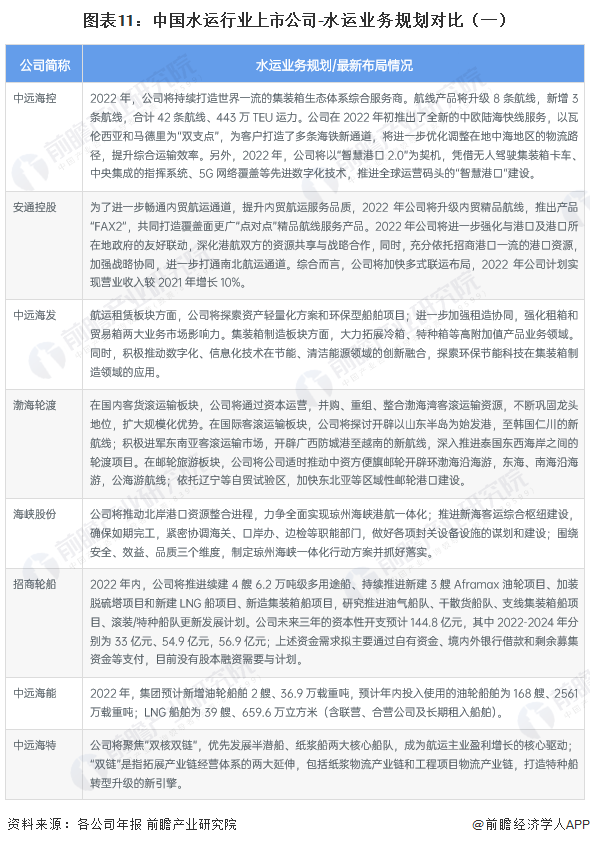

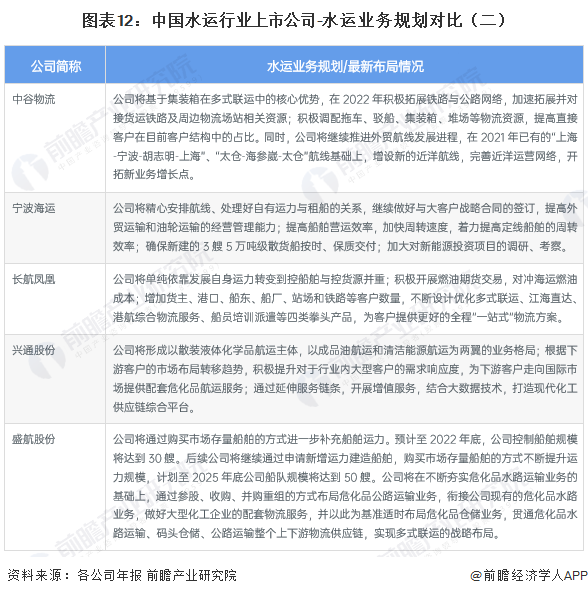

水运行业上市公司水运业务规划对比

2022年,中国水运行业企业积极进行海内外布局,加快多式联运布局,为客户提供“一站式”物流解决方案。各公司具体水运业务规划如下:

以上数据参考前瞻产业研究院《中国水运行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对水运行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来水运行业发展轨迹及实践经验,对水运行业未来的发展前景做...

如在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。