2023年中国IGBT芯片市场供需情况分析 国产化率有待提升【组图】

行业主要上市公司:宏微科技(688711);斯达半导(603290);华润微(688396);时代电气(688187);士兰微(600460);比亚迪(002594)等

本文核心数据:IGBT厂商产品电压覆盖范围

中国IGBT芯片行业市场供给现状

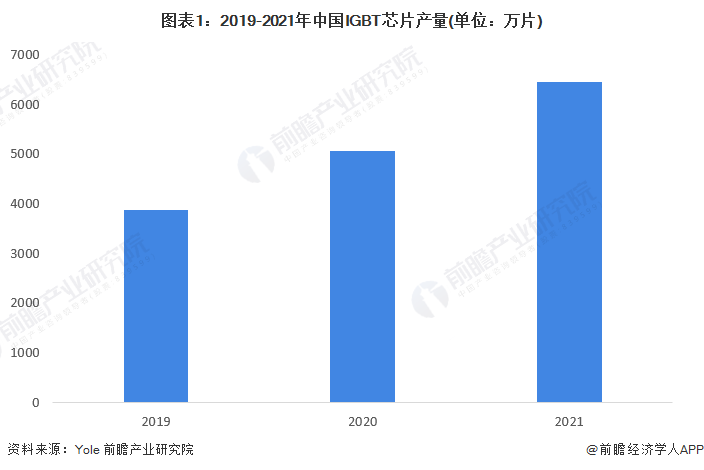

根据Yole的数据显示,2019-2021年我国IGBT行业的产量分别为1550万只、2020万只、2580万只。考虑到IGBT行业主要产品是模块,而模块主要采用多个IGBT芯片并联方式,模块内IGBT芯片用量主要与整体电流、电压规格相关;且我国IGBT厂商部分芯片采购于英飞凌等国际巨头,并非完全自产自销,综上,若以1:2.5的比例测算,2021年我国IGBT芯片产量约为6450万片。

中国IGBT芯片行业市场供给水平

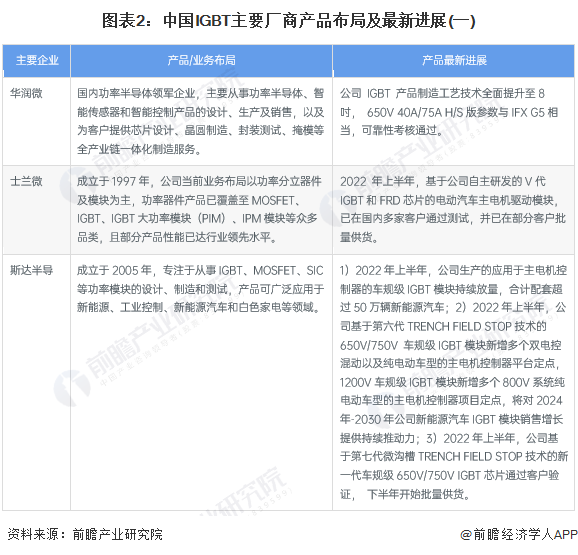

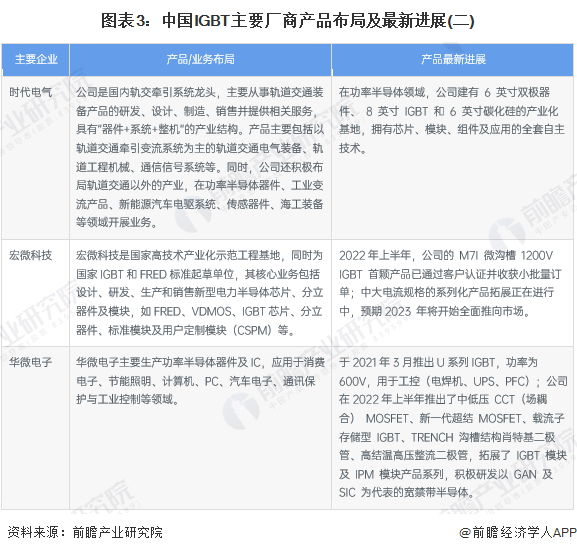

IGBT芯片位于IGBT产业链上游,下游产品主要是IGBT模块、单管、IPM等。目前,我国IGBT产业链上主要竞争者有斯达半导、时代电气、士兰微等,各厂商产品、业务、生产、技术布局如下:

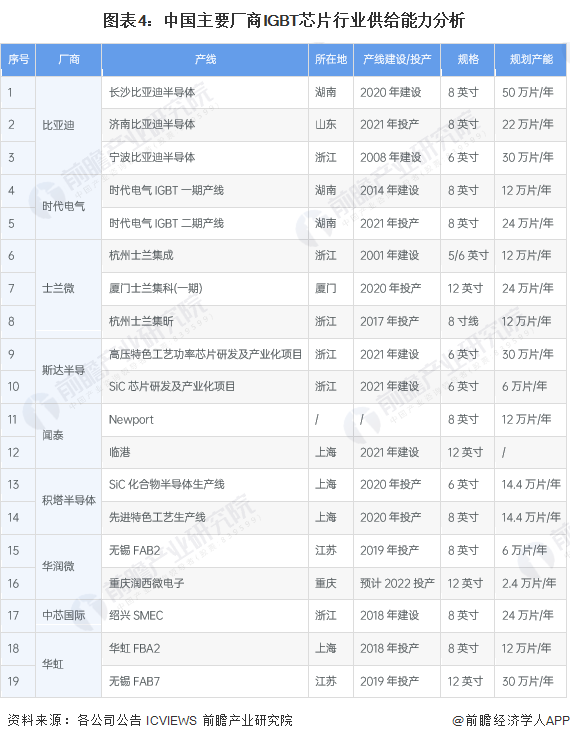

IGBT制造属于资本密集型行业,其产业链较长,包括芯片设计、芯片制造、模块制造、测试等环节;部分设备依赖进口,成本高昂。产品研发阶段亦需要较长研发时间和较高研发成本。近年来斯达半导布局高压特色工艺功率芯片研发及产业化项目;士兰微布局8英寸集成电路芯片生产线项目;比亚迪半导布局济南功率半导体扩产项目;华润微布局8英寸高端传感器和功率半导体建设项目。据不完全统计,国内主要厂商产线布局如下:

中国IGBT芯片行业需求情况

IGBT凭借着高功率密度、驱动电路简单以及宽安全工作区等特点,成为了中大功率、中低频率电力电子设备的首选。在工作频率低于10⁵Hz的范围内,硅基IGBT是首选的功率半导体器件,其功率范围涵盖几千瓦至十兆瓦,典型的应用领域包括工业控制(变频器、逆变焊机、不间断电源等);新能源汽车(主电驱、OBC、空调、转向等);新能源发电(光伏逆变器、风电变流器);变频白电(IPM);轨道交通(牵引变流器);智能电网等。

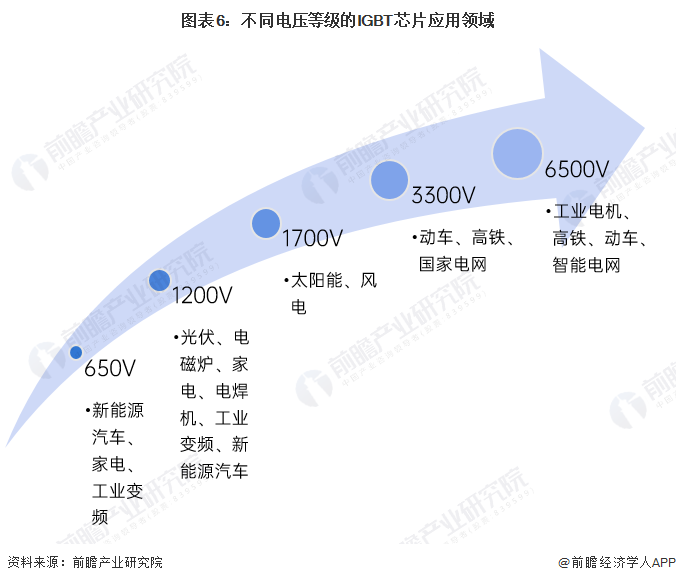

低压IGBT一般电压在1200V及以下,且适用于低消耗的消费电子和太阳能逆变器领域,中国本土厂商几乎都有布局低压领域。

中压IGBT一般电压在1200-2500V,适用于新能源汽车、风力发电等领域,由于碳中和计划的持续推行以及新能源领域的高速发展,该领域是中国IGBT本土厂商未来主要发力的领域。

高压IGBT一般电压大于2500V,主要适用于高铁、动车、智能电网等领域,中国本土厂商仅中车时代和斯达半导有所布局,中国高铁里程数全球第一,需求量大,促进中上游技术发展,因此该领域率先实现了国产替代。

中国IGBT芯片厂商营收及下游应用

我国IGBT芯片厂商生产模式各有不同,其下游客户及产品应用领域也有所差异。例如,士兰微下游主要市场为白电、工控、新能源车、光伏领域;华润微下游主要应用于工控、新能源车领域;时代电气主要布局轨交、电网、新能源车、新能源发电领域;斯达半导主要开拓工业、新能源车、光伏下游领域;新洁能下游市场为光伏、白电领域;宏微科技主要布局工控、光伏、新能源车领域。

主要代表企业中,时代电气2021年整体营业收入规模最大,为151亿元,但IGBT业务收入占比较少,约为6%;斯达半导IGBT业务专注度较高,虽然整体营收规模一般(约为17亿元),但IGBT收入达16亿元,占比超过94%。

注:“*”表示估算值。

以上数据来源于前瞻产业研究院《中国IGBT芯片行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对IGBT芯片行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来IGBT芯片行业发展轨迹及实践经验,对IGBT芯片行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。