预见2023:《2023年中国光棒行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:长飞光纤(601869);烽火通信(600498);中天科技(600522)等

本文核心数据:产量;产能;市场规模;区域竞争;企业竞争;发展趋势

行业概况

1、定义

光棒又称光纤预制棒,一般直径为几毫米至几十毫米,是以锗矿石和多晶硅为原料,加入氢气、氦气等,制成的高纯度石英玻璃棒,在产业链利润占比高达70%,是光纤制造的核心。

国际上生产石英光纤预制棒的方法有十多种,其中普遍使用,并能制作出优质光纤的制棒方法主要有以下四种,它们统称为"气相沉积法",可按照烧制方式分为"管内法"和"管外法":

2、产业链

光棒的上游行业为原材料行业,包括氯气、高纯SiCI4、石英玻璃等,光棒的下游行业为光纤光缆制造。

中国光纤预制棒主要企业有长飞光纤、亨通光纤、烽火通信与特发信息等,光棒产业链下游主要企业也为长飞光纤与富通通信等企业,中国光纤预制棒主要企业生产的光纤预制棒多用于自身光纤生产,剩余部分对外销售。

行业发展历程:行业处于成熟期

目前,国内主要企业全面掌握了光纤预制棒制造核心技术,产业整体获得群体性突破。中国已经成为全球第一大光纤光缆制造国和消费国,长飞、富通、亨通、中天、烽火已超越千吨级预制棒的大关,长飞公司已经超越康宁成为世界上最大的预制棒光纤光缆生产厂。

行业政策背景:支持光纤光缆行业发展

中国大力支持光纤光缆行业的发展,《“十四五”数字经济发展规划》提出要有序推进骨干网扩容,协同推进千兆光纤网络和5G网络基础设施建设,推动5G商用部署和规模应用。作为光棒行业的下游,光纤光缆行业的大力发展将会带动光棒行业的发展。

行业发展现状

1、光纤预制棒产量逐年增长

根据CRU披露的信息显示,全球主要光纤预制棒生产企业中,中国企业占据近一半,中国的光棒产能主要集中在长飞光纤、富通集团、亨通光电、中天科技、烽火通信、通鼎互联等少数厂商中。

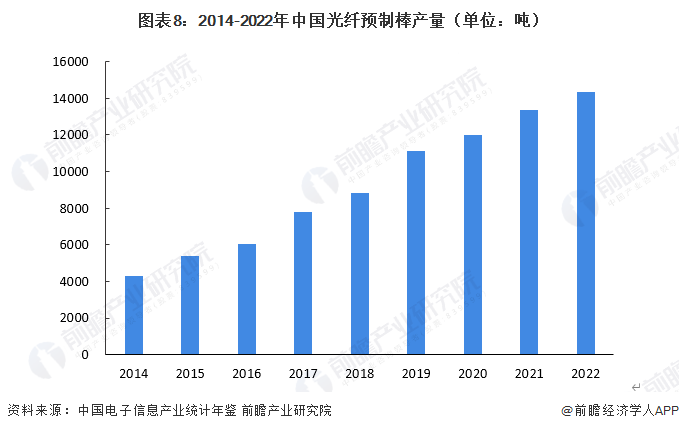

2014-2021年,我国光纤预制棒的产量从4271吨上升至13373吨。由于光棒主要应用与光纤光缆制造,根据光纤光缆产量增长率测算,2022年光棒产量将达到14367吨。

2、光纤预制棒产能情况

从国内的竞争格局看,长飞光纤和亨通光电是国内光纤预制棒龙头。长飞光纤是专营“棒-纤-缆”光通信元件产业链的企业,是国内第一家具备自主生产光纤预制棒能力的企业,也是国内唯一一家具备PCVD、OCD+VAD制备工艺的光纤预制棒生产企业;亨通光电公司业务涉猎较广,在光纤光缆、电线电缆、工业智能控制、智慧社区、新能源汽车等行业均有产品。

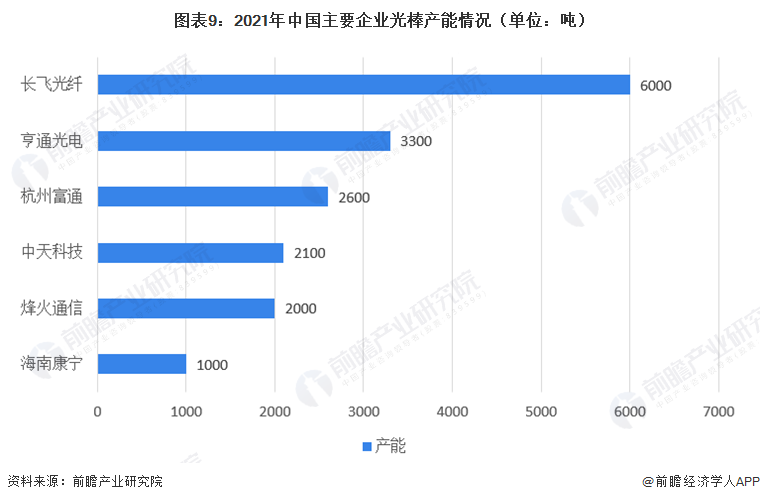

截至2021年,长飞光纤和亨通光电光纤预制棒产量合计占比超过全国产量的50%,二者均打造“棒-纤-缆”一体化产业链,不断扩大光纤预制棒产能,力争在国内占据更大的光纤光缆产业市场份额。

2021-2023年,长飞光纤产能布局从国内延伸至国外,长飞光纤在2021年新建了年产1000吨预制棒及2000万芯公里光纤扩产项目,同时,长飞光纤位于秘鲁和菲律宾的海外通信网络工程项目克服疫情困难,按期完成建设节点目标,并获得后续项目订单。长飞光纤还完成了位于巴西的长飞宝利龙公司的收购,实现在该区域的首次产能布局。

3、市场规模波动变化

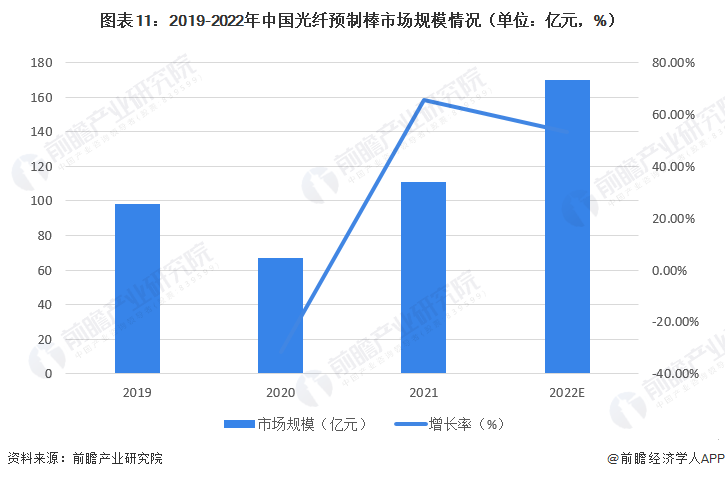

2019-2021年,中国光纤预制棒市场规模呈现U字形,2021年市场规模为111亿元,同比增长65.67%。由于光纤光缆价格回升,初步统计2022年中国光棒市场规模增长至170亿元。

4、光纤预制棒技术水平

——中国光纤预制棒技术全球领先

2012年前后,我国光纤光缆行业处在大而不强的状态,中低端产能过剩,高端研发不足,同时面临国外企业的低价倾销。中国通信企业协会组织中国光纤产业企业,先后发起14起光纤、光纤预制棒反倾销案,在商务部的大力支持和相关企业共同努力下,14起案件均取得胜诉,保护了民族企业合法权益,为我国光纤、光纤预制棒产业发展创造了良好的外部环境,也为我国光纤企业提供更大的市场空间。

经过十年的发展,光纤光缆行业在光纤预制棒工艺技术、超低衰减G.654.E光纤、多芯光纤、光纤到房间(FTTR)解决方案、终端千兆光互联产品、特种光缆等领域加强研发,将自主创新作为核心竞争力,正在由光纤光缆生产大国向强国转变。

在近十年光纤光缆行业发展新浪潮中,我国的一批光电缆企业,如长飞光纤、烽火通信、亨通光电、富通集团、中天科技等不断发展壮大,技术实力和产品竞争力不断提升,已经发展成为全球行业头部企业。在湖北、江苏、浙江、广东、山东、四川等省份,分布建立了一批光纤光缆企业集群,形成了完备的产业链。

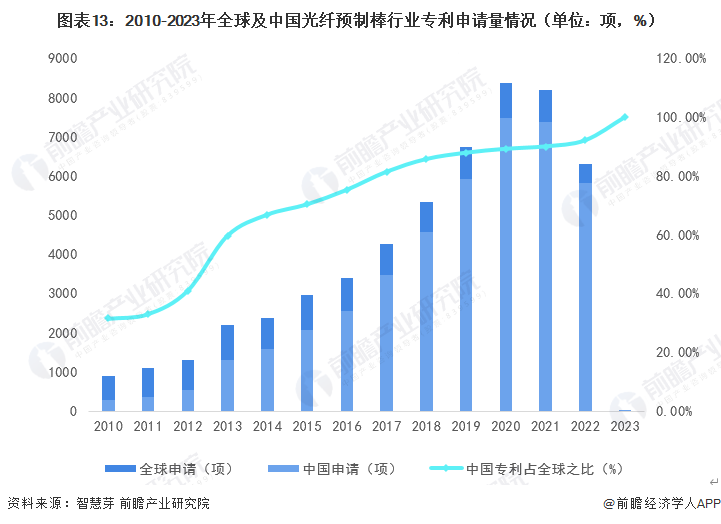

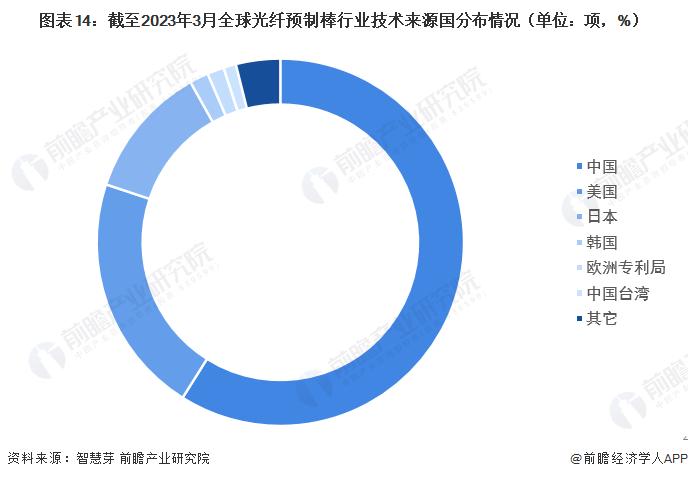

——中国光纤预制棒专利数量全球第一

2010-2020年全球光纤预制棒行业专利申请数量呈现逐年增长态势,2022年全球光纤预制棒行业专利申请数量有所下降,为6322项。2010-2020年中国光纤预制棒行业专利申请数量呈现逐年增长态势,2021年中国光纤预制棒行业专利申请数量有所下降,2022年中国光纤预制棒行业专利申请数量为5824项,占全球之比为92.12%。

截至2023年3月,全球光纤预制棒第一大技术来源国为中国,中国光纤预制棒专利申请量为4.21万项,占全球光纤预制棒专利总申请量的59%;其次是美国,美国光纤预制棒专利申请量为1.51万项,占全球光纤预制棒专利总申请量的21%。

统计说明:①按每件申请显示一个公开文本的去重规则进行统计,并选择公开日最新的文本计算。②按照专利优先权国家进行统计,若无优先权,则按照受理局国家计算。如果有多个优先权国家,则按照最早优先权国家计算。

行业竞争格局

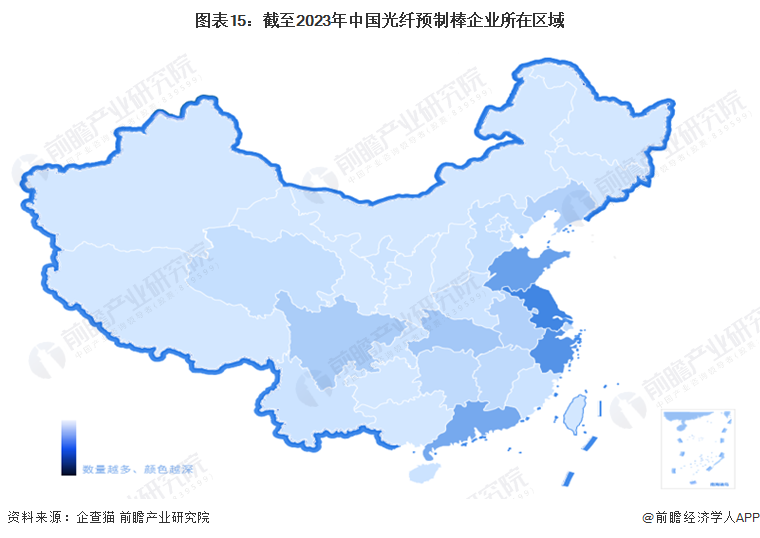

1、区域竞争:江苏省分布企业最多

截至2023年3月30日,中国光纤预制棒企业共有116家。其中江苏省分布的企业最多,有22家企业,其次为浙江省(19家)与广东省(14家)。

注:查询时间截至2023年3月30日。

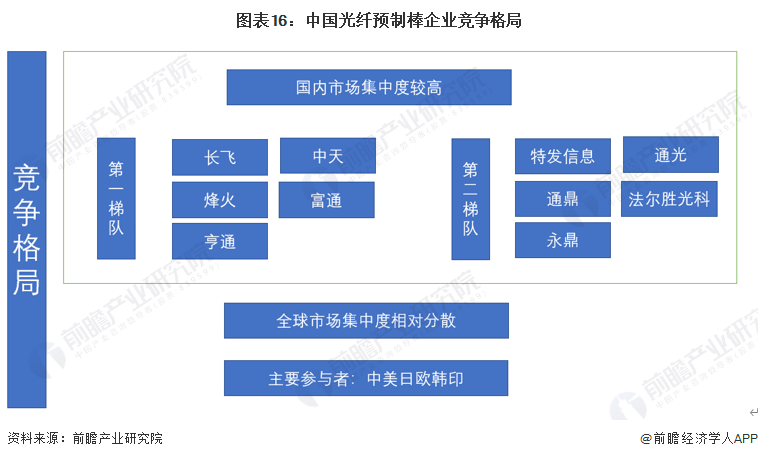

2、企业竞争:长飞光纤与亨通光电位于第一梯队

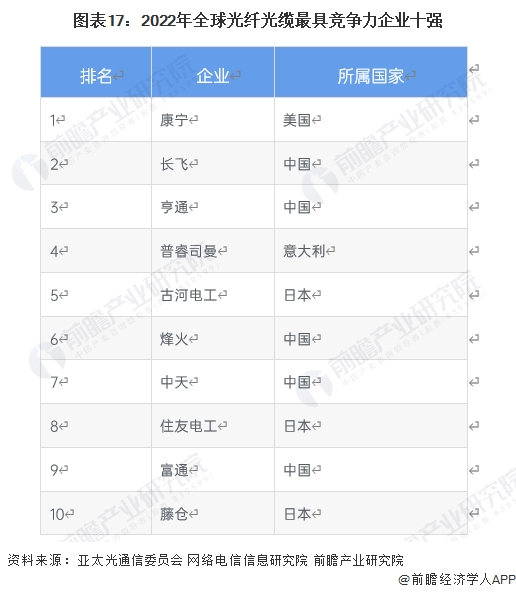

——长飞光纤与亨通光电为全球光纤光缆前三

全球主要光纤预制棒生产企业中国企业占据近一半,包括长飞、中天、烽火藤仓(熔火与藤仓合营)、富通、富通住电(富通与住友合营)、享通、OFS亨通(享通与古河电工合营)以及信越光棒(江苏法尔涨弄与日本信越合营)。除信越外,其他企业均同时生产光纤,生产的光纤预制棒多用于自身光纤生产,剩余部分对外销售。

2022年,根据亚太光通信委员会和网络电信信息研究院公布的“全球光通信最具竞争力企业10强”披露的信息可知,进入前十榜单的中国企业共有5家,分别是位于第二、第三、第六、第七与第九的长飞光纤,亨通光电、烽火通信、中天科技与富通通讯。

——长飞光纤光棒产能全国第一

2021年中国光棒产能突破2万吨,其中长飞光纤产能占比最多,产能为6000吨,占比30%;排名第二的是亨通光电,产能3300吨,占比17%。

行业发展前景及趋势

1、政策、5G与数据中心共同发力带动行业发展

从政策、5G与数据中心的发展为角度分析中国光纤预制棒行业的发展前景,具体情况如下:

2、预计到2028年市场规模能达到260亿元

未来中国光纤光缆行业将有望迎来量价齐升,一方面得益于运营商固网升级与双千兆战略,光纤光缆需求端有望实现复苏;另一方面,运营商行业极端报价情况已经过去,未来价格有望回升,由此将带动中国光纤预制棒市场规模的增长,预计到2028年光纤预制棒市场规模有望达到260亿元。

更多本行业研究分析详见前瞻产业研究院《中国光纤预制棒行业发展调研与企业投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对光纤预制棒行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来光纤预制棒行业发展轨迹及实践经验,对光纤预制棒行...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。