预见2023:《2023年中国有色金属行业全景图谱》(附市场现状、竞争格局和发展前景等)

行业主要上市公司:中国铝业(601600)、中国黄金(600489)、南山铝业(600219)、江西铜业(600362)、铜陵有色(000630)、紫金矿业(601899)、洛阳钼业(603993)、兴业矿业(000426)等

本文核心数据:中国前十有色金属产量;中国主要有色金属基础储量;中国有色金属采掘业企业数量;中国阴极铜、电解铝产量排名前三公司及产品产量

行业概况

1、定义

有色金属是指除了铁、铬、锰之外的所有金属,依据有色金属自身属性以及其下游用途,可以划分为有色轻金属、有色重金属、贵金属、稀有轻金属、稀有难熔金属、稀有分散金属、稀有稀土金属、准金属以及稀有放射性金属。

2、产业链剖析:产品类型多,产业链多样化

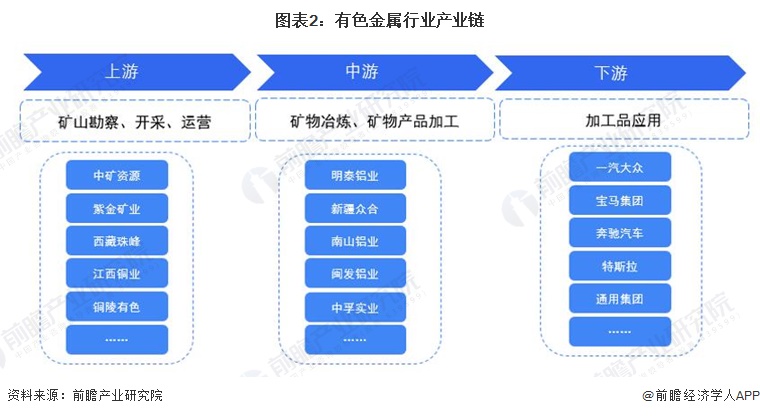

有色金属行业是细分产品最多的一个行业,各细分行业产品产业链之间差别较大。依据有色金属从矿物勘察阶段到下游应用阶段的共性特点,有色金属产业链主要可分为矿物开采、矿物冶炼加工以及加工品应用三个环节,这也是有色金属行业上中下游的三个阶段。

从产业链条来看,有色金属上游主要覆盖矿山勘察、矿山开采以及矿山运营三大步骤,我国有色金属行业发展初期,该环节由央企主导,随着我国有色金属行业的发展,民企力量涌入。截至目前,中矿资源、中色股份等央企仍然是我国资源勘察与矿山开采领域中的重要角色。有色金属中游主要为矿物冶炼及矿物产品加工环节,该环节中大部分企业也直接参与上游环节布局,目前产业链中上游一体化发展已较为完善。有色金属下游涉及行业众多,主要为汽车、家电、建材、机械制造、3C电子等。目前,汽车是有色金属行业的一大重要应用领域,多家有色金属中游加工企业的主要产品直接对标汽车用金属材料。

行业发展历程:传统业务多维度升级

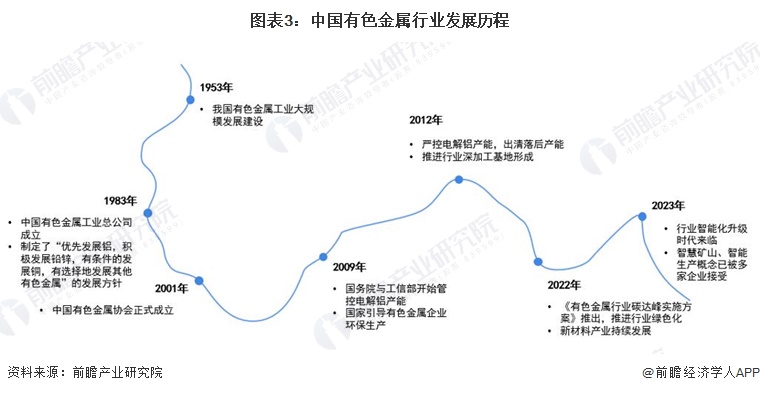

新中国成立以来,我国有色金属行业发展至今已实现了从贫弱到富有的全面突破,针对发展过程中存在的问题,我国也出台多项政策针对性解决。目前,有色金属行业的传统业务已经发展至成熟期,单一的采矿、冶炼以及加工模式带给企业的利润相较技术含量较高的新材料而言,上限较低,因此近年来,多数不满足于现状的有色金属企业已开始布局新材料、稀土磁材领域,而业务板块未有改变的企业也积极探索生产智能化、绿色化转型道路,为有色金属行业赋予新的发展方向。

从发展历程来看,新中国成立后我国有色金属行业进入修复期,1953年起我国有色金属工业进入大规模发展建设阶段。为勘探、利用我国丰富的矿产资源,1983年中国有色金属总公司成立,并制定了“优先发展铝、积极发展锌、有条件的发展铜…”的发展方针。2009年,国务院与工信部发现铝产能存在过剩问题,开始介入管理,并引导企业环保生产。2012年起,国家出台政策开始严控电解铝产能,要求部分地区淘汰落后电解铝产能并不得新增。2022年《有色金属行业碳达峰实施方案》推出,行业绿色化发展要求得以进一步细化。同时,近年来国内新材料产业持续发展,多家有色金属企业积极研发技术密度较大的有色金属新材料,相比之前单一的采矿、冶炼及加工为主的有色金属行业,新材料赋予行业更多发展空间与发展动能。2023年,多数公司表示正在布局智能化升级转型,智慧矿山、智能生产的概念已在多家公司的规划中出现。

行业政策背景:严控产能,绿色智能

当前,我国有色金属行业发展一大痛点为氧化铝过剩。针对这一问题,国家出台一系列政策控制电解铝产能,包括督促淘汰落后产能、严禁新增产能等。随着电解铝产能得到有效控制,国家开始引导有色金属行业进入新的发展周期,以智能化、绿色化为驱动力,推动企业转型升级。

行业发展现状

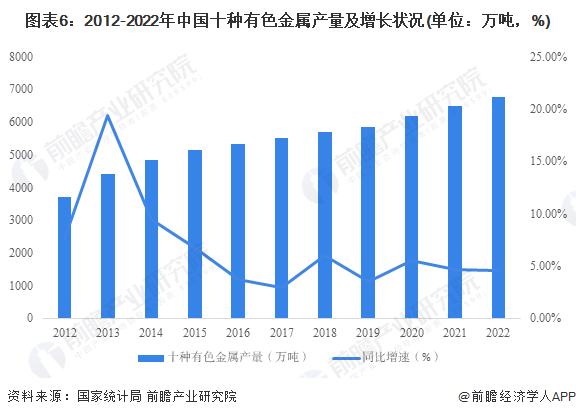

1、我国有色金属产量稳定增长

近十年来,我国有色金属行业产量逐年稳定增长。根据国家统计局,2022年我国前十种有色金属产量为6774.3万吨,同比增长4.59%。其中,氧化铝产量8186.2万吨,同比增长5.6%;铜材产量2286.5万吨,同比增长5.7%。2022年,中国规模以上有色金属企业工业增加值同比2增加5.2%,增幅相比全活工业增加值增幅高1.4个百分点。

从细分产品的全球市场来看,我国是氧化铝第一大生产国。根据国际铝业协会,2022年全球氧化铝产量达1.39亿吨,我国氧化铝产量占全球氧化铝产量58.9%。

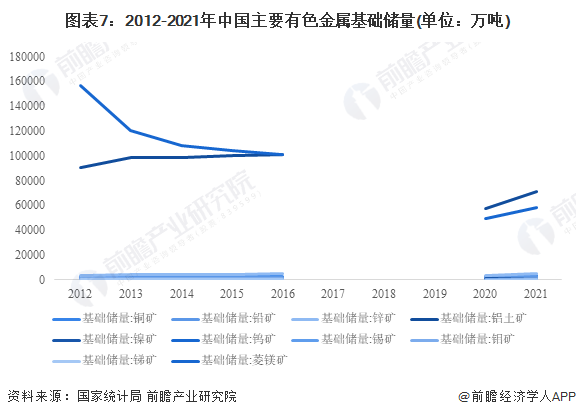

我国铝土矿与菱镁矿储量较多。根据国家统计局,我国已探明基础储量的矿山中,铝土矿与菱镁矿储量较多。截至2021年,我国铝土矿基础储量为7.1亿吨、菱镁矿基础储量为5.8亿吨。其他基础储量相对较多的有色金属矿产和储量分别为铜3494.8万吨、铅2040.8万吨、锌4422.9万吨。

2、我国有色金属行业企业数量逐年减少

我国有色金属行业企业数量逐年减少。根据国家统计局,2022年我国有色金属矿采选业企业数量为1204个,2012年我国有色金属矿采选业企业数量为2122个,期间减少了918个,占该细分行业原有企业总数的43.3%。由于有色金属矿采选业具有高度资源依赖性,随着区域矿山闭坑以及行业龙头企业不断扩张,行业企业数量减少是必然趋势。

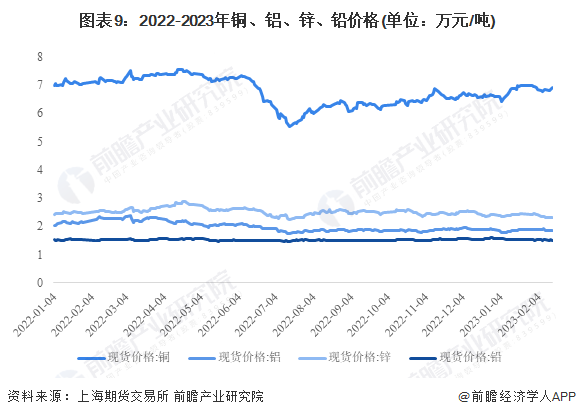

3、过去一年铜价格波动较大

根据上海期货交易所,我国主要金属中铜价格波动较大,2022年7月跌至5.2万元/吨,为近一年以来的最低水平。铝、锌、铅价格相对稳定。

注:该图标数据更新至2023年2月16日

行业竞争格局

1、 区域竞争格局:云南地区有色金属企业数量最多

依托自然资源的地理位置优势,中国有色金属企业分布多聚集在河南省、广西省。根据企查查数据,截至2023年2月,含有“矿业”词条和业务范围、“采矿行业-有色金属”栏目筛选下,云南有色金属企业数量达1980家、广西有色金属企业数量达1006家。其次,新疆、内蒙古、湖南、四川也有较多的有色金属企业。企业分布基本与我国各类矿产资源区域分布相似。

注:该图表数据仅为企查查上“矿业”词条和业务范围下、“采矿行业-有色金属”栏目筛选下的统计数据

2、 企业竞争格局:行业龙头遥遥领先

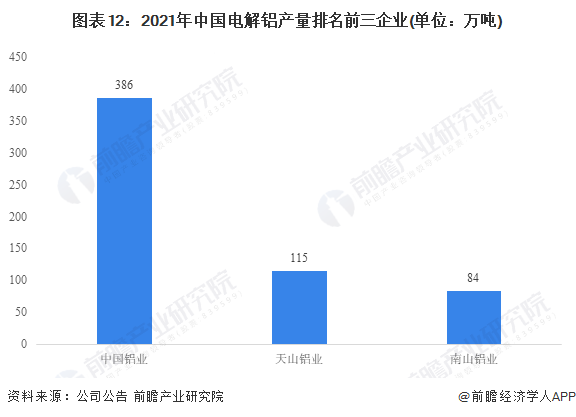

有色金属行业的竞争力主要由资源占有量决定,矿山布局较多、客户分布更广的企业将在行业竞争中取得优势。以我国有色金属行业中最具代表性的两个细分行业铜、铝为例,从阴极铜产量来看,排名前三的公司分别为江西铜业、铜陵有色、云南铜业,阴极铜产量分别为170万吨、160万吨、62万吨;从电解铝产量,来看,排名前三的公司分别为中国铝业、天山铝业、南山铝业,电解铝产量分别为386万吨、115万吨、84万吨。

注:该图表数据更新至2022年中报

注:该数据更新至2021年年报

行业发展前景及趋势预测

1、 行业发展前景:有色金属新材料持续发展,企业智能化转型升级

当前,我国有色金属传统采掘、冶炼业务已发展至成熟期,每年已有稳定的矿产产出。结合当前全球发展趋势以及国家规划,我国有色金属行业发展方向逐渐由单一的采掘、冶炼加工、销售模式向新材料生产方向靠拢,同时,企业在经营管理方面也在积极探索智能化、绿色化升级新道路。近年来,国家部委和地方政府均出台多项政策,支持我国有色金属行业向新材料方向进行发展创新、支持企业进行智能化、绿色化升级。

2、市场规模预测:2028年中国十种有色金属产量为8637万吨

根据我国前十有色金属产量及我国主要有色金属基础储量,前瞻预期未来我国有色金属产量将持续稳定上行,其中,铜、铝两大有色金属产量也将逐年上升。根据预测,2028年我国十种有色金属产量为8637万吨,CAGR5=4.06%;我国铜材产量为3604万吨,CAGR5=5.00%;我国氧化铝产量为11373万吨,CAGR5=5.64%。

更多本行业研究分析详见前瞻产业研究院《中国有色金属行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对有色金属产业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来有色金属产业发展轨迹及实践经验,对有色金属产业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。