预见2023:《2023年中国益生菌行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:交大昂立(600530.SH);科拓生物(300858.SZ);蔚蓝生物(603739.SH)等

本文核心数据:益生菌行业竞争梯队;益生菌行业市场规模;益生菌终端产品价格等

行业概况

——定义

益生菌是一类能够促进宿主肠内微生物菌群的生态平衡,对宿主健康和/或生理功能产生有益作用的活性微生物,其作用主要改善肠道菌群结构、促进肠道中有益菌的增殖、抑制有害菌的生长,从而提高机体特异性或非特异性免疫力。根据国家统计局发布的《国民经济行业分类指引》(GB/T4754-2017),益生菌行业属于食品制造业。

人体、动物体内益生菌主要有酵母菌、益生芽孢菌、丁酸梭菌、乳酸杆菌、双歧杆菌等种类。

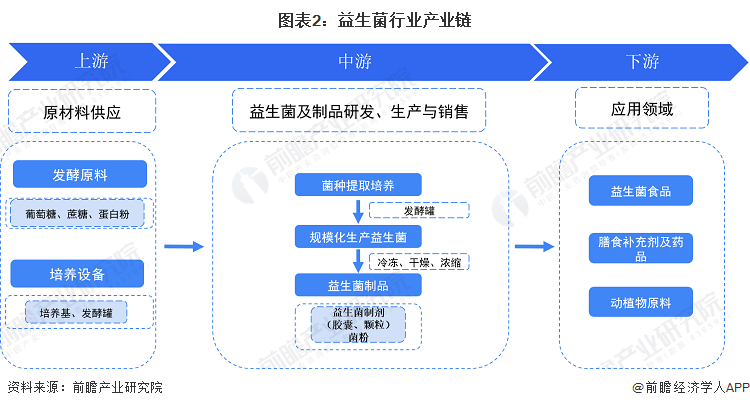

——产业链剖析:产业结构简单,下游应用广泛

从我国益生菌行业产业链结构来看,上游主要为葡萄糖、蛋白粉、蔗糖等益生菌发酵原料生产商以及培养基、发酵罐等发酵设备提供商;中游为益生菌及相关制品的研发、生产与销售企业;下游主要系益生菌食品、膳食补充剂及药品、动植物用益生菌原料等行业。

从我国产业链企业布局来看,上游益生菌发酵原料的代表企业有中粮科技、南宁糖业、粤桂股份、芭田股份等,益生菌培养设备的代表企业有普诺赛、迪赛诺、源培生物等;中游的益生菌代表企业包括微康益生菌、润盈、一然生物、科拓生物等。下游益生菌食品领域代表企业有光明、伊利、蒙牛三大乳制品公司、均瑶健康等,膳食补充剂及药品领域有汤臣倍健、健合国际控股等,动植物原料领域有保龄宝。

行业发展历程:由国家牵头迈向企业自主研究

从我国益生菌行业发展历程来看,20世纪90年代益生菌在我国的研究才真正起步,以大连医科大学、东北农业大学、内蒙古轻工业研究所为代表的科研机构开发出一系列的微生态制剂,培菲康、金双歧、乳酸菌素片等药品大部分在90年代获批上市。

进入21世纪后,人们的健康化需求和对益生菌了解逐步提高,我国科技部也高度重视益生菌的基础研究发展和产业化升级。2008年,由内蒙古农业大学“乳品生物技术与工程”教育部重点实验室主持进行的的益生菌全基因组序列测定和图谱绘制完成,并向Genbank提交。这是我国第1个完成的乳酸菌基因全序列的测定。

2010年,继国家“九五”、“十五”都将益生菌研究列为重大科研项目后,科技部再次将益生菌的研究“乳酸菌资源库建设及益生菌发酵剂和制剂产业化示范”重点项目课题列入“十一五”科技项目。至今,我国科拓生物、一然生物等企业拥有了中国益生菌菌株资源库。

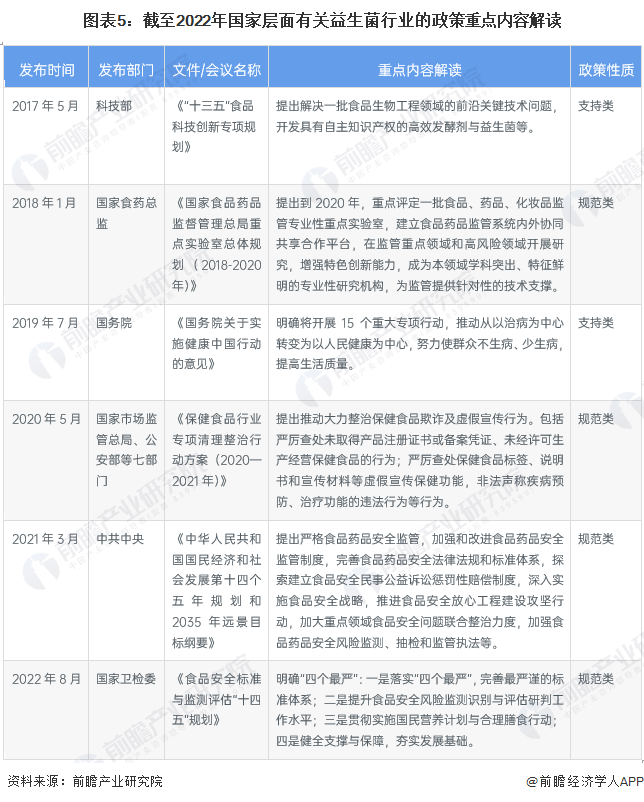

行业政策背景:“完善监管”是趋势

自2005年以来,国务院、国家发改委、国家市场监管总局、国家食药总监等多部门都陆续印发了支持、规范益生菌行业的发展政策,内容涉及完善监管体系、保障食品安全、开发高效益生菌等。具体政策如下:

行业发展现状

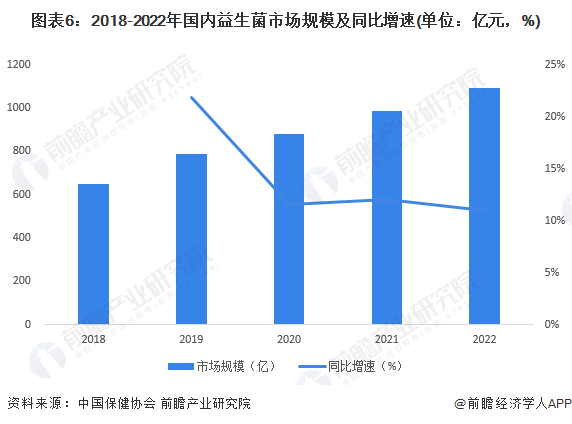

——需求:2022年市场规模超千亿元

根据中国保健品协会数据,2020年国内益生菌市场规模达到879.8亿元,且预计未来仍将保持每年11%-12%的增长速度快速增长。2018年至2022年,国内益生菌市场规模从647.7亿元增长至约1093.8亿元,年均复合增速达14%,保持着较高的增速。

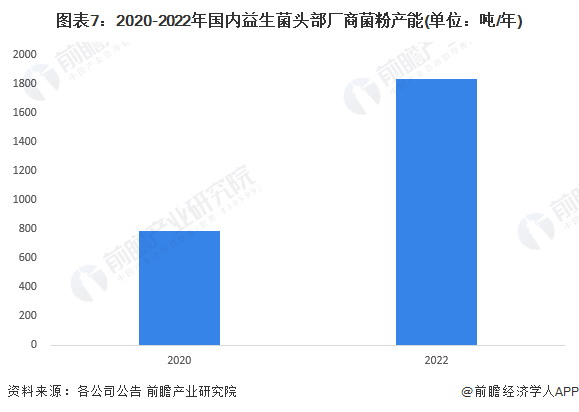

——供给:2020-2022年产能提升超133%

根据各公司公告,2022年国内代表性益生菌厂商菌粉产能合计约1828吨/年,较2020年784吨/年提升超133%,保持较高增速。

注:统计范围有微康益生菌、科拓生物、润盈生物、蔚蓝生物、一然生物、交大昂立、瑞普生物等7家公司

——终端产品价格集中在100·200元

从我国益生菌终端产品的价格来看,2022年我国益生菌终端产品价格普遍在100-200元之间。相比2020年,大部分终端产品价格均有上涨趋势,涨幅在9%~60%之间不等。

行业竞争格局

——区域竞争:产能集中在华北、长三角地区

从代表性企业分布来看,华北地区代表性企业数量最多,科拓生物、蔚蓝生物、瑞普生物、一然生物等企业在北京、天津、山东、河北等华北地区;其次是长三角地区,交大昂立、润盈生物、微康益生菌等企业在上海、江苏等地。

从产能分布来看,长三角地区益生菌菌粉年产能最高,超1100吨/年;其次是华北地区,菌粉年产能超700吨/年。

——企业竞争:行业整体集中度高

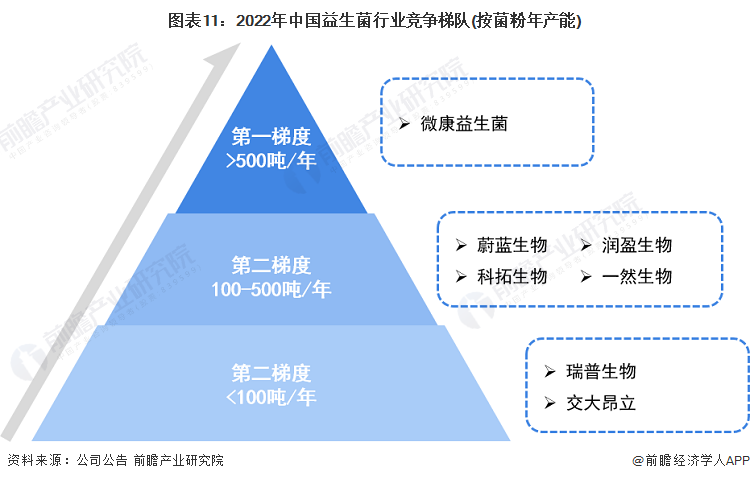

根据公司的菌粉产能来进行划分,目前国内益生菌厂商可主要分为三个竞争梯队。第一梯队的企业益生菌粉年产能在500吨以上,只有微康益生菌;第二梯队的企业菌粉年产能在100吨-500吨之间,主要有蔚蓝生物、科拓生物、一然生物以及润盈生物;第三梯队的企业菌粉年产能在100吨以下,主要包括瑞普生物、交大昂立等。

从集中度来看,国内益生菌行业整体的市场集中度非常高,2022年CR4为95.7%,CR7达99.8%。

行业发展前景及趋势预测

——行业发展趋势:市场规范化、竞争加剧、国内厂商市场份额提升

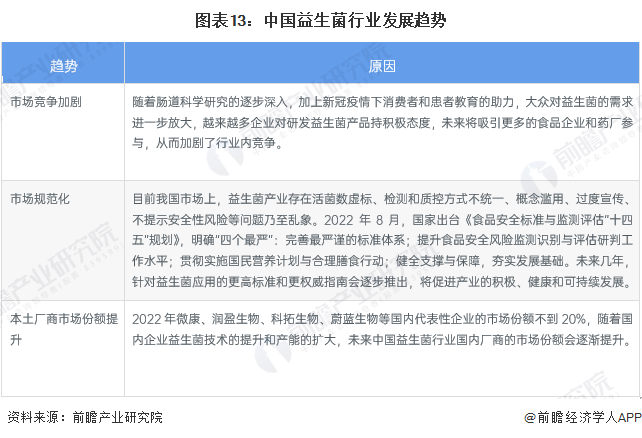

未来我国益生菌行业发展预计将呈现市场规范化、市场竞争加剧、本土厂商市场份额提升三大趋势:

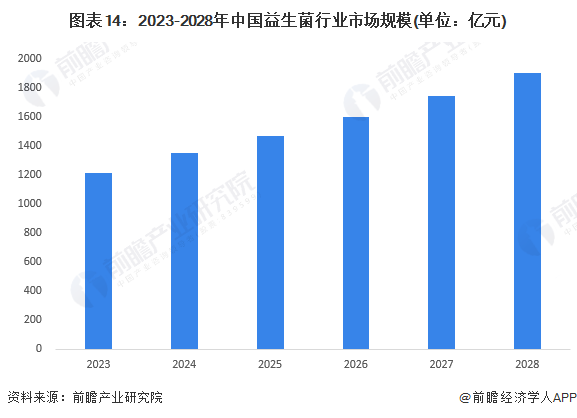

——行业发展前景:2028年中国益生菌市场规模达1900亿元

我国益生菌市场现处于快速增长期,随着我国益生菌研究的逐步深入,大众对益生菌的需求进一步放大,我国益生菌行业市场规模将进一步扩大。据国际益生菌协会(IPA)表示,中国已经成为全球第二大益生菌消费市场,中国益生菌市场将以11-12%的增速扩大。前瞻结合近年来我国益生菌市场规模增速,预计我国益生菌行业市场规模将以10%的年均复合增长率增长,到2028年,我国益生菌市场规模有望超过1900亿元。

更多本行业研究分析详见前瞻产业研究院《中国益生菌产业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对益生菌行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来益生菌行业发展轨迹及实践经验,对益生菌行业未来的发展...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。