2023年中国烧碱行业市场供给现状分析:开工率逐渐恢复 产能以华东地区为主【组图】

行业主要上市公司:主要有镇洋发展(603213.SH);鄂尔多斯(600295.SH);北元集团(601568.SH);华塑股份(600935.SH);氯碱化工(600618.SH)等

本文核心数据:产量、产能、开工率

烧碱产能超4000万吨,产能利用未满载

根据中国氯碱工业协会的数据显示,近年来我国烧碱行业产能呈现波动上升态势;从2007年的2181万吨上升至2020年的4470万吨。2021年,我国烧碱产能新增109万吨,退出产能71.5万吨,产能净增长37.5万吨,新增产能释放大多分布于年中,且区域分布较为分散,四季度落地的产能相对较少,全年国内烧碱产量呈现稳中小幅增长态势。2022年上半年,中国烧碱产能达到4309万吨,其中新增产能42.5万吨,淘汰产能7.5万吨,淘汰产能包括安徽八一化工搬迁后暂未投产的15万吨及江苏盐海化工2.5万吨。

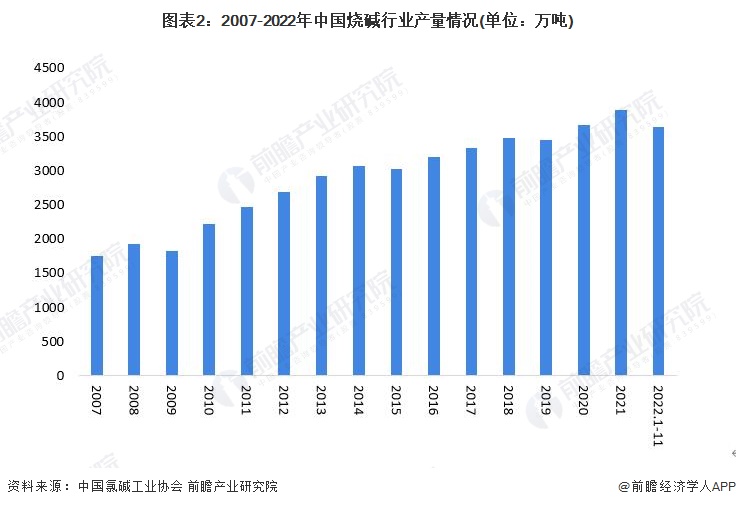

但是,我国烧碱的产量未满载。我国烧碱产量变化主要受经济形势、新增产能数量、市场景气程度、“氯碱平衡”制约等因素影响。近几年受供给侧改革推动影响,我国烧碱产能、产量逐年增加,整体开工率呈现波浪式上升的态势。截至2021年,我国烧碱总产量3891万吨,同比增长5.91%。2022年1-11月,我国烧碱产量3634万吨。

烧碱开工率高于80%,逐渐恢复产能

2008年之前,中国烧碱供不应求,产能产量增长迅速,开工率也保持较高水平。此后由于经济危机的影响以及产能增加迅速致使出现过剩产能,烧碱行业开工率有所降低,2009年及2010年烧碱装置利用率最低,整体开工率低至70%以下。之后国家出台一系列政策以控制包括烧碱在内的多种化工产品新增过剩产能,整个行业产能进入理性发展阶段,市场需求逐步恢复,产量平稳增长;近年来行业整体开工率约为80%左右。

烧碱供给以华东市场为主,中泰化学产能居前

从区域分布来看,受运输成本影响,烧碱产能区域性分布特点显著。从生产区域分布来看,华东、华北、西北地区为我国烧碱主要生产区域,2021年,三地区烧碱产能占比分别为47.39%、18.44%、15.72%,共计81.55%。因基础化工品的经济附加值不足,运输费用相对较高。在氯碱工业中,生产需要产业链上下配套项目共同进行,以提高生产效率、降低成本,从而提升利润。因此,烧碱生产企业相对集中于原盐资源丰富、产能高的地区,行业呈现出区域性分布。

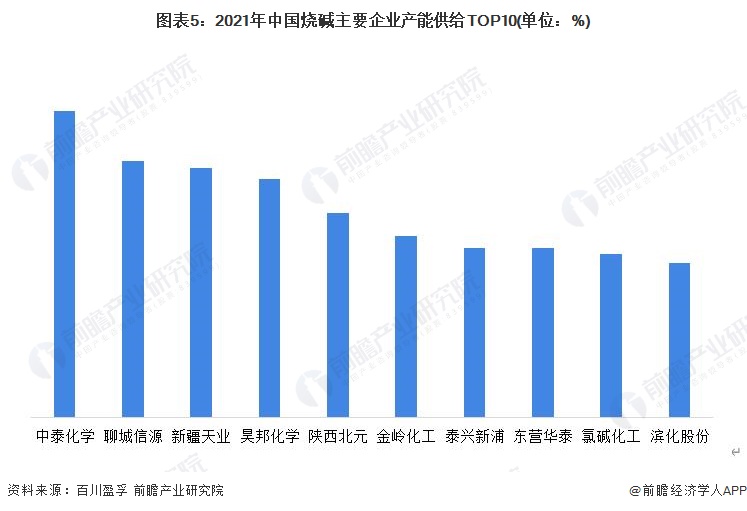

从企业分布来看,截至2021年底,根据百川盈孚数据,在全部生产企业中产能超100万吨/年的企业仅4家,即新疆中泰、聊城信源集团、新疆天业和昊邦化学,产能占比分别为2.96%、2.48%、2.41%、2.30%;年产能高于60万吨的企业共10家。行业以中小企业为主,CR4=10.15%,CR10=20.23%,属竞争型市场。

更多本行业研究分析详见前瞻产业研究院《中国烧碱(氢氧化钠)行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对烧碱行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来烧碱行业发展轨迹及实践经验,对烧碱行业未来的发展前景做...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。