【行业深度】洞察2023:中国风电行业竞争格局及市场份额(附市区域竞争力、企业竞争力)

行业主要上市公司:金风科技(002202)、明阳智能(601615)、上海电气(601727)、运达风电(300772)、中车风电(601766)等。

本文核心数据:风电行业竞争力评价;风电行业竞争梯队

1、中国风电行业竞争梯队

风力发电是指利用风力发电机组直接将风能转化为电能的发电方式。风力发电机组是指将风能转换为机械功,机械功带动转子旋转,最终输出交流电的一系列电力设备。

依据集团的风电场数量划分,可分为3个竞争梯队。其中,集团风电场数量大于500个的有国家能源;集团风电场数量在300-500个之间的有大唐集团、国家电力、华能集团,集团风电场数量在100-300个之间的企业有华润电力、华电集团、长江三峡。

2、中国风电行业企业竞争格局

在企业竞争格局方面,根据中国电力企业联合会科技开发服务中心、中国电力企业联合会风力发电技术委员会公布的2021年度电力行业风电运行指标对标结果,其中公布了中国风电场行业领先开发运营商的建设运行情况。

此次评比对标,对全国45家发电集团公司所属3219家风电场的生产运行指标、设备运行水平指标等进行了综合分析评比,排名首位的是国家能源投资集团有限责任公司,集团风电场数量512个,A级风电场数量81个,集团A级风电城数量与集团风电场总数量的比值为15.82%;排名第二的是中国华能集团有限公司,集团风电场数量317个,A级风电场数量63个,集团A级风电城数量与集团风电场总数量的比值为19.87%。

4、中国风电行业企业布局

在风电产业布局方面,电气风电、三峡能源、广宇发展同时布局海上风电及陆上风电项目,金风科技、明阳智能、三一重能等企业主要布局风电设备的研发和制造等。不同的企业在风电设备或风电建设项目上有着差异化的布局,为的是满足市场不同情况下的需求。

5、中国风电行业区域竞争格局

从中国风电新增吊装容量TOP10省市情况来看,根据2023年风能新春茶话会公布的信息,2022年中国风电新增吊装容量最高的省份是内蒙古,内蒙古全年风电新增吊装容量为1243万千瓦,遥遥领先于排名第二的甘肃省。甘肃省2022年风电新增吊装容量452万千瓦。

从分省市风电发电量来看,内蒙古风电发电量最多,在2022年,以发电量1019.9亿千瓦时排在全国第一,其次为新疆,发电量为558.4亿千瓦时。

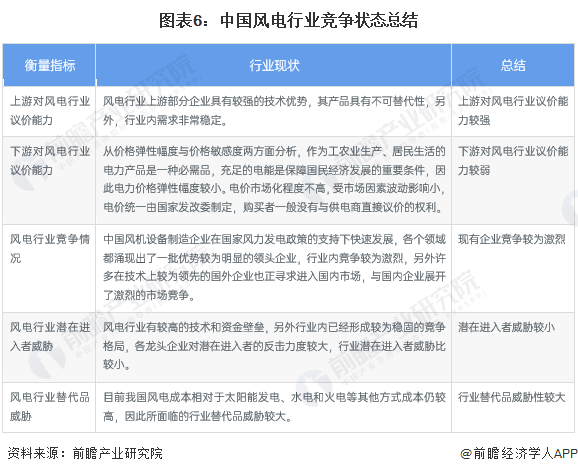

6、中国风电行业竞争状态总结

综合行业五方面力量对比,可以看整体的竞争强度较大,行业处于结构调整期。根据以上分析,对各方面的竞争情况进行量化,5代表最大,0代表最小,风电行业的竞争情况如下图所示:

更多本行业研究分析详见前瞻产业研究院《中国风电行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对风电行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来风电行业发展轨迹及实践经验,对风电行业未来的发展前景做...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。