预见2023:《2023年中国铁路机车车辆及动车组制造行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:中国中车(601766)、晋西车轴(600495)、金鹰重工(301048)、内蒙一机(600967)等

本文核心数据:铁路机车车辆及动车组制造行业规模;竞争格局;发展前景预测等

产业概况

1、定义及产品分类

动车组和铁路机车虽然在运行环境、功能等方面有着很大的相似,但是其造价成本、生产工艺等有着明显的区别,动车组主要指国内现代新型列车,需要在专门设计、铺设的高速型轨道上行驶。

根据铁路列车和动车组的类型,其下还有多种型号的细分车辆组成,根据设计、时速进行了多项分类:

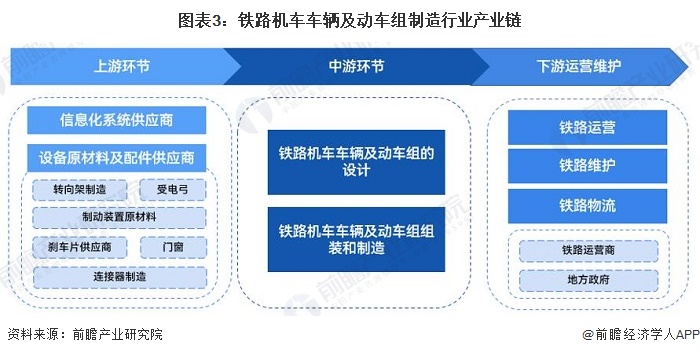

2、产业链剖析:产业链涵盖多个环节和参与方

铁路机车车辆及动车组制造行业的产业链是一个复杂而庞大的系统,涵盖了多个环节和参与方,从原材料供应到最终使用。每个环节都扮演着重要的角色,相互合作形成了完整的产业生态系统。行业上游供应链主要涉及到系统和零部件的生产。铁路机车车辆及动车组的制造需要大量的钢铁、铝合金、电子元件等原材料和门窗等零部件。这些原材料和零部件供应商提供关键的基础材料,以满足制造商的需求。

中游制造环节是整个产业链的核心,包括机车车辆及动车组的设计、组装和制造过程。制造商将从上游供应链获得的原材料和零部件进行组装和加工,生产出完整的机车车辆及动车组产品。

下游市场是指销售和使用机车车辆及动车组产品的环节,主体包括铁路运营商、地方政府等。他们购买和使用机车车辆及动车组产品,用于铁路运输和客运服务。

铁路机车车辆及动车组制造行业的产业链上中下游涉及到许多企业。上游供应链企业主要包括中国通号、康尼机电、华铁股份、湘电股份等;中游制造企业以中国中车集团为主,旗下主要包括中国南车、中国北车、株洲电力机车有限公司等;下游运营维护主要包括中国铁路总公司、地方铁路局、京沪高铁等。

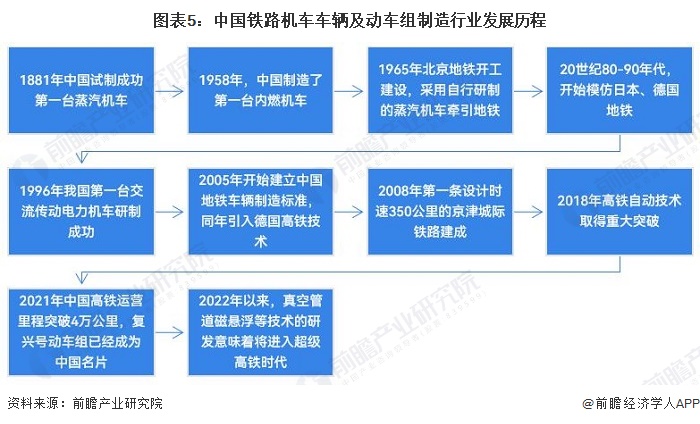

行业发展历程:中国已进入超级高铁时代

2000年以前国内铁路机车车辆及动车组制造行业处于萌芽发展阶段,该阶段企业多以中外合资公司为主,布局铁路机车车辆及动车组制造业务。2000-2008年随着中国通信及工业等的而发展,国内以圣邦股份、韦尔股份等为代表的优势企业纷纷成立,国内铁路机车车辆及动车组制造起步发展。至2017年受优势企业在铁路机车车辆及动车组制造领域研发投入及技术积累的不断增加,进入市场的发展阶段,企业的重视程度、市场竞争力不断增加,部分企业上市发展。2018年中美贸易摩擦及芯片“卡脖子”的制约增加了我国各领域对芯片研发及自主生产能力的重视,铁路机车车辆及动车组制造国产替代化推进行业进入快速拓展阶段。

行业政策背景:智能信息化成为发展方向

轨道交通及机车动车制造行业作为国民经济的基础性行业之一,一直受到中央和各级地方政府的高度重视和国家产业政策的重点支持。《“十四五”现代综合交通运输体系发展规划》及《中长期铁路网规划(2016年调整)》等为我国轨道交通行业的发展规划了广阔的前景。同时,“十八大”以来,创新处于国家发展全局的核心位置,轨道交通控制系统行业作为典型的以创新为驱动力的高新技术产业,也持续受到政策上的支持。

行业发展现状

1、市场供给:产量波动下降,保有量不断提升

根据国家统计局数据,近年来中国铁路机车产量自2017年起呈现下降趋势。2021年中国铁路机车产量上升,达到1105辆,较2020年增长4.3%。2022年全国铁路机车产量为1463辆,产量同比增长34.8%。2023年1-4月全国铁路机车产量为132辆。

2016-2022年,中国动车组产量波动下降。根据国家统计局数据,2022年中国动车组产量为760辆,较2020年有较大的下降,降幅达到25.6%。2023年1-4月,动车组产量为120辆,累计下降25.5%。

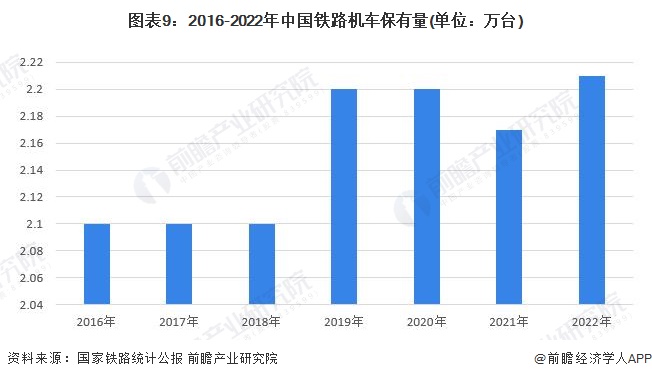

从铁路机车的保有量看,2016-2022年基本保持稳定,2019年以来,全国铁路机车保有量稳定在2.2万台左右。2022年全国铁路机车拥有量为2.21万台。

国家铁路统计公报数据显示,2016-2022年,中国动车组保有量持续增长,从2016年的2586标准组增长至2022年的4194标准组。

2、市场规模:中国铁路机车及动车组制造行业市场规模突破700亿元

根据中国中车铁路机车及动车组产量占全国的比重情况,结合中国中车的业务收入情况进行测算,2022年中国中车铁路机车车辆产量约占全国的66.71%,动车组产量约占全国的96.32%;2022年中国中车铁路机车车辆收入为275.46亿元,动车组收入为291.74亿元。根据测算,2022年全国铁路机车车辆及动车组制造行业的市场规模为715.81亿元。

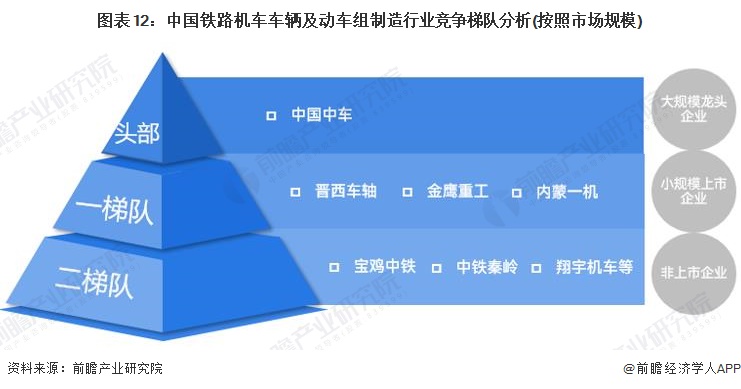

行业竞争格局:行业被中国中车集团垄断,区域发展较为集中

从中国铁路机车车辆及动车组制造行业主要企业的业务及市场规模情况来看,头部企业为中国中车,该企业占据了行业大部分市场份额。第一梯队主要为小规模上市企业,主要包括晋西车轴、金鹰重工、内蒙一机等;第二梯队主要为小规模非上市公司,主要包括宝鸡中铁、中铁秦岭、翔宇机车等。

中国铁路机车车辆及动车组制造行业市场被中国中车集团所垄断,中国中车在行业中的市场份额较大。根据公司的年报,由于轨道交通装备制造业单位产品的价值较高,公司生产组织模式为“以销定产”,即根据客户的订货合同来安排、组织生产。根据中国中车公布的铁路机车和动车组销量数据,结合国家统计局公布的产量数据,可以初步测算出2022年中国中车铁路机车产量占全国比重超过65%,动车组产量占比超过95%。根据中国中车铁路机车及动车组产量占全国比重的情况进行测算,中国中车市场规模市占率约为80%。

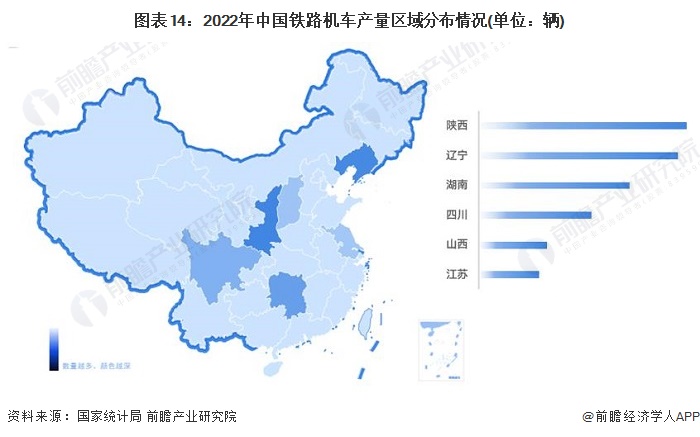

从区域竞争情况来看,2022年全国铁路机车产量省市排名分别为陕西省、辽宁省、湖南省、四川省、山西省和江苏省。其中,陕西省排名第一位,2022年产量为380辆。

行业发展前景及趋势预测

1、发展趋势:产品高效低耗、集成化、数字化、智能化发展

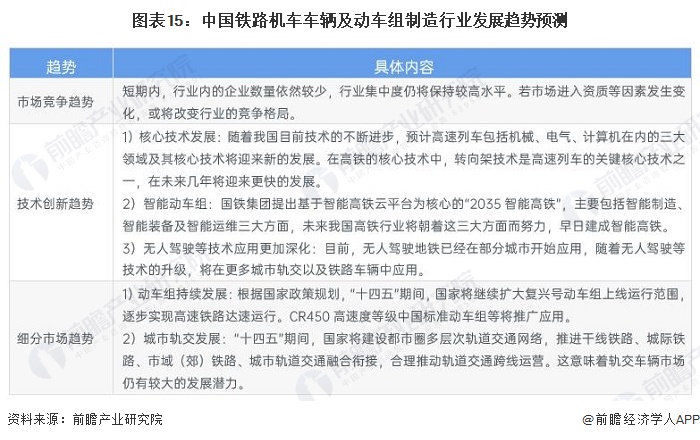

从市场竞争的角度来看,中国中车的龙头地位短期内并不会有明显改变,随着我国不断在轨交装备上的投入,核心技术、智能动车和无人驾驶技术正在飞速发展,铁路机车及动车组细分市场也不断完善,呈现不断精化的趋势。

2、发展前景:保有量趋于稳定,未来市场规模增速放缓

结合历史数据以及行业规划看,中国铁路机车保有量看短期内将保持稳定。从长期看,中国铁路网络建设仍将朝着完善化发展,中国铁路接车需求量将以较小的速度增长。动车组将朝着智能化、轻量化发展,安全和环保性能不断优化,且注重灵活编组、结合艺术美学等方面设计,还会提供多元化客运功能服务。近年来我国动车组的产量趋于稳定,但我国高速铁路网规模仍在不断扩张。未来中国铁路机车车辆及动车组保有量将趋于稳定,市场规模增速将有所下降。预计至2028年中国铁路接车及动车组制造行业市场规模将达到959亿元,2023-2028年复合年均增长率约为5%。

更多本行业研究分析详见前瞻产业研究院《中国铁路机车车辆及动车组制造行业市场需求预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对中国铁路机车车辆及动车组制造行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来中国铁路机车车辆及动车组制造行...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。