预见2023:《2023年中国内燃机行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:全柴动力(600218.SZ);潍柴动力(000338.SZ);云内动力(000903.SZ);长源东谷(603950.SH)等

本文核心数据:内燃机销量;内燃机市场份额;内燃机区域分布数据

行业概况

1、定义

内燃机是使燃料在机器内部燃烧,并将其放出的热量转换为动力的一种热力发动机,作为动力机械的一种,能够将燃料的化学能转化为动能,在车辆、船舶、飞机、火箭等设备中具有广泛的应用。

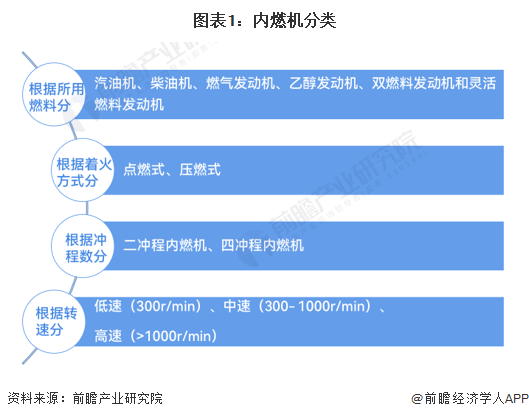

分类上,根据内燃机所用燃料进行分类,可分为汽油机、柴油机、燃气发动机、乙醇发动机、双燃料发动机和灵活燃料发动机等;根据着火方式分类,可分为点燃式内燃机和压燃式内燃机;根据冲程数分类,可分为二冲程内燃机和四冲程内燃机;根据转速分类,可分为低速(300r/min)、中速(300- 1000r/min)、高速(>1000r/min)内燃机。

2、产业链剖析:下游应用广泛

在我国工业以及制造业的发展派生出的大量需求的促进之下,我国内燃机产业已经建立了较为完善的产业体系,从产业链结构上看,内燃机产业上游主要包括原材料及核心零部件,中游是内燃机制造,按所用燃料可分为柴油机、汽油机以及其他内燃机,下游应用领域则包括汽车工业、船舶工业、农业机械、发电机组以及工程机械等。

内燃机上游包括原材料以及核心零部件,其中原材料供应商包括宝武钢铁、沙钢股份、中国铝业等,核心零部件供应商包括康明斯、中原内配、飞龙股份等;中游分为汽油机制造以及柴油机制造,其中汽油机制造厂商包括一汽大众、吉利集团等,柴油机制造厂商包括潍柴动力、玉柴集团等,其中蜂巢动力等企业同时具备生产汽油机以及柴油机的能力;下游应用市场中,汽车工业厂商包括上汽集团、中通客车等,船舶工业厂商包括中国船舶、中国重工等,除此之外,国电电力、华能国际等发电厂商同样隶属于下游应用市场。

行业发展历程

我国内燃机行业从萌芽之初至今已超过100年,在新中国成立之前,我国内燃机行业尚且处于以仿制和修配为主的萌芽阶段。在新中国成立后,我国内燃机行业迎来了新生,在经历了约40年对行业以及企业内部的改造与整合,我国基本完成了内燃机工业体系的建设,制定了内燃机及其配件相关的技术标准。改革开放以后,我国内燃机工业体系在产能与技术水平上均进入了快速发展的阶段,内燃机生产形成了一定的规模体系,基本满足了各行各业的配套需求,在技术水平上,我国的自主研发能力亦有所突破,与海外先进技术水平的差距进一步缩小。

目前,我国作为汽车生产大国,在工程机械、船舶工业等行业的发展之下,内燃机的需求依旧广阔,随着我国进一步对国际市场进行开放,我国内燃机行业势必将与国外先进企业展开角逐,而另一方面,我国同样面临的是较大的环境保护压力,新能源行业的崛起将对内燃机行业造成一定的冲击。因而,坚持以自主开发和技术创新为主线,持续对内燃机产品的节能应用进行优化与迭代将是内燃机行业在未来发展中的必由之路。

行业政策背景:着力推动内燃机行业高质量发展

内燃机是我国工业发展的主要推动力之一,在我国汽车工业、船舶工业、工程机械、农业机械等方面均有着广泛的应用,近年来,随着我国节能减排工作的逐步深化,我国对内燃机行业转型的要求亦在逐步提高,国家引导政策正从节能化向清洁化方向转变:2011年在,国务院颁布的《工业转型升级规划(2011—2015年)》中,我国主要将技术创新驱动内燃机行业向更节能和更先进的方向发展作为工作中心;2021年,国务院颁布《“十四五”节能减排综合工作方案》,我国新汽车排放标准进一步落实,清洁柴油机行动进一步深化,内燃机行业的改革与创新势在必行。

行业发展现状

1、内燃机销量波动下行

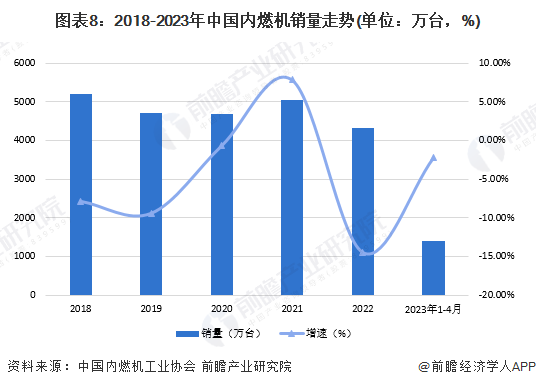

2018-2022年,我国内燃机销量呈现出波动下行的趋势,2022年内燃机全年销量为4315.47万台,同比去年下降了14.50%,主要是由于疫情因素影响,加上新能源汽车产业进一步兴起,部分柴油及汽油车遭到替代,市场需求有所收窄导致的,2023年1月-4月,我国内燃机累计销量为1403.1万台,同比下降-2.23%。

2、内燃机完成功率企稳回升

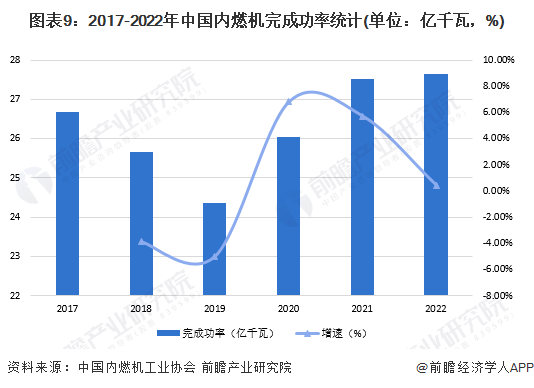

根据中国内燃机工业协会披露的数据,2017-2022年,我国内燃机完成功率经历了短暂的下行后企稳回升,2022年我国内燃机完成功率达27.64亿千瓦,同比增长0.44%。在我国内燃机生产水平进一步提高的情况下,内燃机行业逐步具备了生产更高功率内燃机的能力,因而在需求量下行的情况下,内燃机完成功率反而有所回升,体现了我国内燃机行业生产重心逐步转移的趋势以及产业结构优化成果有所体现。

3、产品应用行业广泛,汽车工业为最大需求来源

2022年,我国内燃机的主要需求来源依旧是汽车工业,总销量达3499.85万台,占内燃机总销量的81%,其中乘用车、商用车、摩托车领域销量分别为1838.84、1442.12和218.89万台,分别占43%、33%和5%;汽车工业外,第二大的需求主要来自于农业机械,2022年销量达414.13万台,占10%,除此之外,内燃机发电机组、工程机械以及船用机械均有少量需求,总体而言,内燃机市场需求在行业中分布较为广泛。

行业竞争格局

1、区域竞争:山东为内燃机生产制造大省

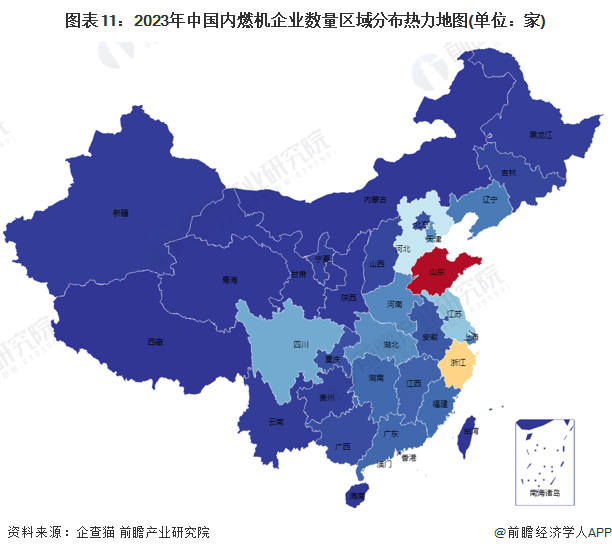

根据企业查询网站企查猫的数据,在内燃机及其配件制造方面,山东为我国内燃机制造厂商分布最多的省份,2023年山东省有内燃机生产和制造厂商共351家,浙江省和河北省分别位列第二、第三位,分别有厂商224和126家,总体而言,在我国东部省份分布较广。

2、企业竞争:竞争者数量众多,细分市场格局有所差别

根据中国内燃机工业协会数据,我国内燃机企业竞争格局在各细分行业略有不同,总体来看,我国内燃机厂商较多,且各大头部厂商占比差距不明显。从多缸汽油机企业市场份额来看,市场总体集中度较低,2022年,一汽大众市场占比最高,占多缸汽油机总市场份额的9.06%,吉利动力、长安汽车、奇瑞汽车以及比亚迪汽车紧随其后,市场占比均在5%以上,上通五菱、蜂巢动力、东风、广丰以及上海大众占比4%以上,其余的厂商总体市场份额达到45.96%。

柴油柴油机的市场集中度相比于多缸汽油机更高,2022年,潍柴控股以14.55%的市场份额拔得头筹,玉柴集团以10.96%的市场份额位列第二位,安徽全柴、云内动力、江铃汽车以及浙江新柴的市场占比均在5%以上。

单缸柴油机销售量全年降幅明显,2022年全年完成销售55.88万台,同比增长-28.34%,其中用于农业机械方面的产品全年销量52.84万台,同比增长-29.22%。市场份额排名靠前的五个厂商分别为常柴股份、青岛四方、三环集团、重庆力帆和山东华源莱动。

行业发展前景及趋势预测

1、能源结构深度变革的背景下,产品多元化将是行业发展的必由之路

从国家战略上看,党的二十大报告对实现“双碳”目标的总体路径进行了明确规划,我国处在新能源行业快速发展的阶段,能源结构正进行着深度变革,新能源对传统能源的替代势在必行,汽车工业对传统内燃机的市场需求进一步收窄。而与之相对的是,大功率内燃机在大型机械工程中依旧发挥着重要的作用,因而行业整体完成功率依旧有望平稳拉升。

另一方面,内燃机厂商亦将响应下游行业对多元化清洁燃料的市场需求,使得内燃机的产品研发向着燃料和动力多元化发展,根据玉柴动力披露的行业新闻,2022年6月,玉柴动力氨氢发动机成功点火,该产品结合智能控制系统和空气管理系统,能够获得更强的动力性能;2023年4月,东风汽车在其品牌发布会上,氨氢发动机的研究成果得到展出。尽管当前氨氢融合技术尚且有大量技术难点亟待突破,但新路线的发掘为内燃机厂商提供了多元化的解决方案。与此同时,进一步完善的行业体系,落实更加严格的标准,将有助于内燃机行业深刻理解下游市场的需求,为国家实现“碳达峰”以及“碳中和”提供重要力量。

2、内燃机市场规模2028年预计达到2205亿元

乘用车对于内燃机市场而言是需求的主要来源,随着新能源汽车市场的发展,内燃机市场受到了较为显著的冲击,中国内燃机市场在2023-2028年将仅呈现出缓慢增长的态势,市场规模预计在2023年达到1997亿元,在2028年达到2205亿元。市场对低碳化、零碳化产品需求迫切,在国家政策驱动之下,内燃机厂商亦逐渐将目光投向了燃料和动力多元化的发展方向。未来,在技术创新的驱动之下,我国的内燃机行业将走向多元化发展的道路,促使我国向着内燃机制造大国到内燃机制造强国的转变 。

更多本行业研究分析详见前瞻产业研究院《中国内燃机行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对内燃机行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来内燃机行业发展轨迹及实践经验,对内燃机行业未来的发展...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。