【行业深度】洞察2023:中国铁路机车车辆及动车组制造行业竞争格局及市场份额(附市场份额、企业竞争力评价等)

行业主要上市公司:中国中车(601766)、晋西车轴(600495)、金鹰重工(301048)、内蒙一机(600967)等

本文核心数据:行业市场份额

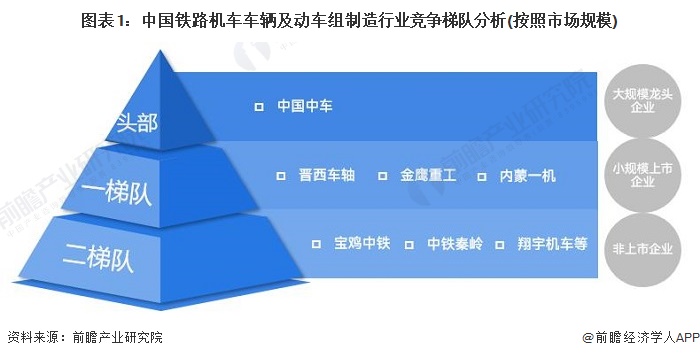

1、中国铁路机车车辆及动车组制造行业企业竞争梯队

从中国铁路机车车辆及动车组制造行业主要企业的业务及市场规模情况来看,头部企业为中国中车,该企业占据了行业大部分市场份额。第一梯队主要为小规模上市企业,主要包括晋西车轴、金鹰重工、内蒙一机等;第二梯队主要为小规模非上市公司,主要包括宝鸡中铁、中铁秦岭、翔宇机车等。

从中国铁路机车车辆及动车组制造行业主要企业注册资本看,注册资本大于20亿元的企业仅有中车齐齐哈尔车辆有限公司1家企业;注册资本在10-20亿元之间的企业有中车山东机车、重庆长征重工等企业;其余企业的注册资本在10亿元以下。

从区域分布来看,目前我国铁路机车车辆及动车组制造行业中,中游上市公司以北京的中国中车为主要企业;下游以各地区的铁路运营商为主。整体来看,北京为相关产业上市企业的主要聚集地,其中该地区分布有上中下游相关企业,产业链相对完善。

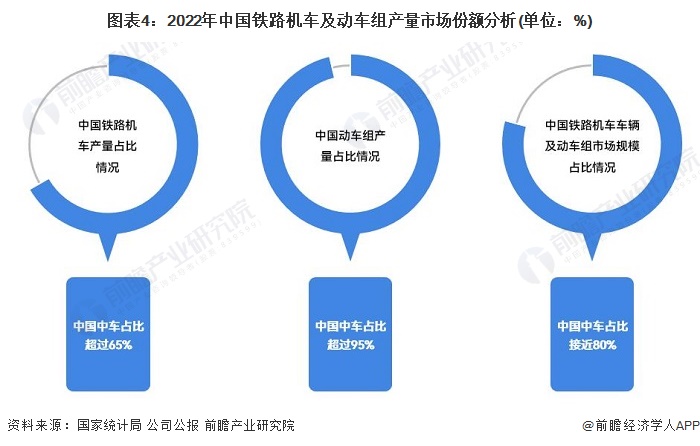

2、中国铁路机车车辆及动车组制造行业市场份额

中国铁路机车车辆及动车组制造行业市场被中国中车集团所垄断,中国中车在行业中的市场份额较大。根据公司的年报,由于轨道交通装备制造业单位产品的价值较高,公司生产组织模式为“以销定产”,即根据客户的订货合同来安排、组织生产。根据中国中车公布的铁路机车和动车组销量数据,结合国家统计局公布的产量数据,可以初步测算出2022年中国中车铁路机车产量占全国比重超过65%,动车组产量占比超过95%。根据中国中车铁路机车及动车组产量占全国比重的情况进行测算,中国中车市场规模市占率约为80%。

3、中国铁路机车车辆及动车组制造行业企业布局对比

从业务布局来看,选取的代表上市企业铁路机车车辆及动车组制造业务在客车、货车产品中有所布局。从各企业铁路机车车辆及动车组制造业务布局的重点区域来看,大部分企业的布局重点均位于境内。从企业铁路机车车辆及动车组制造的竞争力来看,目前中国中车为行业的龙头企业,铁路机车车辆及动车组制造业务为公司的核心业务,国内市场份额占比高。晋西车轴、金鹰重工和内蒙一机在铁路机车车辆及动车组制造行业也有所布局,但业务竞争力远落后于中国中车。

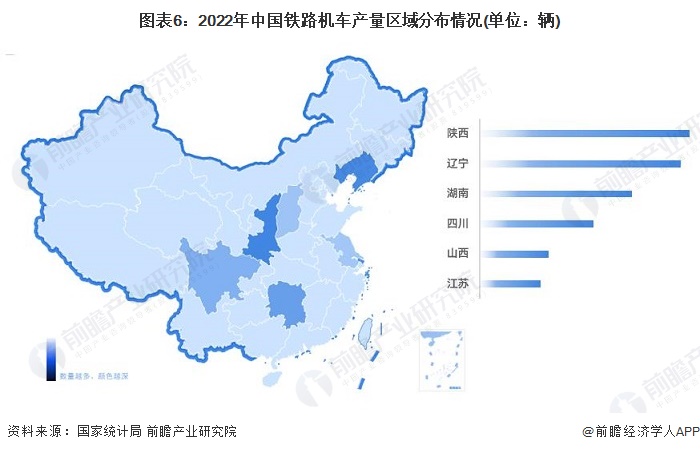

5、中国铁路机车车辆及动车组制造行业区域竞争格局

从区域竞争情况来看,2022年全国铁路机车产量省市排名分别为陕西省、辽宁省、湖南省、四川省、山西省和江苏省。其中,陕西省排名第一位,2022年产量为380辆。

6、中国铁路机车车辆及动车组制造行业竞争状态总结

从五力竞争模型角度分析,行业现有企业数量较少,行业较为集中,市场份额基本被中国中车各子公司瓜分。同时,铁路机车车辆及动车组制造行业行业进入壁垒非常高,既要面对较大的资金壁垒,又要面临技术壁垒以及资质壁垒,因此新企业进入行业比较困难,主要通过产业链整合的方式进入。上游原材料主要是金属材料以及铁路车辆的配件等产品,金属材料等原料的供应较为充足,对于上游供应商具有一定的议价能力,而行业下游部分产品出现产能过剩的情况,随着保有量的上升,需求面临下降趋势。根据以上分析,对各方面的竞争情况进行量化,5代表最大,0代表最小,目前我国铁路机车车辆及动车组制造行业行业五力竞争总结如下:

更多本行业研究分析详见前瞻产业研究院《中国铁路机车车辆及动车组制造行业市场需求预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对中国铁路机车车辆及动车组制造行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来中国铁路机车车辆及动车组制造行...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。