2023年中国生物类似药行业发展现状分析 行业处在爆发阶段【组图】

行业主要上市公司:复宏汉霖(2696.HK)、信达生物(1801.HK)、百奥泰(688177.SH)等。

本文核心数据:生物类似物药物节约医疗成本情况、产品获批数量、行业市场规模。

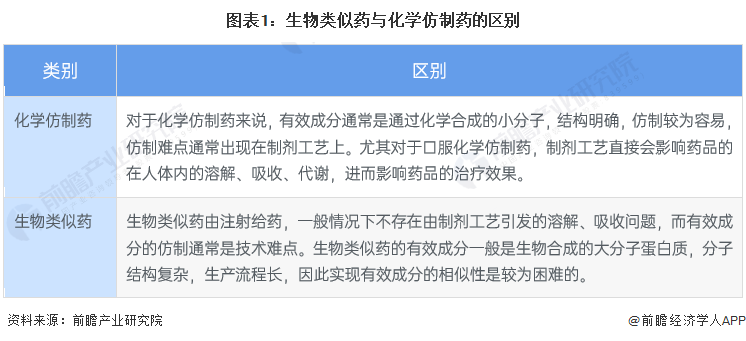

生物类似药的本质是“仿制药”,生物类似药结构复杂仿制困难

根据国家药品监督管理局发布的《生物类似药研发与评价技术指导原则(试行)》中的定义,生物类似药是在质量、安全性和有效性方面与已获准注册的参照药具有相似性的治疗用生物制品。生物类似药是对原研药的仿制,在原研药专利保护到期之后,生物类似药方可获得审批。由于生物类似药可以更好地满足公众对生物治疗产品的需求,有助于提高生物药的可及性和降低价格,许多国家都十分重视生物类似药的研发和管理工作。

行业处在爆发阶段

中国生物类似药行业经历了从起步阶段到爆发阶段,政策支持为生物类似药的研发和上市提供了更好的环境。随着技术水平的提高和临床疗效的验证,中国的生物类似药市场预计将继续增长。

已有30多个生物类似药获得批准上市

截至2023年9月8日,中国已有30多个生物类似药获得批准上市。从已批准的生物类似药参照药品来看,贝伐珠单抗是热度最高的参照药品,现国内已有10家生物类似药批准上市;其次是阿达木单抗,已有7家生物类似药批准上市。

注:上述资料为不完全统计,统计时间截至2023年9月8日。

生物类似药能够显著降低医疗成本

根据AAM(Association for Accessible Medicines)2022年9月发布的报告《The U.S. Generic & Biosimilar Medicines Savings Report》(美国仿制药与生物类似药节约报告)的数据,以美国切实的数据,现身说法地验证了生物类似药在节约医疗成本方面的作用。生物类似药2021年节省医疗成本70亿美元,同时,生物类似药已用于超过3.64亿天的患者治疗,并产生了超过1.5亿天的额外治疗,如果没有生物类似药,这1.5亿天的额外治疗将无从实现。

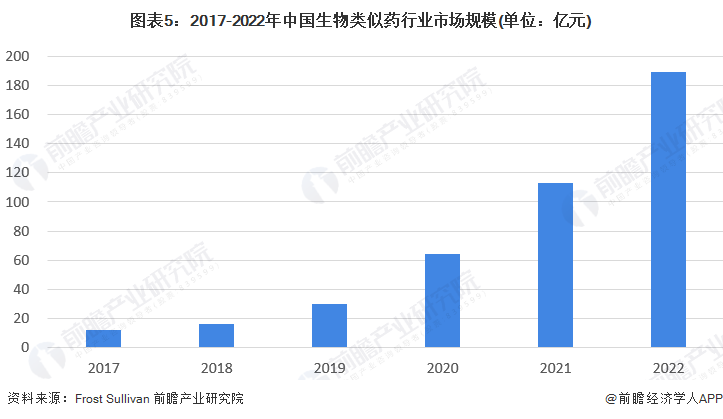

2022年中国生物类似药行业市场规模约为189亿元

价格过高是原研药在国内渗透率较低的主要原因,生物类似药研发成本较原研药更低,因此更具价格优势。根据Frost & Sullivan报告数据显示,2018年中国生物类似药行业市场规模约为16亿元,到2022年约为189亿元,2018-2022年年均复合增长率约为85.39%。

更多本行业研究分析详见前瞻产业研究院《中国生物医药行业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对生物医药行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来生物医药行业发展轨迹及实践经验,对生物医药行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。