预见2023:《2023年中国虚拟电厂行业全景图谱》(附市场现状、竞争格局和发展趋势等)

虚拟电厂行业主要上市公司:国电南瑞(600406.SH);特锐德(300001.SZ);国网信通(600131.SH);东方电子(000682.SZ);朗新科技(300682.SZ);科陆电子(002121.SZ);南网科技(688248.SH);恒实科技(300513.SZ);科远智慧(002380.SZ);国能日新(301162.SZ)等

本文核心内容:全社会用电量结构;虚拟电厂与煤电机组满足5%峰值负荷的投资成本对比;虚拟电厂可调节资源类型;虚拟电厂动态响应特性;中国电力辅助服务费用结构;虚拟电厂可参与的电力市场类型及其优质资源;中国虚拟电厂实践案例

行业概况

1、定义

虚拟电厂应用数字化技术、控制技术、物联网技术与通信技术,将分布式电源、储能系统、可控负荷、充电桩等分布式资源进行聚合管理与优化,并作为一个特殊电厂参与电网运行,成为电力市场的运营实体。

虚拟电厂并不是真实存在的电厂,而是一种智能电网技术,应用分布式电力管理系统参与电网运行调度,实现“源-荷-网”聚合优化。虚拟电厂既可以作为“正电厂”向系统供电调峰,又可作为“负电厂”加大负荷消纳,配合系统填谷,既可快速响应指令,配合保障系统稳定并获得经济补偿,也可等同电厂参与到电力市场交易、电力辅助服务交易等。

2、产业链剖析:涉及行业众多

虚拟电厂产业链包括上游基础资源、中游虚拟电厂运营以及下游电力需求市场。其中,上游基础资源包括工业负荷、商业和建筑物负荷、居民负荷等可控负荷,以及分布式能源和储能;中游为虚拟电厂运营平台,聚合上游各种分布式资源;下游电力需求方包括电网公司、售电公司以及大用户等,以国家电网和南方电网为主。

从虚拟电厂产业链参与者来看,代表性企业主要分布在产业链中游,虚拟电厂运营商包括负荷聚合商和技术服务商两大类。负荷聚合商代表企业有国电南瑞、国网信通、南网科技、特锐德、南网能源等,通常具有一定负荷资源优势,可以聚合零散负荷资源开展服务;技术服务商则主要依托软件开发、模型算法等方面的优势,可以为负荷聚合商提供技术服务,或者直接参与交易,代表企业有华为、恒实科技、科陆电子、朗新科技、国能日新、电享科技等。

行业发展历程:由邀约型向市场型过渡

虚拟电厂的运营包括三大阶段,依次是邀约型阶段、市场型阶段和跨空间自主调度型阶段。在邀约型阶段,由于电力市场建设不够完善,主要由政府部门或调度机构牵头组织,发出邀约信号,并由负荷聚合商响应,获得容量/电量补贴。在市场型阶段,电力市场建设较为完善,负荷聚合商可以直接参与到电力市场进行交易,报价机制更为市场化。在跨空间自主调度型阶段,负荷聚合商可实现跨区域自由调度。

当前,国内虚拟电厂行业处于邀约型向市场型过渡的初级阶段。我国各省市试点的虚拟电厂以邀约型为主,其中以江苏、上海、广东等省市开展得比较好。同时,国网冀北虚拟电厂发展相对成熟,朝市场型方向发展。整体来看,国内虚拟电厂目前仍以示范项目为主,少数项目实际接入调度,多数项目成为需求侧响应。

行业政策背景:发挥虚拟电厂需求响应主体作用

近几年,虚拟电厂行业政策密集发布,国家发改委、能源局在新型储能、电力市场体系、电力现货市场、需求侧管理、新型电力系统等政策中,均明确支持虚拟电厂发展,以虚拟电厂方式参与需求侧响应。虚拟电厂作为促进新能源消纳的重要环节和电力商业模式创新的重要形式,后续政策支持力度有望持续加大。

行业发展现状

1、虚拟电厂是满足尖峰负荷的更优选择

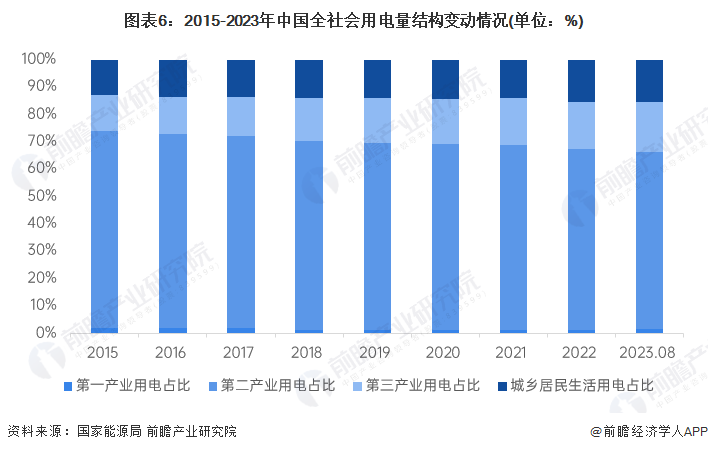

随着第三产业和居民生活用电的占比不断提升,用电负荷特性持续恶化,电网负荷尖峰短而高,如果单纯依靠增加电源来满足100%的负荷需求要付出极大的代价。研究表明,电力规划不应以100%最大负荷为负荷平衡条件,95%更为经济、科学,剩余的5%则可以由需求响应、储能和新型可调度新能源(风电+储能、光伏+储能、光热、可再生能源集成虚拟电厂)等资源来满足。

根据国网测算,通过建设煤电机组满足其经营区内5%的峰值负荷,需要投资4000亿的电厂和配套电网,而通过发挥需求侧资源满足峰值负荷需求,投资规模仅约1/10,虚拟电厂的经济价值凸显。

2、虚拟电厂主要调节“源、荷、储”三类资源

从资源端来看,虚拟电厂基础资源包括分布式电源、可控负荷、储能三大类,即“源、荷、储”资源。其中,源类资源包括分布式光伏、分布式风电、分布式水电及小型火电机组(三联供、燃气轮机、自备电厂等);荷类资源包括数据中心负荷、工业园区生产及冷热负荷、商业楼宇空调负荷以及居民负荷;储类资源包括常规的工商业储能、独立储能、其他形式的能量储能(蓄热罐、储气罐等)以及电动汽车充电桩等。

根据王宣元、刘蓁发表的《虚拟电厂参与电网调控与市场运营的发展与实践》,虚拟电厂需要聚合可调节资源参与电网调控,以发挥其规模化效应,而虚拟电厂聚合调控面临能量、空间和时间维度3个方面技术挑战。从能量维度来看,为响应电力系统的调节需求,需要将电、热、冷、气各类能源系统耦合起来,提高能源综合利用效率;从空间维度来看,可调节资源布局分散,需要合理规划虚拟电厂的聚合范围,当涉及电网阻塞等问题时,需考虑网络拓扑等因素;从时间维度来看,不同种类可调节资源的调节速度、调节范围、调节时间等调节特性差异大,而且还需要为电网提供调峰、调频、备用等多类型多时间尺度的辅助服务。

3、虚拟电厂商业化运营可多方获益

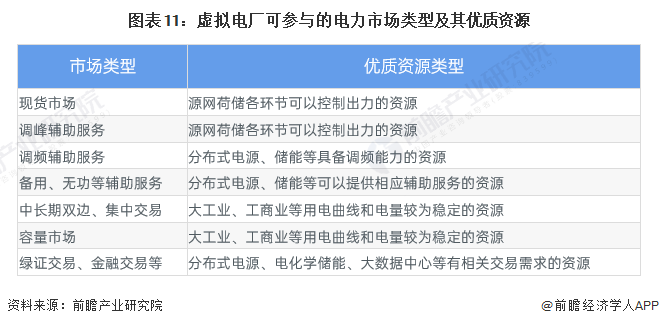

目前,虚拟电厂商业化运营的应用场景以调峰为主,对于部分开展现货市场并允许虚拟电厂进入市场的地区,虚拟电厂可以选择参与现货市场,调峰及调频辅助服务市场。从2023H1全国电力辅助服务费用结构来看,调峰、调频是辅助服务费用的主体,费用合计占比近八成。

随着全国统一电力市场体系建设提速,现货、辅助服务、容量等市场建设不断深化,虚拟电厂参与电力市场的运营体系有望进一步完善。

4、虚拟电厂试点项目未形成统一标准

我国虚拟电厂建设起步于十三五期间,广东、江苏、上海、河北等地开展多项虚拟电厂项目试点工作,江苏率先于2015年出台《江苏省电力需求响应的实施细则》指导电力需求调控。十四五期间,安徽、浙江、上海、广东等地持续深入推进虚拟电厂建设,2022年6月北京首次将虚拟电厂建设纳入电力发展规划,山西能源局印发首份省级虚拟电厂建设运营实施方案,虚拟电厂建设逐步走向规范化。

从各地虚拟电厂试点项目的商业模式来看,江苏、浙江、广东主要参与的是需求侧响应市场,上海主要以聚合商业楼宇空调资源为主开展虚拟电厂试点,冀北主要参与华北辅助服务市场为主。当前各种试点示范项目差异较大,对于虚拟电厂的技术标准仍未形成区域性或全国性统一,不利于未来虚拟电厂项目长期硬件软件技术发展及规模化接入电网。

行业竞争格局

1、区域竞争:广东省代表性企业分布最集中

虚拟电厂代表性企业主要分布在中游领域,从中游虚拟电厂运营商的区域分布来看,广东的虚拟电厂企业分布最集中,企业数量较多,包括华为、南网科技、南网能源和科陆电子。此外,浙江分布有国电南瑞、朗新科技和科远智慧,山东分布有特锐德和东方电子,北京则有恒实科技和国能日新。

2、企业竞争:国电南瑞规模领先

目前,我国虚拟电厂行业的上市公司中,国电南瑞和特锐德的营收规模较大,在100亿以上,其中国电南瑞2022年营业收入达468.29亿元。虚拟电厂运营方面,国电南瑞建设的省级虚拟电厂运营管理系统在多地建立样板工程,处于行业领先地位;特锐德具备虚拟电厂条件的可调度资源容量超过300万kW;国网信通的虚拟电厂运营平台已接入国内多个虚拟电厂参与电网调节。

行业发展前景及趋势预测

对比已发展虚拟电厂多年的德国、美国成熟市场,我国虚拟电厂当前收益模式相对更少、尚未能形成具有区域级规模的第三方独立运营商。但中国虚拟电厂有望在电力市场化改革背景下加速完成商业模式探索、实现更大规模的应用,未来发展前景广阔,发展方向集中于多元辅助服务品种、中长期容量市场、综合需求响应以及电碳联合市场交易等。

更多本行业研究分析详见前瞻产业研究院《中国虚拟电厂(VPP)行业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对虚拟电厂(VPP)行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来虚拟电厂(VPP)行业发展轨迹及实践经验,对虚...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。