【行业深度】洞察2023:中国鼓风机行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:山东章鼓(002598)、陕鼓动力(601369)、金通灵(300091)、西玛风机(872792)、双剑股份(833468)、临风股份(831132)、盈峰环境(000967)等

本文核心数据:市场份额;集中度;企业业绩;

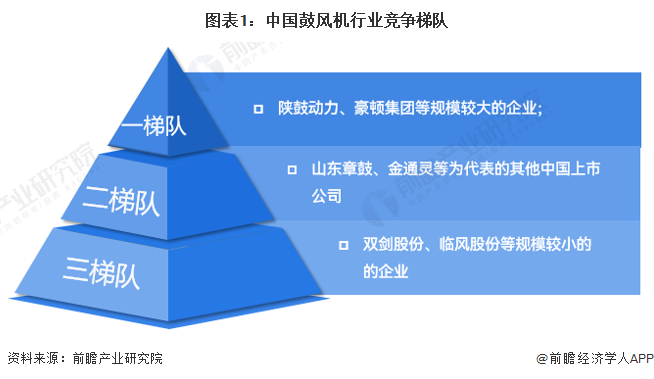

1、中国鼓风机行业竞争梯队

以企业在鼓风机产品的营收和技术水平为标准划分,第一梯队为以陕鼓动力和豪顿集团为代表规模较大的企业;第二梯队为以金通灵和山东章鼓为代表的上市企业;第三梯队为以双剑股份和临风股份为代表规模较小的企业。

从区域分布情况来看,中国鼓风机产业上市公司主要集中在华东和中部地区。从具体省市来看,上游上市公司主要分布在山东、江苏等地;中游主要以山东、陕西为主;下游领域分布广泛。

2、中国鼓风机行业市场份额

根据中国通用机械工业协会风机分会官网会员名录,风机会员单位一共有近300家,按照公司生产经营范围统计得出生产鼓风机的企业不超过100家,但国内主要的上市鼓风机制造厂商却不足10家。上市公司包括山东章鼓、金通灵、西玛风机、双剑股份、临风股份等。

从上市公司的市场数据来看,山东章鼓为中国罗茨鼓风机的龙头上市企业。根据市场数据的测算,山东章鼓的罗茨鼓风机在中国鼓风机行业的市场占有率约为11%。除此之外,中国规模较大的鼓风机上市公司还包括金通灵、西玛风机、双剑股份等。陕鼓动力作为中国鼓风机的龙头企业,占有较大市场份额,根据测算,2022年陕鼓动力市场份额约为45%。

3、中国鼓风机行业市场集中度

从市场集中度来看,龙头效应比较明显。中国鼓风机市场CR2达到了56%,CR4达到61%,CR4达到62%,行业集中度较高。

4、中国鼓风机行业企业布局

从营业收入的金额来看,陕鼓动力和山东章鼓最高。从毛利率来看,大部分上市公司的毛利率位于20%-40%之间,毛利率水平较高。从产销量水平来看,部分上市公司披露了具体的鼓风机产销数量。作为鼓风机行业的主要企业之一,山东章鼓在2022年生产了13499台罗茨鼓风机,销售了13973台罗茨鼓风机。

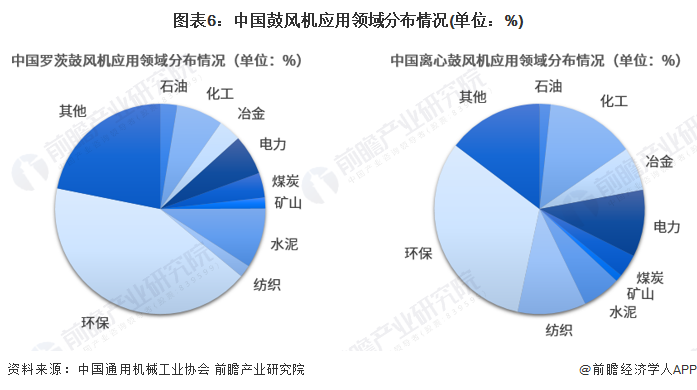

5、中国鼓风机行业应用领域分布

从应用领域来看,国内鼓风机主要应用在环保、化工、冶金、电力等行业,随着国家节能环保政策的有效实施以及行业技术水平的不断进步,鼓风机设备的能效需求会日益提高,具备节能高效、低噪音等优势的如磁悬浮鼓风机的产品需求会在未来获得提升;同时,鼓风机也将越来越多地运用到环保行业中。

6、中国鼓风机行业竞争状态总结

从五力竞争模型角度分析,目前我国专门从事鼓风机生产的企业数量约在100家左右,从事鼓风机生产的上市公司比较少,总体的竞争者数量较少。市场集中度来看,以陕鼓动力、山东章鼓为代表的上市领先企业,无论是工业总产值还是主营业务收入等指标,占据行业的权重均较大,行业集中度较高。从行业发展来看,在“碳达峰、碳中和”政策的推动下,国内鼓风机行业发展还有进一步增长空间,尤其是高端产品如磁悬浮鼓风机。作为水泥、化工、污水处理、电力、钢铁冶炼等国民经济重要行业的关键设备,产品的需求比较稳定。鼓风机制造企业的毛利率一般在20%-30%左右,行业毛利率比较大,行业吸引力较大。

根据以上分析,对各方面的竞争情况进行量化,5代表最大,0代表最小,中国鼓风机行业的竞争情况如下图所示:

更多本行业研究分析详见前瞻产业研究院《中国鼓风机行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告第1章分析了中国鼓风机行业的发展环境和发展状况;第2章对鼓风机行业的细分市场进行了深度解析;第3章对鼓风机行业的各个应用市场进行了分析;第4章对中国鼓风机行...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。