预见2024:《2024年中国预镀镍行业全景图谱》(附市场现状、竞争格局和发展趋势等)

预镀镍行业主要上市公司:东方电热(300217.SZ);甬金股份(603995.SH)

本文核心数据:全球46系大圆柱电池规划产能汇总;全球预镀镍需求量测算;全球预镀镍产能布局;全球预镀镍供需缺口预测

行业概况

1、定义

目前锂电池常用的外壳材料主要分为三种,分别为钢材、铝材、铝塑膜。圆柱形锂电池多采用具有较强物理稳定性的钢材材料作为外壳材质,为了防止电池正极活性材料对钢壳的氧化,生产企业通常采用镀镍的方式来保护钢壳的铁基体。根据镀镍环节所处顺序的不同,圆柱电池钢壳可分为预镀镍钢壳和后镀镍钢壳。

预镀镍是一种在电池壳冲压之前对基础钢材进行镀镍,再通过高温回火处理从而让钢层和镍层之间相互扩散渗透形成镍铁合金层的技术工艺,仅有少数企业掌握。后镀镍则是将冷轧钢板冲制成钢壳之后再进行滚镀。预镀镍较后镀镍钢壳镀层更均匀、加工性能更优,预镀镍钢壳替代后镀镍钢壳是产业趋势。

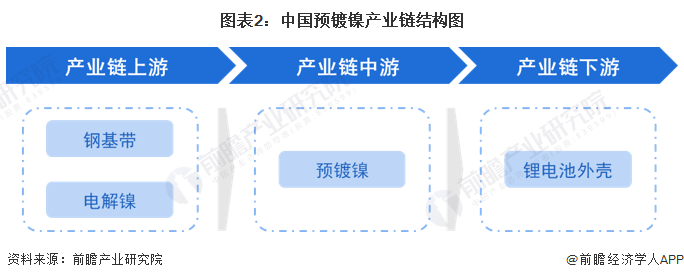

2、产业链剖析:产业链环节较少

预镀镍电池钢带属于锂电池钢壳材料的高端产品,主要用于冲制圆柱形锂电池外壳以及其它的锂电池结构件。作为一种锂电池材料,预镀镍的产业链结构简单、涉及环节较少,上游包括钢基带和电解镍,中游为预镀镍钢带,下游则是锂电池外壳材料。

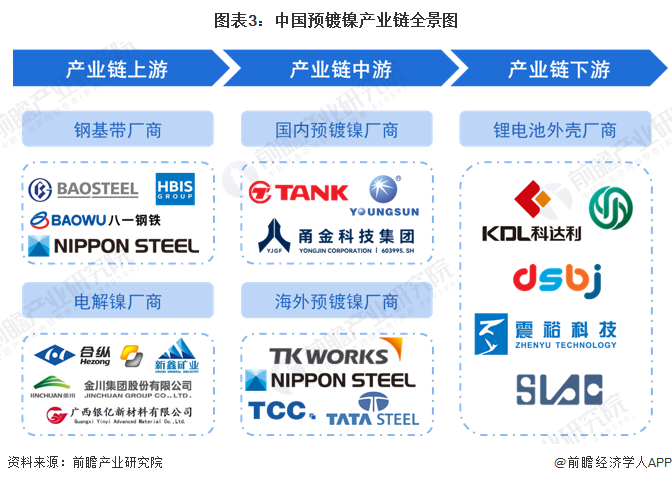

从预镀镍产业链参与者来看,上游钢基带厂商主要有宝钢股份、日本新日铁、东洋钢板等,电解镍厂商包括合纵科技、金川集团、新鑫矿业、广西银亿等;中游预镀镍钢壳国产厂商包括东方电热、甬金股份、湖南永盛新材等,全球主要生产商有新日铁、东洋钢板、韩国TCC、欧洲TATA等,其中新日铁、东洋钢板的产品质量处于市场领先地位;下游锂电池外壳材料厂商包括科达利、金杨股份、东山精密、震裕科技、斯莱克等。

行业发展历程:处于从0-1的起步发展阶段

当前,全球预镀镍产能基本为日本新日铁、东洋钢板等海外厂商所垄断,国内掌握预镀镍生产工艺并实现量产的企业数量极少,国产预镀镍行业处于从0-1的起步发展阶段。

从代表性企业的预镀镍业务布局历程来看,湖南利德为国内最早实现预镀镍产业化的企业,后被湖南永盛新材收购。2016年,东方电热收购江苏九天,后者2014年开始全面研发预镀镍技术,并于2017年设立全资子公司东方九天作为动力电池钢壳材料的经营主体,公司逐渐成为预镀镍行业的领军企业。2022年,东方电热加大预镀镍项目投入,甬金股份也加码入局预镀镍项目。2023年,东方电热2万吨预镀镍生产线点火成功,自研的预镀镍连续退火线完成两次试车,产能爬坡顺利推进。

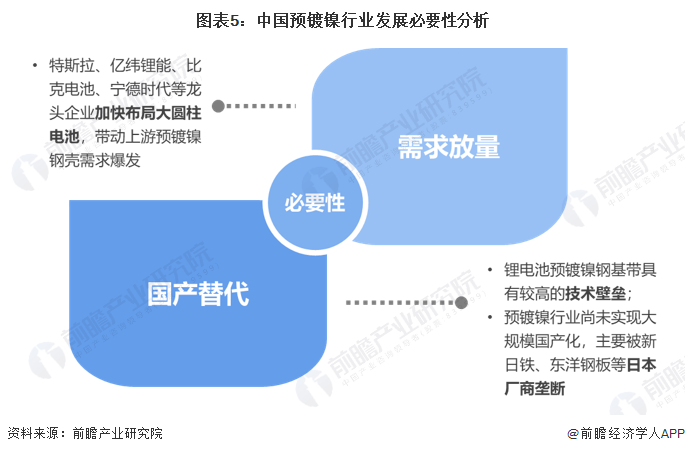

行业发展必要性:需求放量叠加国产替代机遇

当前,4680大圆柱电池发展提速,需对结构件进行升级,尤其是壳体材料必须使用预镀镍钢壳,由此带动上游预镀镍钢壳需求爆发。而作为圆柱电池的外壳材料,锂电池预镀镍钢带具有较高的技术壁垒,尚未实现大规模国产化,主要被日本厂商所垄断。为提升我国锂电池全产业链竞争力,国产厂商需尽快实现技术突破并扩增产能,加快预镀镍国产替代进程。

行业发展现状

1、工艺流程:包括冷轧、退火、电镀、热处理等

根据《预镀镍钢壳在电池中的应用展望》,预镀镍钢壳制作需要选用冲制性能优越的电池钢专用基带如新日铁、宝钢、九天等企业研制的基带,经过连续电镀镍机组进行镀镍,然后再进行K处理(热处理)以获得一定的合金层,为了消除热处理产生的屈服平台最好还要进行精整处理,然后根据客户需求的宽度进行分条,形成成品的预镀镍钢带。预镀镍钢带经过专业的高速冲床冲制成预镀镍电池钢壳,然后进行清洗去除油污,除油完成后立即进行封闭处理,良好的封闭剂可以增加钢壳和切口的防锈性能。

经过数年技术积淀,东方电热已在高速连续预镀镍的生产设备、电镀液配方、扩散退火温度参数以及钢带平整技术等方面取得了技术突破,成为了国内少数可以批量生产锂电池预镀镍钢基带的公司。据东方电热披露,公司自行研制的国内第一条预镀镍连续退火线已完成两次试车,取得较大技术进展,其中2023年9月中旬第一次试车,主要工艺参数及重点质量指标均基本达到预期目标,相关工艺、设备经整改完善后于10月中旬进行了第二次试车,整体工序运行情况良好,产品质量达到预期要求,新下线的产品已经给相关的客户送样做进一步验证,部分产品也直接销售给了客户。

2、需求端:预镀镍材料未来需求空间大

——46系大圆柱电池中长期发展趋势明确

根据当前电池封装形式,可以分为圆柱、方形和软包,圆柱电池在电芯一致性、生产良率、机械强度等方面具有优势。2020年特斯拉在其“电池日”上正式公布了4680大圆柱电池这一创新产品,并迅速实现产能落地,已量产约4GWh,规划产能超200GWh。

同时,亿纬锂能、比克电池、宁德时代等龙头企业也加快布局大圆柱电池,据不完全统计,截至2023年上半年,全球大圆柱电池产能规划已达494GWh,2023年国内亿纬锂能有望率先实现量产,海外特斯拉4680电池产能有望进一步爬坡。由此看来,46系大圆柱电池中长期发展趋势明确。

——大圆柱电池核心结构件升级迭代

圆柱电池多采用钢材作为外壳材质,需要进行镀镍处理以防止钢材发生氧化,大圆柱壳体材料则需由后镀镍转换为预镀镍钢基带。4680大圆柱电池产能持续爬坡,预镀镍钢壳成为关键结构件材料。

预镀镍钢壳的优势是相对于后镀镍钢壳而言,后镀镍的主要劣势是钢壳滚镀过程中内壁靠近底部位置的镀层很低,通过对不同厂家的钢壳内壁镀层进行检测一般为0.1-0.3μm之间,有的甚至低于0.1μm,而且同一生产厂家的钢壳内部相同位置镍层的检测结果波动很大,在储存或使用过程会造成电池性能衰减严重。

东方电热的定增报告中提到,相较于后镀镍工艺,预镀镍工艺对高速连续预镀镍的生产设备、电镀液配方、扩散退火温度参数以及钢带平整技术等方面均对生产厂家有着更为严苛的要求。同时,凭借着产品优异的焊接、力学性能、耐腐蚀性能以及良好镀层的均匀性等优势,预镀镍工艺广泛应用于新能源汽车、高端电动工具等领域。目前,国内外主流锂电池生产厂商均已有后镀镍转化为预镀镍,预镀镍工艺成为行业主流趋势。

——全球预镀镍需求爆发在即

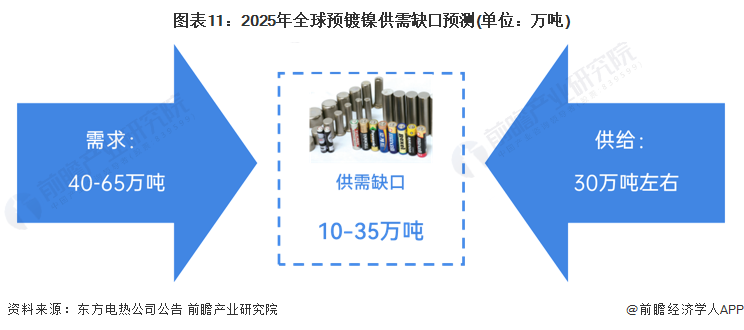

随着新型大圆柱电池逐渐发展成熟,未来4680电池将迅速放量,带动上游预镀镍需求爆发。据不完全统计,目前全球大圆柱电池产能规划已达494GWh。根据东方电热披露的数据,到2025年,46系列大圆柱电池投产近500GWh,单GWh需要预镀镍约1000吨,动力电池领域约有50万吨预镀镍材料需求;消费电池差不多有约10万吨预镀镍材料需求;电动工具、电动两轮车、电动三轮车等有约5万吨预镀镍材料需求。2025年全球预镀镍材料总需求约65万吨,即使保守估计下,2025年也有约40万吨预镀镍材料需求。若再加上国内少数大厂实际在投入、但未公开的规划布局,预镀镍材料实际需求可能会更高。

3、供给端:国内厂商预镀镍产能加速扩张

全球预镀镍生产厂家主要有日本新日铁、东洋钢板、韩国TCC、欧洲塔塔,合计产能约20万吨,目前暂无明确的大规模扩产计划,主要原因为当前预镀镍实际市场需求仅20多万吨,大圆柱电池还未真正放量。

国内预镀镍厂商以东方电热为主,现有产能2万吨,已经实现批量供应,跟国内外多家动力大圆柱电池客户进行了业务对接和产品验证,产品质量获得广泛认可。东方电热另外计划投资20亿元,加速预镀镍产能扩张,新增产能投产,公司产能有望超20万吨。此外,甬金股份规划投资14亿元,建设22.5万吨预镀镍产能,一期7.5万吨有望于2024年实现批量供应。

整体而言,海外企业扩张相对谨慎,而国内厂商预镀镍产能加速扩张,贡献主要增量。

4、供需缺口:国产预镀镍迎发展良机

据东方电热披露,全球预镀镍总产能目前基本上不超过30万吨,跟2025年全球需求相比,约有35万吨缺口,保守估计也有约10万吨供应缺口。国外几大厂商短期内无明确的扩产规划,按照项目建设所需时间节点推算,即使国外大厂现在开始筹备规划,到2025年能量产的可能性也不大,所以总体供需缺口还是比较明显的。在此背景下,国内企业有望加速替代海外份额,迎来发展良机。

行业竞争格局

1、区域竞争:江苏分布最集中

从预镀镍产业链代表性企业的区域分布来看,江苏的预镀镍产业链企业布局完善,分布有东洋钢板、东方电热、东山精密、金杨股份、斯莱克,实力强劲。

2、企业竞争:东方电热为国产替代先行者

目前,国内预镀镍钢带厂商有东方电热、甬金股份、湖南永盛新材等,其中,东方电热是国内极少数拥有完整工艺流程、并采用先进的预镀镍技术自主生产制造预镀镍电池钢壳材料的企业,是预镀镍电池钢壳材料国产替代的先行者,现有预镀镍产能2万吨,预计于23Q3满产,满产运营后产能可达6万吨,规划中的产能预计不低于16.76万吨。甬金股份的预镀镍业务则有望于2024年贡献业绩增量,规划产能22.5万吨。湖南永盛新材2019年收购湖南利德,具备一定的预镀镍产能,未来或有所扩产。

行业发展前景及趋势预测

中长期来看,4680大圆柱电池需求放量是大势所趋,东方电热预测46系列动力电池于2024年批量向市场投放的可能性较大,叠加预镀镍钢壳替代后镀镍钢壳以及国内厂商提供预镀镍主要新增产能的双重因素,前瞻认为未来一段时间内预镀镍市场增长空间较大,发展前景良好,且国产替代进程有望加速。

同时,除动力电池、消费电池、电动工具等应用领域外,大圆柱储能也是一个重要的预镀镍材料应用场景。特斯拉有公开的大圆柱储能规划,目前国内一些企业已开始建设或规划建设大圆柱储能,从性价比和安全性角度综合考虑,预镀镍材料是最佳选择。从规划的量级来看,未来储能市场对预镀镍材料的需求可能更大。

更多本行业研究分析详见前瞻产业研究院《中国镍铁行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对镍铁行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来镍铁行业发展轨迹及实践经验,对镍铁行业未来的发展前景做...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。