2023年中国不良资产处置需求市场分析 认定标准趋严、处置需求上升【组图】

行业主要上市公司:中国信达(1359.HK)、中国华融(2799.HK)、海德股份(000567.SZ)等

本文核心数据:中国商业银行不良资产的认定标准;商业银行不良贷款余额及比率;中国不良贷款构成情况等

不良资产的认定标准趋严

近年来,商业银行不良资产的认定标准逐步趋严,商业银行加速对不良资产的认定及划转。据中国银保监会于2019年5月发布的《商业银行金融资产风险分类暂行办法(征求意见稿)》中的内容显示,金融资产按照风险程度分为五类,分别为正常类、关注类、次级类、可疑类、损失类,后三类合称不良资产,体如下:

商业银行不良资产规模持续扩大

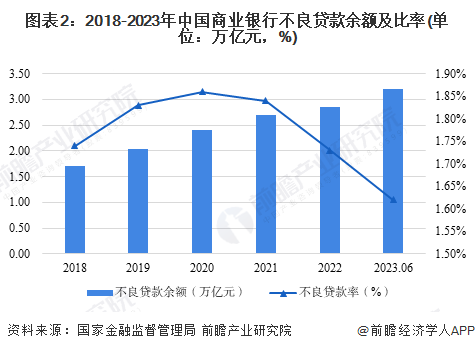

2018年至2023年上半年,我国不良贷款余额持续增长,不良贷款率先增后减。根据国家金融监督管理总局数据,截至2023年上半年,我国商业银行不良贷款余额达到3.20万亿元,商业银行不良贷款率为1.62%,不良贷款率为近五年来最低。

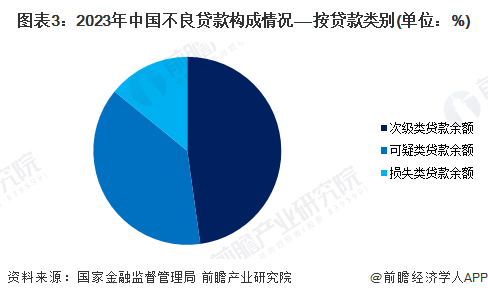

次级类贷款余额规模最大

从不良贷款的类别来看,我国不良资产构成中,次级类贷款余额占比最大,截至2023年第一季度末,国有大型商业银行、股份制银行、城商行、民营银行、农商行以及外资银行六大类法人机构次级类不良贷款余额合计达到1.50万亿元,占比为47.8%。

注:1)国有大型商业银行指中国工商银行、中国农业银行、中国银行、中国建设银行、交通银行、中国邮政储蓄银行。2)该图表数据更新至2023年第一季度。

大型商业银行的不良贷款余额最大

分银行的性质来看,截至2023年第一季度末,大型商业银行的不良贷款余额规模最大,达到1.25万亿元,其次为农商行,不良贷款余额为8018亿元。股份制商业银行和城市商业银行不良贷款余额相差不大,分别为5234亿元、5149亿元。

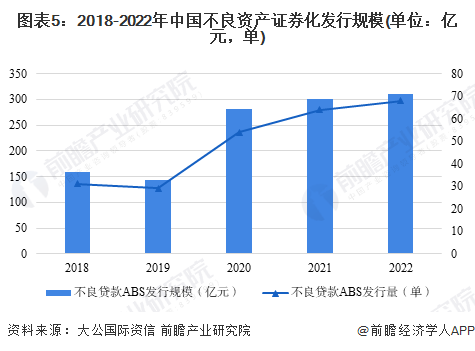

不良资产证券化规模持续增长

为化解不良资产压力,2016年2月,我国不良资产证券化试点正式启动。央行、发改委、银监会等八部委发文提出“在审慎稳妥的前提下,选择少数符合条件的金融机构探索开展不良资产证券化试点。自2016年不良资产证券化试点以来,不良类ABS的发行规模稳步增长。2022年全年,我国不良资产证券化产品发行量为68单,发行规模为309.61亿元。

更多本行业研究分析详见前瞻产业研究院《中国不良资产处置行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

报告主要分析了国际不良资产处置行业发展经验;中国不良资产市场发展现状;中国不良资产处置模式;中国不良资产处置路径;中国不良资产处置典型案例分析;中国不良资产处...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。