【行业深度】洞察2023:中国消费金融行业竞争格局及市场份额(附市场集中度、企业竞争力分析等)

行业主要上市公司:国盛金控(002670)、海印股份(000861)、重庆百货(600729)、北京银行(601169)、乐信集团(LX.US)、拍拍贷(FINV.US)、信而富(XRF.US)、宜人金科(YRD.US)等

本文核心数据:中国消费金融行业市场排名;中国消费金融行业市场份额;中国消费金融行业竞争派系

中国消费金融行业竞争派系

近几年,我国消费金融规模快速增长、信贷结构也得到了一定优化,目前已经形成了以商业银行、民营银行、持牌消费金融公司、互联网金融平台、小额贷款公司为主的面向不同群体的多层次消费金融服务体系。从行业不同的派系来看,根据资金来源、客群定位、产品特征以及核心竞争力来看,各个派系均有不同的优势。从资金来源来看,商业银行资金来源主要是存款、债券筹措、央行接客、同业拆借,刚好与互联网消费金融相反,后者来自银行间助贷、ABS、股东借款和自由资金等。从客户群体来看,商业银行定位在中高收入群体,而民营银行、消金公司集中在中低收入群体。

从派系竞争来看,商业银行依托较高的资金规模和客群定位综合竞争力最强,其次是互联网消费金融公司,在各大平台流量加持以及数据技术优势下,呈现出发展势头较猛的趋势。消费金融公司在持牌的规范管理下有序发展,民营银行和小额贷款公司帮助中低收入群体进行快速的资金周转,但是竞争力弱于上述派系。

注:颜色越深代表该派系竞争力越强;竞争力评价最高五颗星

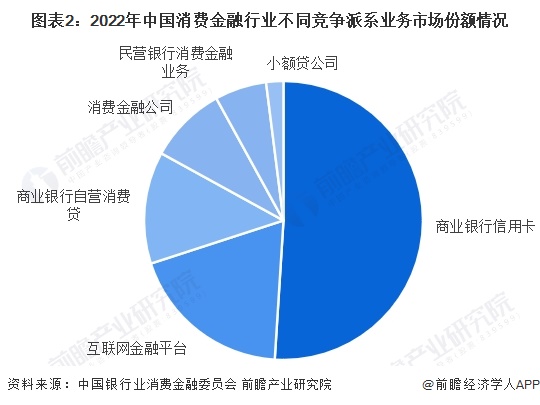

根据中国银行业消费金融委员会数据显示,按照不同业务来看,不包括住房按揭贷款的消费信贷余额中,信用卡占消费贷款51%,而以蚂蚁集团、京东数科等为典型代表的互联网金融平台凭借自身生态场景、高流量及数据技术优势获得快速增长,其管理余额规模已经超越银行自营消费贷,成为份额贡献率仅次于信用卡的一大主体。目前,这些互联网金融平台消费贷款占比19%。

除此之外,以招联消费金融、马上消费金融、捷信消费金融等为代表的持牌消费金融公司虽目前贡献份额不及10%,但随着互联网金融平台的逐步持牌化与业务转型,将有大量业务份额转移至消费金融公司,未来,消费金融公司将是仅次于银行的最大消费金融供给主体。

从不同派系的参与者来看,目前商业银行主要是国有控股和股份制的,资金规模较大,获客能力较强,风控能力也较强,有四大行以及光大银行、民生银行、平安银行等;持牌消费金融公司有中银消金、招联金融、马上消费金融、海尔消费金融等;互联网消费金融公司有京东金融、蚂蚁金服、平安惠普等;其他类型的有拍拍贷等公司。

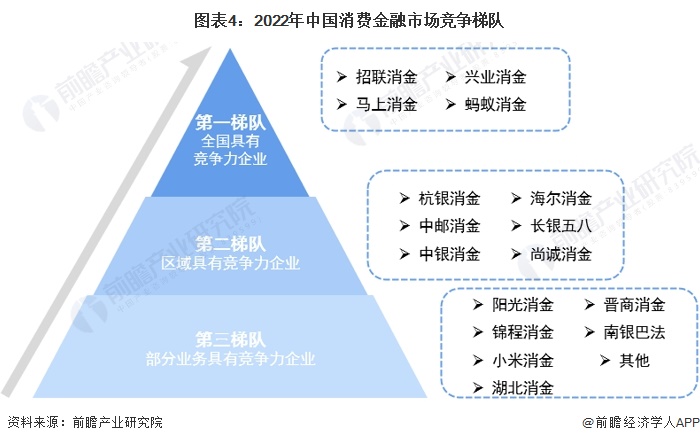

中国消费金融公司竞争梯队

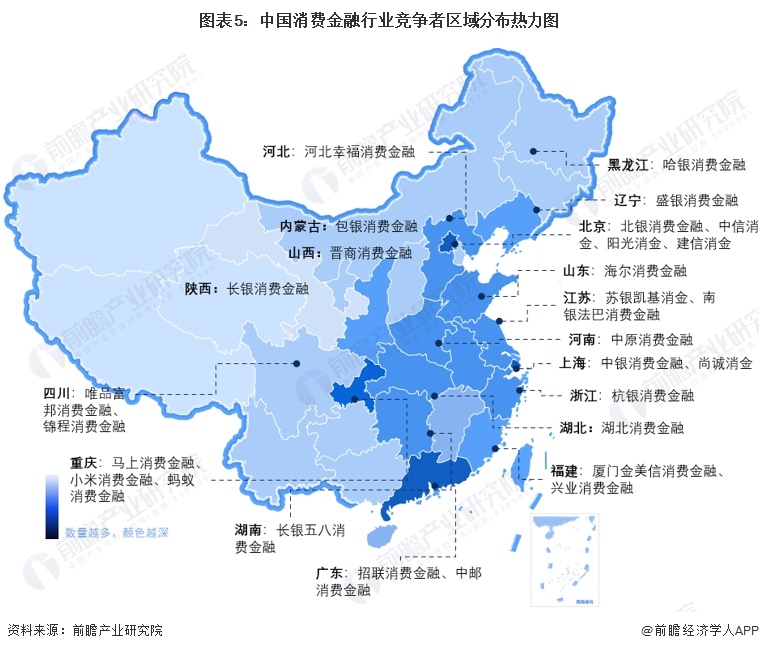

我国消费金融公司这类派系的竞争梯队中,招联消金、马上消金、兴业消金以及蚂蚁消金以其强大的全国性竞争力位居第一梯队,其次是在区域消费金融获客能力表现较好的杭银消金、中邮消金等企业,最后第三梯队是部分业务具有竞争力的企业,例如在消费品上,小米消金、唯品富邦等企业表现较好,处于第三梯队。

中国消费金融公司资产排名

从2023上半年消费金融公司总资产和净利润来看,整体来看,消费金融行业依旧呈现“强者愈强”的趋势,业绩分化日趋明显,其中,招联消费金融、马上消费金融、兴业消费金融3家公司,净利润合计接近45亿元,是市场领导者。招联消费金融遥遥领先,实现总资产1732.4亿元,较2022年年末增长5.4%,净利润18.62亿元,同比下降3.9%。其次马上消费金融和兴业消费金融总资产分别为677亿元和831亿元,净利润在13亿元左右,业绩优异。

注:上述据各消金公司股东年报统计,中原消金数据来自中原银行,其他的持牌消费金融公司暂未公布具体数据。

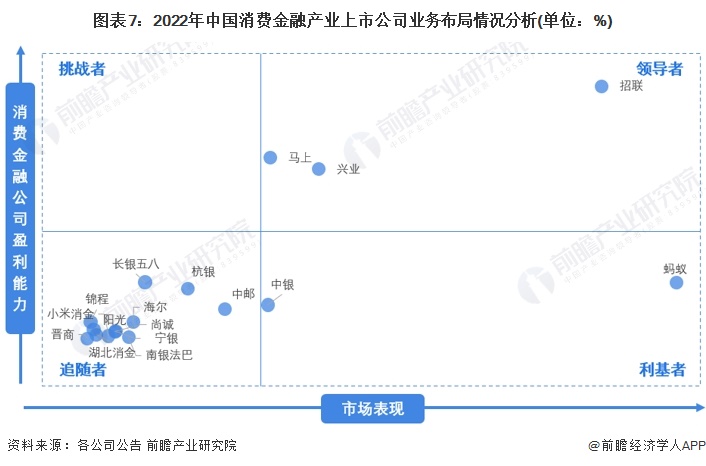

中国消费金融公司竞争象限分析

从消费金融派系的竞争象限可以根据盈利能力和市场表现分为领导者、挑战者、利基者和追随者。

市场领导者是资产规模和净利润双高的招联消费金融、马上消费金融和兴业消费金融。

市场的利基者是蚂蚁消金和中银消金。资产规模最大的蚂蚁消费金融公司,其资产超过1900亿元,约占行业总资产22%,但净利润在4.45亿元,同比下降4.3%。中银消金相对盈利能力较弱,主要是因为集团内倾注更多的是中国银行的信用卡业务。

目前市场暂无净利润表现超过总资产表现的挑战者,主要原因是消费金融企业需要接受严格的监管,产品利率定价有一定区间,不能过高,此外业务模式同质化较高,市场新进入者想要快速获利难度较高,例如2023年的建信消金,上半年总资产仅73.83亿元,净利润仅200多万元,盈利情况和总资产在竞争中不占优势。

市场追随者较多,例如中邮、杭银、长银五八、海尔、锦程、尚诚、南银法巴等企业总资产在600亿元以内,净利润在5亿元以内。

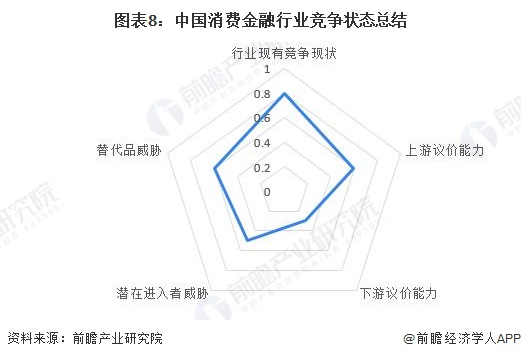

中国消费金融行业竞争状态总结

从五力竞争模型角度分析,消费金融行业的上游议价能力较强,因为受到监管影响,产品的利率不得超过最新监管指导窗口红线,其次向消费金融行业提供资金的主要都是金融机构,他们对于整个行业的资金放贷有着较高的话语权,相对的下游的议价能力较弱,但随着近年来消费贷款市场规模扩大,下游的议价能力将有机会提升。此外由于业内竞争派系较多,光是商业银行的信用卡业务品类众多,因此竞争激烈。而随着行业走向规范,潜在的新进入者也会涌入,但是品牌打造需要时间,因此威胁较小。

根据以上分析,对各方面的竞争情况进行量化,1代表最大,0代表最小,目前我国消费金融行业五力竞争总结如下:

更多本行业研究分析详见前瞻产业研究院《中国消费金融行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

报告通过对大量一手市场调研数据的前瞻性分析,深入而客观地剖析中国当前消费金融行业的发展环境、行业现状和市场需求特征,行业细分领域发展潜力,行业典型企业经营模式...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。