【行业深度】洞察2023:中国轻医美行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:爱美客(300896)、昊海生科(688366)、华熙生物 (688363)、华东医药(000963)、朗姿股份(002612)、华韩整形(430335)等

本文核心数据:轻医美行业竞争派系;中国轻医美项目GMV市场占比;全球透明质酸原料市场份额;中国轻医美相关机构排行榜等

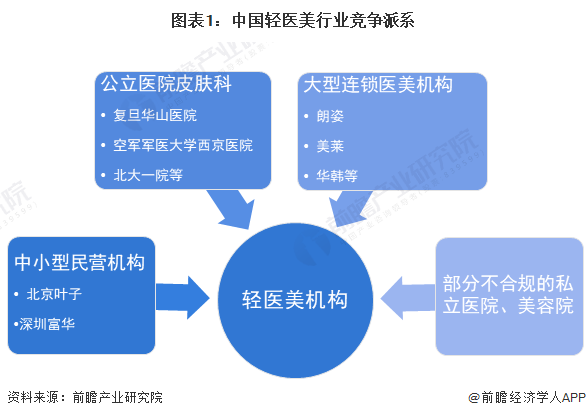

1、中国轻医美行业竞争派系

我国轻医美行业参与者主要包括公立医院皮肤科、大型连锁医美集团、中小型民营医美机构以及部分不合规的私人诊所、美容院等。其中,公里医院皮肤科主要包括复旦华山医院、空军军医大学西京医院、北大一院等。大型连锁医美集团包括朗姿、美莱、华韩、丽都、鹏爱、艺星、爱思特等,中小型民营机构包括北京叶子、深圳富华等。

2、中国轻医美行业市场份额

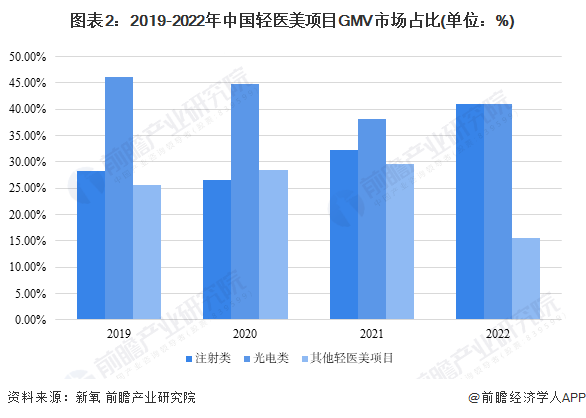

从项目种类来看,2019年至2022年,我国轻医美项目中,光电类项目GMV总体有小幅下滑,总体保持在40%以上,而注射类项目GMV占比快速增长,由2019年的28.35%提升至40.91%。注射类项目占比提升表明随着注射类医美产品的研发,市场对其的认可度大幅提升,同时,从产品功效方面来看,注射类项目更能有“立竿见影”的效果,对外貌的改变也更明显,因此,受到广大消费者的喜爱。

从品牌来看,2022年,光电品牌搜索量占比最高的是飞顿,其次为科医人,飞顿占比达到67.27%,科医人占比为13.95%。总体来看,飞顿在光电品牌中,占有绝对的消费者认知优势。飞顿和科医人均为国外品牌,因此我国光电产品国产化率仍然较大的提升空间。

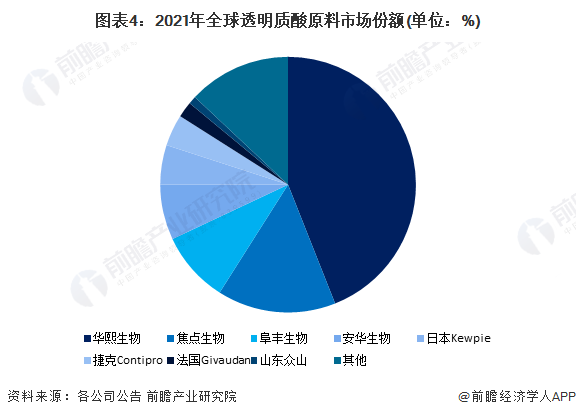

注射类项目方面,主要以透明质酸为主,中国是透明质酸产量在全球排名居前,龙头企业华熙生物透明质酸市场份额达到44%,其次为焦点生物,份额达到15%。阜丰生物市场份额为9%,安华生物为7%。总体来看,行业龙头效应明显,行业前四名均为国内厂商。

从医院及机构来看,我国涉及轻医美的机构主要包括公立医院的皮肤科、大型连锁医美集团、中小型民营机构以及私人诊所和美容院。总体来看,我国医美机构端呈现分布杂乱、质量参差不齐、发展良莠不均的现象。公立医院、大型连锁医美集团乃至中小型民营医美机构市场份额占比较低,超过七成市场被非正规机构所占据,这些地方也是医美事故频发的地方。未来,随着消费者认知的提升以及行业竞争加剧,不合规的机构或将加速出清。

3、中国轻医美行业市场集中度

分项目来看,根据前文的市场份额,光电类项目CR2超过80%,注射类项目全球CR2也超过了50%,将近60%。总体来看,光电项目、注射类项目的市场集中度非常大,龙头的研发能力较强,消费者认知度较高,并且形成了一定的价格护城河。

注:该图表数据中注射类项目为2021年全球范围内数据。

4、中国轻医美行业企业布局及竞争力评价

从项目端来看,我国轻医美行业相关企业的布局主要包括各类注射原料的研发以及各类光电项目的研发。目前,我国注射类项目中,透明质酸和胶原蛋白较受欢迎,同时产品毛利率较高。光电项目中,以美白嫩肤为主要功效的产品热度较高,代表性品牌包括科医人、赛诺秀等。

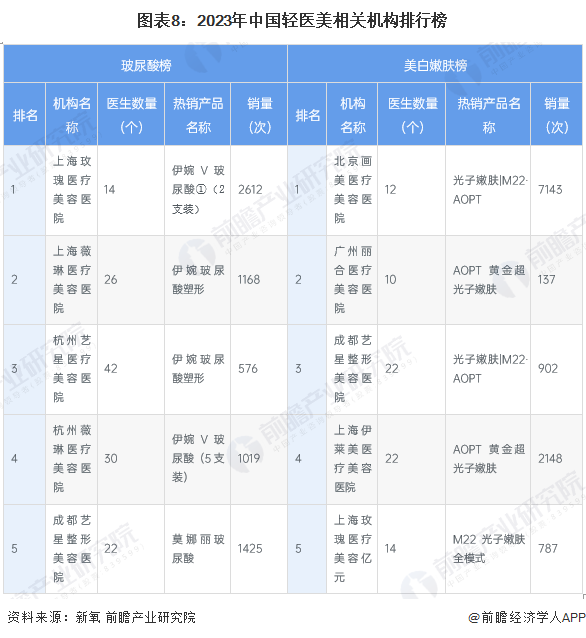

从机构端来看,根据新氧APP提供的机构榜榜单,注射类项目代表产品玻尿酸榜单中,排名前五的机构分别为上海玫瑰医疗美容医院、上海薇琳医疗美容医院、杭州艺星医疗美容医院、杭州薇琳医疗美容医院、成都艺星整形美容医院。光电类项目代表领域美白嫩肤榜单中,排名前五的机构分别为北京画美医疗美容医院、广州丽合医疗美容医院、成都艺星整形美容医院、上海伊莱美医疗美容医院、上海玫瑰医疗美容医院。总体来看,艺星上榜次数较多,艺星作为民营医美机构的龙头,主要是通过大量开展线上营销来提升消费者认知,根据艺星在招股书披露的销售费用,2018年达到了3.05亿元,占毛利润比例55.17%,其中,推广及营销费用为2.08亿元,占销售费用的68.2%。因此扣除各项费用后2018年艺星医美的净利率仅有11%(艺星最终未能成功上市,因此信息披露截至2018年,近年来医美行业价值链分布情况未有明显变化,中游仍然重度依赖营销,广告费用高企,因此中游机构的净利率变化不大)。

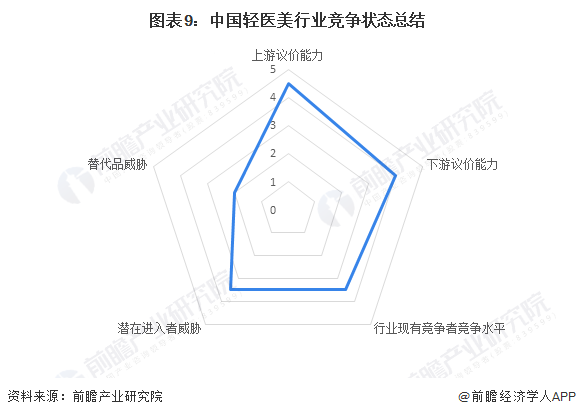

5、中国轻医美行业竞争状态总结

从上游议价能力方面可以看出,原材料端对医疗美容机构的议价能力非常大,原材料供应商毛利率可达到70%以上,因此行业上游议价能力较强。下游方面,随着行业持续规范化发展,信息透明化程度提升,轻医美信息集合APP平台越来越多,现在消费者通常通过平台端进行轻医美服务的消费,因此,平台端也将对医美机构收取一定的中介费用,且对于严重依赖营销的医美机构而言,线上O2O平台几乎控制着机构的存亡,因此,不得不花费到大量的广告费用维持消费者认知度,下游议价能力较强。行业现有竞争者方面,截至目前,医美行业已涌现出一批龙头企业,例如艺星、朗姿、华韩等,而专营轻医美的龙头企业暂未出现。结合行业中各类医美机构均有布局轻医美项目,导致行业现有竞争者数量较多,存在发展水平良莠不均的情况,轻医美目前正处于“群龙无首”的发展格局。新进入者威胁方面,结合技术水平要求相比传统医美更低、消费者热情度更高的行业发展趋势,尽管行业净利率较低,但仍然有可乘之机,加之“颜值经济”发展如日中天、行业资金门槛相对较低,新进入者威胁较大。替代品威胁方面,与轻医美形成替代关系的主要是整形手术,但整形手术单价较高、风险较大,并不能够吸引风险厌恶型消费者,相反,由于轻医美具有“立竿见影”、“恢复期短”等特点,已经对传统整形项目形成一定的替代效应。

更多本行业研究分析详见前瞻产业研究院《中国医疗美容行业市场需求预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对医疗美容行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来医疗美容行业发展轨迹及实践经验,对医疗美容行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。