预见2024:《2024年中国可再生能源制氢行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:宝丰能源(600989);中国石化(600028);三峡能源(600905);金风科技(002202);中国能建(601868)等

本文核心数据:可再生能源制氢产能;可再生能源制氢产量;氢气消费结构;可再生能源制氢产能区域分布;可再生能源制氢成本

行业概况

1、定义

可再生能源是指在自然界中可以不断再生、永续利用、取之不尽、用之不竭的资源,它对环境无害或危害极小,而且资源分布广泛,适宜就地开发利用。可再生能源主要包括太阳能、风能、水能、生物质能、地热能和海洋能等。

可再生能源制氢指的是利用风能、太阳能、水能、生物质能、地热能、海洋能等非化石能源制取氢的方式。根据中国产学研合作促进会发布的《低碳氢、清洁氢与可再生氢的标准与评价》中的界定,“可再生氢”指当氢气生产所消耗的能源为可再生能源,且单位氢气碳排量小于等于4.9kgCO2e/kgH2时制取出的氢气。

在可再生能源中,风能、海洋能、水力能、地热能均不可以直接获得氢气,需先利用其进行发电,再使用电能进行电解水制氢。而太阳能、生物质能既可以发电制氢,也可以直接制氢。根据制氢方式划分,基于可再生能源发电的电解水制氢和可再生能源直接制氢。在可再生能源发电制氢中,发展相对领先的技术是风电制氢和光伏制氢技术,地热能和海洋能尚不具备规模化制氢技术条件;可再生能源直接制氢主要包含太阳能直接制氢和生物质提纯制氢。

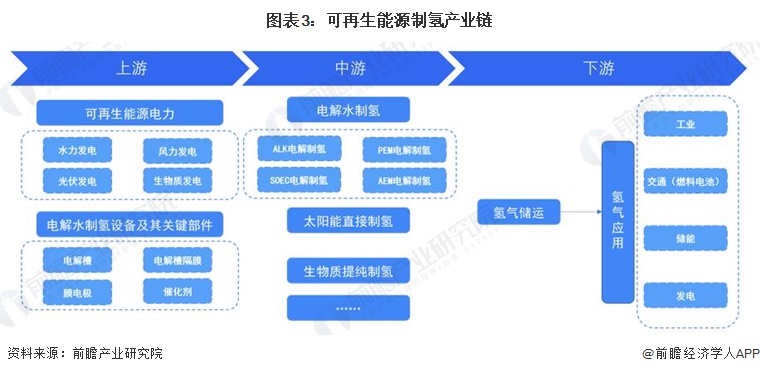

2、产业链剖析

可再生能源制氢产业链上游主要包括可再生能源电力供应、电解水制氢设备及其关键部件供应;中游可再生能源制氢主要包括四个细分市场电解水制氢、太阳能直接制氢及生物质提纯制氢;下游主要包括氢气储运及工业、交通(燃料电池)、储能、发电等应用领域。

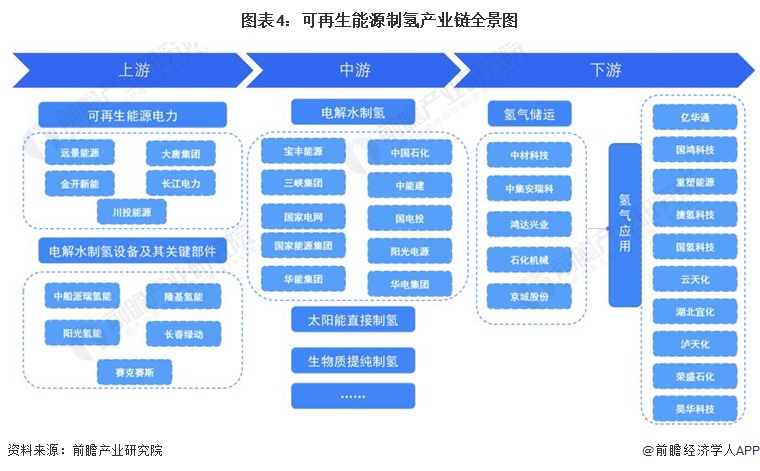

可再生能源制氢产业链上游的参与者主要包括远景能源、大唐集团、金开新能等可再生能源电力供应商;中船派瑞氢能、隆基氢能、阳光氢能等电解水制氢设备及其关键部件供应商。

可再生能源制氢产业链中游的参与者主要包括宝丰能源、中国石化、三峡集团等可再生能源制氢项目投资建设企业

可再生能源制氢产业链下游的参与者主要包括中材科技、集安瑞科、达兴业等氢气储运供应商及亿华通、国鸿氢能、重塑能源、云天化等各氢气应用领域企业。

行业发展历程

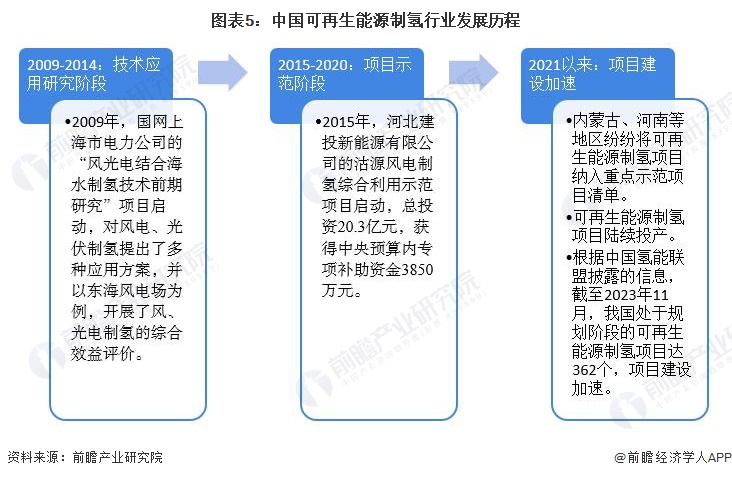

我国可再生能源制氢技术研发起步较晚,进展较为缓慢。目前大规模可再生能源制氢示范工程设计经验不足,在系统的关键性技术、效率提升和经济性方面未能取得实质性的进展。但在全球应对气候之战的大背景下,氢能作为实现“碳中和”的重要抓手已是全球共识,国内氢能产业发展也已进入快车道,可再生能源制氢行业也将迎来加速增长。

从中国可再生能源制氢项目建设进展来看,2009-2014年,可再生能源制氢还处于技术应用研究阶段;2015年起,陆续有风电制氢项目启动建设;2019年,国内首个风电制氢项目才正式投产;之后内蒙古、河南等地区纷纷将可再生能源制氢项目纳入重点示范项目清单,预计2023年中国可再生能源制氢将迎来项目投产高峰。

行业发展现状

1、供给:可再生氢产量仍很低

当前中国氢气产能仍以化石能源制氢为主,但氢源结构向“可再生氢”倾斜,可再生能源制氢项目取得显著突破。

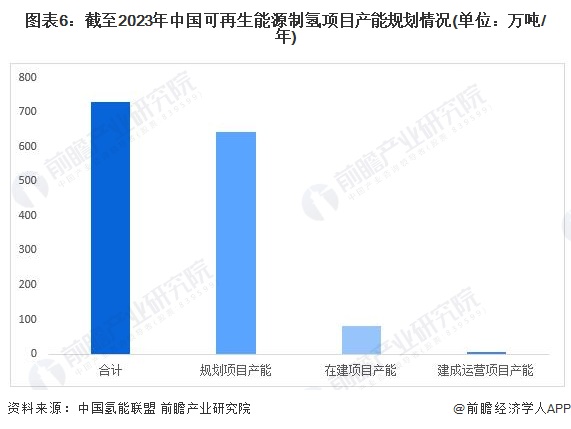

从产能来看,根据中国氢能联盟发布的信息,截止2023年11月,我国可再生能源制氢项目中,建成运行项目产能达7.14万吨/年,在建项目产能超80万吨/年,规划项目产能超640万吨/年,合计产能超720万吨/年。随着各阶段项目的推进,未来几年我国可再生能源制氢产能将快速扩张。

注:以上统计日期截至2023年11月底。

从产量来看,根据中国氢能联盟披露的信息,2022年中国可再生能源电解水制氢产量约10万吨,占我国氢气总产量的0.28%。

2、需求:合成氨及合成甲醇是主要消费领域

根据中国氢能联盟披露的数据,2022年,我国氢气产量为3533万吨。根据对氢能进出口的分析可知,当前由于氢气储运技术限制,我国氢气进出口规模很小,2022年,我国氢气进口量为6千克,出口量为6135千克。由此可得,我国氢气表观消费量和氢气产量基本保持一致,2018-2022年,我国氢气表观消费量整体呈增长态势,2022年,我国氢气表观消费量约为3527万吨。

注:中国氢气表观消费量由氢气进出口数据及产量数据测算得出。

从我国可再生能源制氢行业需求特征来看,2022年,合成氨和合成甲醇是我国氢气的主要消费领域,占比分别约为31%和26%。

3、成本:可再生能源制氢成本呈下降趋势

根据中国氢能联盟披露的信息,2018-2023年,我国可再生能源制氢成本持续走低,2023年9月,我国可再生氢价指数为18.95元/kg。但对比来看,可再生能源制氢成本还是远远高于综合制氢成本及清洁氢制氢成本。

注:中国氢能联盟的氢价指数指制氢成本。

行业竞争格局

1、区域竞争:西北部可再生能源制氢产能领先

从已投产可再生能源制氢项目产能分布来看,截至2023年11月,宁夏、新疆、内蒙古占比最高,合计占已投产项目总产能之比近80%。整体来看,我国可再生能源制氢生产集中在风光资源丰富的西北部地区。

2、企业竞争:中国石化、宝丰能源及三峡集团领先

从企业市场份额占比来看,根据中国氢能联盟披露的数据,截止2023年11月,我国可再生能源制氢投运项目产能合计7.14万吨/年;其中,中国石化已投运项目产能规模最大,占比约28%;其次是宝丰能源和三峡集团,占比分别为20%和14%左右。但近两年各市场竞争者规划和在建项目呈爆发式增长,预计未来随着相关项目陆续投产,市场份额占比情况会发生变化。

行业发展前景及趋势预测

1、行业发展趋势:可再生能源电解制氢成本将逐步下降

设备成本和用电成本是绿氢价格偏高的主要因素,短期内风电、光伏发电制氢较并网发电并不具备经济竞争性。IEA分析发现,由于可再生能源成本下降和氢气生产规模扩大,到2030年,可再生电力生产氢气的成本可能会下降30%。随着太阳能光伏和风力发电成本的下降,即使考虑到从(通常是偏远的)可再生能源地点运输氢气的传输和分配成本,在具有良好可再生资源条件的地点建造电解槽也可能成为氢气的低成本供应选择给最终用户。

PEM电解水制氢的系统响应速度快,适应动态操作的特点非常适用于可再生能源,如风能、太阳能发电的不均匀性、间歇性,未来应用优势明显。相比于碱性电解槽,PEM电解槽由于设备成本过高,制氢成本相对较高,但随着氢能行业的发展,氢气需求的增加,以及技术的进步,会带来PEM电解槽成本的下降,叠加可再生能源电力成本的下降和产氢数量的增加,最终PEM电解槽制氢成本会低于碱性电解槽。由于其效率高、能耗少、响应快、负载高等优势,PEM电解槽将是未来可再生能源电解制氢的主流方向。

2、行业发展前景:可再生能源电解制氢成本将逐步下降

2022年,我国已投产可再生能源制氢项目产能达到6.5万吨/年,同比上涨65%。2023年1-11月,我国已投产可再生能源制氢项目产能达到7.14万吨/年。结合现有的项目及政策支持力度,前瞻保守估计,2024到2029年,中国可再生能源制氢产能至少能保持65%的年均复合增长率,到2029年,中国可再生能源制氢产能有望突破百万吨,可再生能源制氢将成为未来氢能产业发展的最大受益者。

更多本行业研究分析详见前瞻产业研究院《中国可再生能源制氢行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对可再生能源制氢行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来可再生能源制氢行业发展轨迹及实践经验,对可再...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。