【行业深度】洞察2024:中国糖尿病用药行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:通化东宝(600867);甘李药业(603087);鲁抗医药(600789);奥赛康(002755);华东医药(000963);北陆药业(300016);福元医药(601089)等

本文核心数据:糖尿病用药行业细分药品市场份额;糖尿病用药企业市场份额;糖尿病用药行业给药方式市场份额;糖尿病用药行业终端市场份额;糖尿病用药行业市场集中度

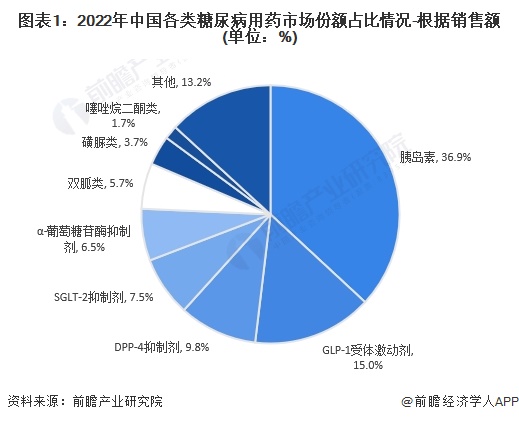

中国糖尿病用药行业细分药品市场份额

临床上将糖尿病用药分为促胰岛素分泌剂、双胍类、噻唑烷二酮类、α-葡萄糖苷酶抑制剂、DPP-4抑制剂、SGLT-2抑制剂、胰岛素、GLP-1受体激动剂等八大类。从这八大类细分药品市场份额占比来看,2022年,我国胰岛素市场份额占比最高,约为37%,其次是GLP-1受体激动剂,占比约为15%。

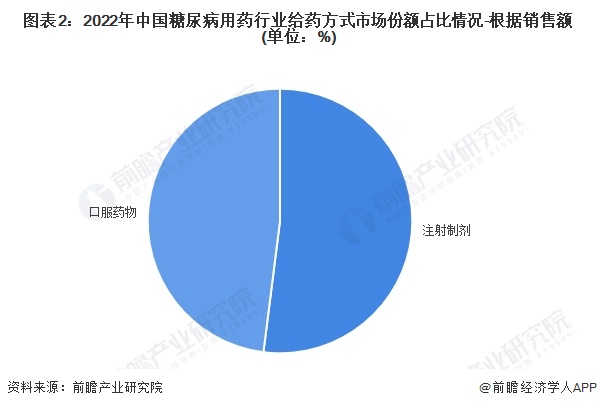

中国糖尿病用药行业给药方式市场份额

从糖尿病用药给药方式来看,2022年,我国注射制剂销售额占比52%,口服用药销售额占比48%。

中国糖尿病用药行业终端市场份额

从终端市场来看,根据药融云披露的数据,2022年,中国糖尿病用药医院终端销售额占比约75%,药店终端销售额占比约25%。

中国糖尿病用药行业竞争梯队

目前,在我国糖尿病用药市场上,海外原研厂商市场份额占比约80%,故诺和诺德、赛诺菲、礼来等原研厂商仍处于第一梯队。通化东宝、甘李药业、中美华东等本土厂商在细分药品市场上已占有一定份额,且研发实力较强,处于第二梯队。

中国糖尿病用药行业市场份额

从糖尿病用药行业企业市场份额占比情况来看,2022年,诺和诺德、赛诺菲和礼来三家外资企业市场份额占比最高,合计已超40%。整体来看,我国糖尿病用药市场上海外原研厂商市场份额占比约80%,本土企业占比约20%,本土企业市场份额占比仍很低。

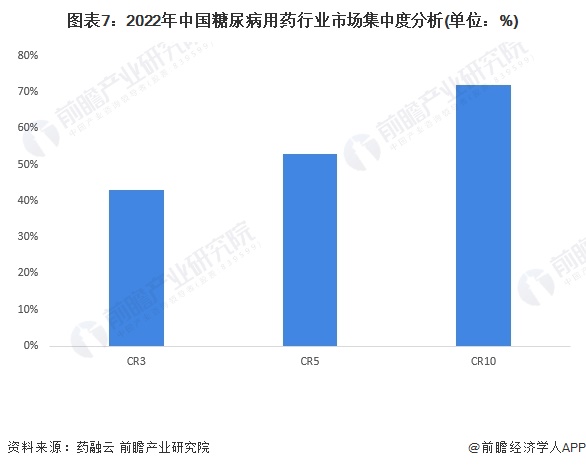

中国糖尿病用药行业市场集中度

我国糖尿病用药行业企业集中度较高,2022年,CR3已超40%,CR5已超50%,CR10超70%。虽然我国糖尿病用药行业市场集中度较高,但近年来本土厂商纷纷在仿制药和原研创新药方面加速布局,市场竞争激烈,未来市场格局预计将发生较大变化。

中国糖尿病用药行业代表性企业业务业绩情况

从披露糖尿病用药业务营业收入的上市公司来看,2022年,通化东宝糖尿病用药营业收入及毛利率最高,分别为23.31亿元和83.86%。

中国糖尿病用药行业竞争状态总结

从波特五力模型角度分析,由于我国糖尿病用药行业国内现有本土竞争者要从外资原研企业手中争夺市场份额,现有竞争者竞争较为激烈。同时,虽然行业利润较高,但技术门槛也较高,故行业新进入者威胁不是很大。由于糖尿病用药行业中,上游也为技术密集型产业,因此,上游供应商议价能力较强。糖尿病用药行业本身也是技术密集型行业,且其需求存在刚性,故下游议价能力弱。替代品威胁方面,糖尿病用药在糖尿病治疗领域难以替代,故替代品威胁小。

更多本行业研究分析详见前瞻产业研究院《中国糖尿病用药行业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对糖尿病用药行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来糖尿病用药行业发展轨迹及实践经验,对糖尿病用药行...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。