【投资视角】启示2024:中国细胞培养基行业投融资及兼并重组分析(附投融资事件、产业基金和兼并重组等)

行业主要公司:奥浦迈(688293),近岸蛋白(688137),中牧实业(600195),双鹭实业(002038),通化东宝(600867),冠昊生物(300238),三生国健(688336),洁特生物(688026)等

本文核心数据:企业融资规模;基金管理情况;目的地占比;

企业投融资事件波动增长

2017-2023年,细胞培养基领域每年投融事件数量逐年呈波动上升趋势,截至2024年2月20日,共发生23起投融资事件。投资最多的年份是2023年,共发生8起,金额最高的是倍谙基的3亿元C轮融资。2024年开年第一笔投融资是优艺生物的数千万元的天使轮融资。

注:上述大部分投融资金额为根据公司股东股权结构进行初步估算;数据查询截至时间为2024年2月20日,下同

企业投融资事件汇总

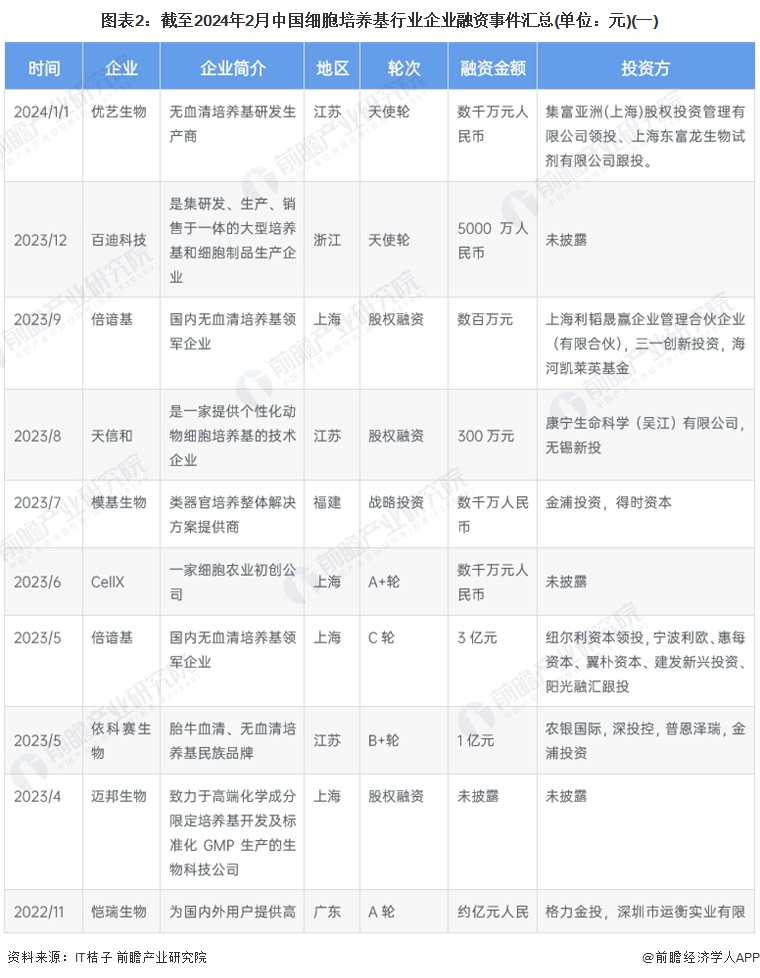

根据IT桔子显示,细胞培养基行业2023年投融资恢复热度。2023年该行业股权融资特征明显,分别是迈邦生物、倍谙基和天信和。此外,行业投融资主要目的地是长三角地区。主要的融资事件如下:

注:投融资数据截至2024年2月20日,下同

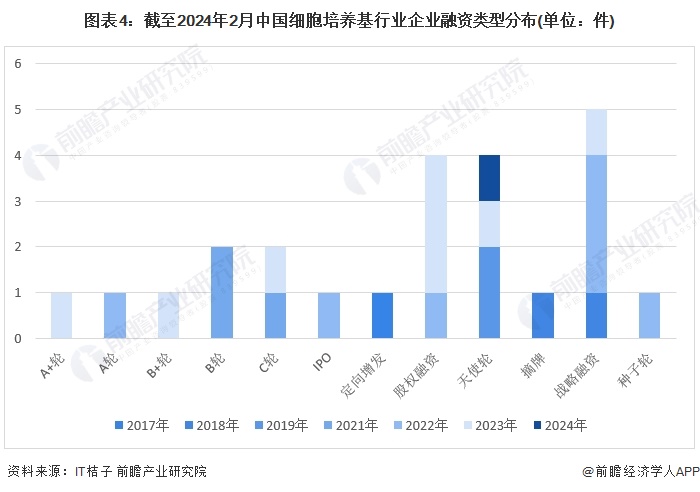

战略融资是主要融资轮次

根据企业融资轮次来看,目前行业内主要是战略融资,为5件,该轮次最活跃的年份是2022年,其次是2018年和2023年。行业战略融资较多,说明行业内新的业务模式出现,并获得市场认可,从而为后续发展战略获得更多的融资机会。其次是天使轮融资和股权融资,均分别为4件。相对来看A-B轮的融资次数较少,并未出现D轮及以上融资,该行业处于早期融资阶段。

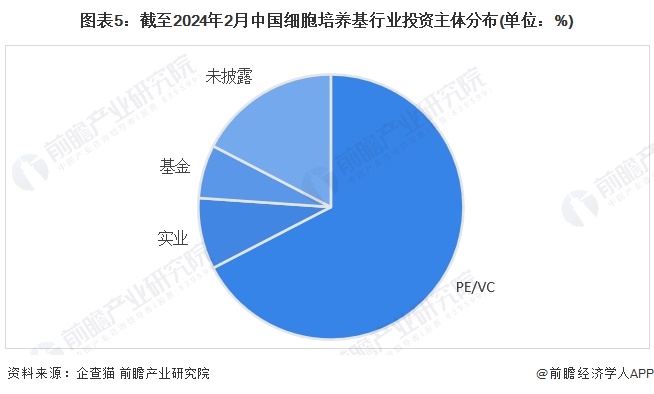

PE/VC是主要投资主体类型

综合整体投资主体来看,截至2024年2月,PE/VC占比67%,是主要的投资类型。其次是实业,占比9%,基金占比7%。还有部分未披露的投资方,大部分是个人投资者或者是投资额较小的机构。

投资目的地为上海

根据企业投融资目的地来看,目前行业内资金主要流向上海,上海占比39%,上海拥有全国最好的生物医药技术和产业基础,据不完全统计,围绕整个细胞治疗上下游产业链的企业在张江科学城超过50家,包括复星凯特、恒润达生、优卡迪、西比曼等国内一流企业;其中,细胞治疗研发企业超过20家,试剂、设备、耗材、细胞培养基等细胞装备企业超过15家,相关细胞应用评估、基因检测企业超过15家。因此投资上海细胞培养基企业相对来说是更稳妥的选择。其次是江苏,占比31%。

比较亮眼的投资目的地还有甘肃地区,该地区因为农业、畜牧业发达,生物资源较好,研发成本相对较低,因此排投资目的地第三,占事件总数的9%,此外广东占比也达9%,后续还有福建、湖北、浙江等地区。其他地区近5年来暂无细胞培养基相关投资事件。

行业投融发展趋势分析

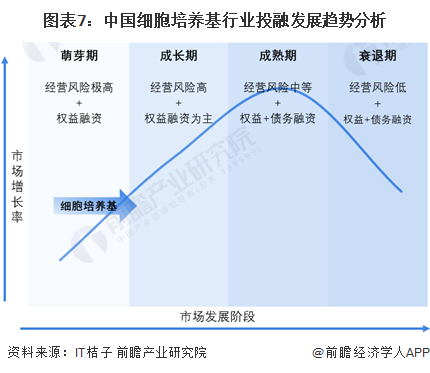

从2017-2024年细胞培养基的投资事件、轮次以及金额来看,目前行业投资数量逐年增长,投资金额波动上升,以早期投融资为主,战略融资、股权融资较多,属于萌芽期阶段。

行业基金管理规模

目前投资细胞培养基行业基金有天津海河凯莱英基金、国调基金、黄埔医药基金以及中山健康产业基金。

其中,国调基金规模最大,国调基金(中国国有企业结构调整基金)首期尊集资金1310亿元,是目前国内规模最大的私尊股权投资基金。服务供给侧重结构性改革,支持重点行业国有企业实施行业整合和专业化重组,促进国有企业转型升级、提质增效、做强做优做大是中国国有企业结构调整基金的主要任务。

兼并重组目的多为纵向并购

细胞培养基行业兼并重组事件主要类型为纵向并购,但近年来兼并数量较少。规模较大的有两件,多宁生物收购产业链工艺以及实验产品,以及乐纯生物收购康晟生物。

乐纯生物并购康晟生物的兼并意义在于,这次并购基本补齐了乐纯生物的培养基业务,同时带来了这一领域的领先技术。康晟生物加入乐纯生物体系,“新乐纯”将彻底打通生物制药领域上、下游的工艺链条,完成从上游细胞培养、下游纯化到最终制剂罐装一站式解决方案 (One-Stop Solution) 的蜕变。中国细胞培养基行业兼并重组事件汇总如下:

细胞培养基投融资及兼并重组总结

中国细胞培养基行业投融资特征来看,主要企业融资轮次为战略融资等早期融资;投资主要目的为业务扩建、科研项目资金吸纳。产业基金规模较小,主要集中在生物医药,成立时间在5年以上,运作经验相对丰富。目前行业兼并重组主要目的为产业链纵向组合,大部分进行100%的股权收购。

更多本行业研究分析详见前瞻产业研究院《全球及中国细胞培养基行业发展前景与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、IPO工作底稿咨询等解决方案。在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章内容,需要获取前瞻产业研究院的正规授权。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对细胞培养基行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来细胞培养基行业发展轨迹及实践经验,对细胞培养基行...

如在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。