预见2024:《2024年中国碳中和产业全景图谱》(附市场现状、竞争格局和发展趋势等)

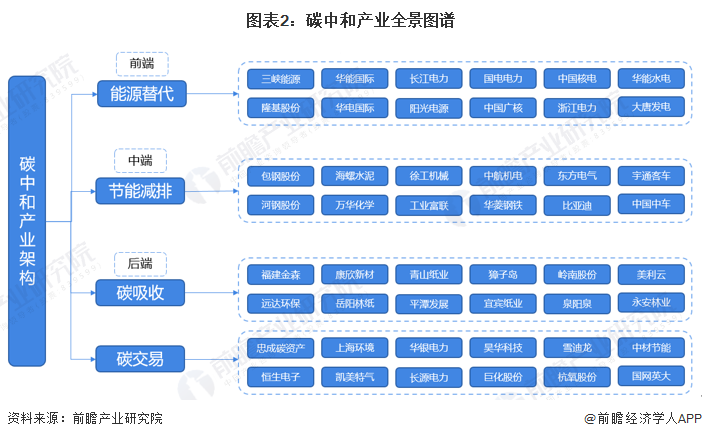

行业主要上市公司:目前国内碳中和行业的上市公司主要有三峡能源(600905.SH);隆基股份(601012.SH);长江电力(600900.SH);远达环保(600292.SH)等

本文核心数据:中国能源消费结构;碳交易市场配额成交量;碳交易市场配额成交金额;试点碳排放交易量及金额

产业概况

1、定义

碳中和是指国家、企业、产品、活动或个人在一定时间内直接或间接产生的二氧化碳或温室气体排放总量,通过植树造林、节能减排等形式,以抵消自身产生的二氧化碳或温室气体排放量,实现正负抵消,达到相对“零排放”。

2、产业链剖析:产业链庞大,涉及行业广

目前,我国碳中和产业链核心产业架构从碳排放到碳吸收大致可划分为三部分,前端加强能源结构的调整,用低碳替代高碳、可再生能源替代化石能源;中端提升节能减排水平,包括产业结构转型、提升能源利用效率、加强低碳技术研发及完善低碳发展机制等;后端增强资源循环利用水平,落实生产者责任制度,促进资源品的回收再利用;自然循环端加强生态碳汇,包括开展国土绿化行动,增加森林面积和蓄积量,加强生态保护修复,增强草原、绿地、湖泊、湿地等自然生态系统的固碳能力,增加碳吸纳量。

此外,碳交易作为碳中和发展中的重要一环,也发挥着积极作用。碳交易基本原理是,合同的一方通过支付另一方获得温室气体减排额,买方可以将购得的减排额用于减缓温室效应从而实现其减排的目标。

产业发展历程:已正式将“碳中和”理念纳入顶层布局

实现碳达峰、碳中和中长期目标,既是我国积极应对气候变化、推动构建人类命运共同体的责任担当,也是我国贯彻新发展理念、推动高质量发展的必然要求。

2015年6月,李克强总理在法国访问期间宣布了我国二氧化碳排放将在2030年左右达到峰值,为未来“碳中和”目标跨出了阶段性的步伐。2020年9月,习近平总书记提出力争于2030年前“碳达峰”,2060年前实现“碳中和”,这是我国首次推出“碳中和”。2021年3月,《2021年政府工作报告》提出扎实做好碳达峰、碳中和各项工作,意味着中国已正式将“碳中和”理念纳入顶层布局。

产业背景

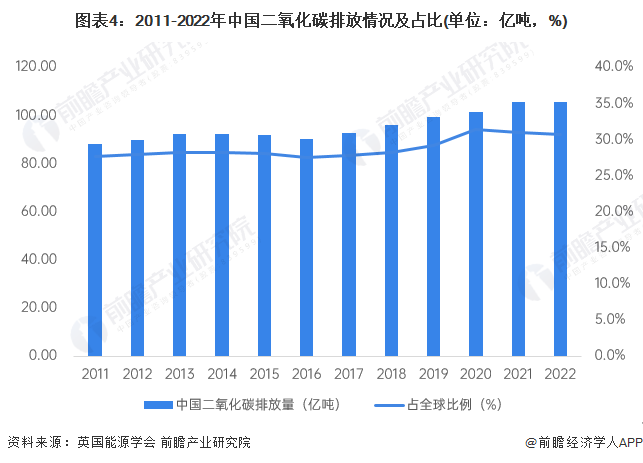

1、碳排放情况:全国每年碳排放量在100亿吨左右

碳达峰与碳中和两者的目的与意义都是限制碳排放量。科学研究表明,过量的碳排放会导致全球气候变暖、温室效应,以及出现极端恶劣天气。其中温室效应是最为直接且严重的问题。2020年,大气中的二氧化碳浓度超过了400ppm,全球地表平均温度比19世纪的基线升高了约1.25°C,比1981年至2010年的参考期升高了0.6°C,逼近2016年的最热纪录。因此控制碳排放量有长远且重要的发展意义。

我国碳排放量从建国初7858万吨到改革开放14.6亿吨,呈缓慢增长态势。然而,改革开放以来,随着我国工业、经济高速发展,我国碳排放也量进入高速增长阶段,1980-2010年,我国碳排放量从14.61亿吨上升至81.22亿吨,复合年增长率达到5.88%。

2011-2022年,我国碳排放量及呈波动增长态势,复合年增长率为1.67%。其中,我国碳排放量占全球比例维持在27.5%以上,是世界第一大碳排放国家。2022年,中国碳排放量为105.50亿吨,占全球碳排放量的30.7%。

从中国碳排放的来源看,根据全球实时碳数据库Carbon Monitor的统计,将碳排放的来源分为工业、电力、交通运输(包含地面运输、国内航空)及居民消费几个板块。其中工业和电力领域的碳排放量占比较高,是碳排放的重要来源领域,也是碳达峰及碳中和重要控制及产业转型发展的领域。

从2022年数据看,工业和电力领域二氧化碳产量分别为42亿吨和51.4亿吨,合计占当年中国碳排放产量的84%以上,分别为37.95%和46.45%。而交通运输及居民消费的碳排放量占比较小;2023年1-7月,工业和电力领域二氧化碳产量总占比为84%。

2、产业政策背景:已制定碳达峰、碳中和中长期目标

我国首次明确提出碳达峰和碳中和的目标是在2020年9月份的第七十五届联合国大会一般性辩论上。我国国家主席习近平同志向全世界表示我国将采取更加有力的政策和措施,并且承诺力争于2030年前达到峰值,2030年单位国内生产总值二氧化碳排放将比2005年下降60%~65%,2060年前实现碳中和的宏远目标。

产业发展现状

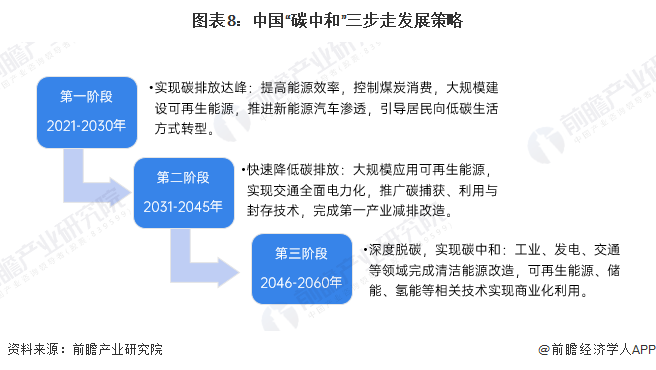

1、采取“两大发展路径、三步走”发展策略

根据我国碳排放产业的分布,碳排放大部分是来自发电和工业端,其次是交通行业,而农业与商业占比较少。实现碳中和的路径可以拆分为两个部分:可避免的排放和不可避免的排放。

在不可避免的方向上,国家提出优先解决电力生产过程的碳排放,进而完成燃油车向电动汽车的转化,最终实现深度脱碳。在不能完全避免排放的领域,可通过碳捕捉、利用、封存技术(CCUS)或者通过森林、海洋进行自然吸收,最终实现碳中和。

从目前我国碳排放发展情况来看,我国“碳中和”基本确定三步走策略,首先在2030年完成碳达峰;其次在2045年前快速降低碳排放;最后在2060年实现深度脱碳,实现碳中和。

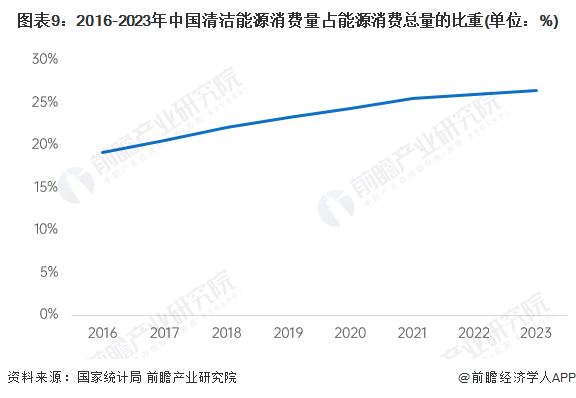

2、细分市场之前端:能源替代

在碳中和产业链中,前端能源替代是指加强能源结构的调整,用低碳替代高碳、清洁能源替代传统化石能源。人类活动导致的二氧化碳排放主要来源于化石燃料消费,使用清洁能源和可再生能源替代传统化石能源可以从产业链前端减少碳排放量。

近年来,我国在大力发展清洁能源来替代化石能源。天然气、水电、核电、风电等清洁能源消费量占能源消费总量的比重逐年增长。国家统计局初步核算2023年天然气、水电、核电、风电、太阳能发电等清洁能源消费量占能源消费总量比重为26.4%。

注:2023年为初步核算数据,届时以最终核准数据为准。

3、细分市场之中端:节能减排

在碳中和产业链中,中端主要表现为提升节能减排水平,包括产业结构转型、提升能源利用效率、加强低碳技术研发及完善低碳发展机制等,代表性行业包括钢铁、化工、建材、造纸、有色、交运行业等。

(1)钢铁:领先企业积极发布碳中和行动计划

为实现碳达峰碳中和的目标,钢铁行业碳达峰行动方案和路线图已基本明确。中国钢铁工业协会在全球低碳冶金创新联盟成立大会上表示,中国钢铁行业碳达峰实施方案以及碳中和技术路线图的制定工作已基本完成,已修订的《钢铁行业碳达峰及降碳行动方案》,初步确定行业达峰目标和重点任务:2025年前,钢铁行业实现碳排放达峰;到2030年,钢铁行业碳排放量较峰值降低30%,预计将实现碳减排量4.2亿吨,此外,方案还提出五大路径以实现上述目标。在2030年“碳达峰”和2060年“碳中和”的目标约束下,中国宝武、河钢、包钢、鞍钢4家钢企发布碳中和行动计划。

(2)建筑:建筑节能率要求更加严格

中国建筑行业规模位居世界第一,随着城镇化的推进,建筑行业碳排放逐渐增长。在“双碳”目标下,建筑领域承担着较重的节能减排任务。2021年9月,住建部发布国家标准《建筑节能与可再生能源利用通用规范》,该规范为强制性工程建设规范,全部条文必须严格执行,适用范围为“新建、扩建和改建建筑及既有建筑节能改造工程的建筑节能与可再生能源建筑应用系统的设计、施工、验收及运行管理”。该规范提出首个建筑行业碳排放强制性指标——新建居住和公共建筑碳排放强度分别在2016年执行的节能设计标准的基础上平均降低40%,碳排放强度平均降低7kg/CO2(m2·a)以上,并于2022年4月1日起开始实施。

(3)交运:单位综合能耗降低叠加电气化转型

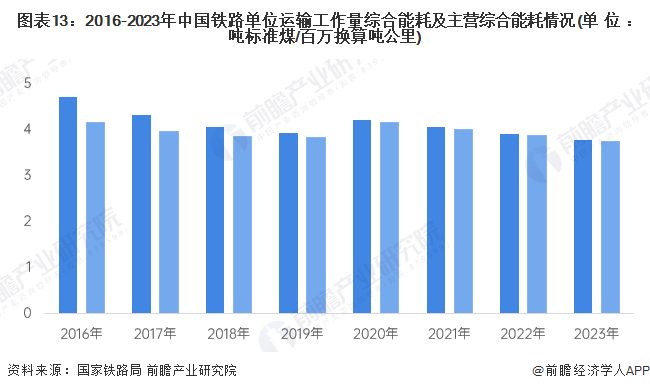

——铁路交通运输综合能耗:单位综合能耗降低

近年来,我国铁路运输综合能耗总体呈现下降趋势,2023年国家铁路单位运输工作量综合能耗3.78吨标准煤/百万换算吨公里,同比下降4.1%;单位运输工作量主营综合能耗3.76吨标准煤/百万换算吨公里,同比下降3.6%。

——公路交通运输电气化:新能源汽车渗透率大幅提升

公路交通运输电气化方面,新能源汽车是典型代表。2014年,我国开始出现私人购买新能源汽车,由此也开启我国新能源汽车元年。2015年全国进入新能源汽车产业高速增长年,在2015年11月,我国新能源汽车产销量在整体汽车行业里的占比首次突破1%关卡,我国也在这一年成为全球最大的新能源汽车市场。

根据中国汽车工业协会最新公布的数据,2023我国新能源汽车市场渗透率(全国新能源汽车销量占全国汽车总销量比例)达到35.7%,较2022年大幅增长。

(4)低碳发展机制:逐步完善碳中和债券发展机制

2021年3月18日中国银行间市场交易商协会推出《关于明确碳中和债相关机制的通知》,使我国成为首个在全球以“碳中和”贴标绿债、建立碳中和债券市场机制的国家。根据《关于明确碳中和债相关机制的通知》,碳中和债是指募集资金专项用于具有碳减排效益的绿色项目的债务融资工具。

截至2023年末,国内共累计发行448只碳中和债券,发行规模累计6385.43亿元,占整体绿色债券同期发行数量及规模比例为30.81%、27.70%,相较2022年末累计同期占比都有所下滑,但碳中和债券仍然是绿色债券的重要组成部分。其中,2023年,国内碳中和债共计发行115只,较2022年下降12.88%;发行规模共计1679.87亿元,较2022年降低20.86%。

4、细分市场之后端:碳吸收

森林、湿地及草原生态系统的碳汇功能在实现碳中和的目标起到重要作用,其中森林碳汇是目前世界上最为经济的“碳吸收”手段。根据国家林草局资料,目前我国森林碳储量超过92亿吨,平均每年增加的森林碳储量都在2亿吨以上,折合碳汇大约7到8亿吨。

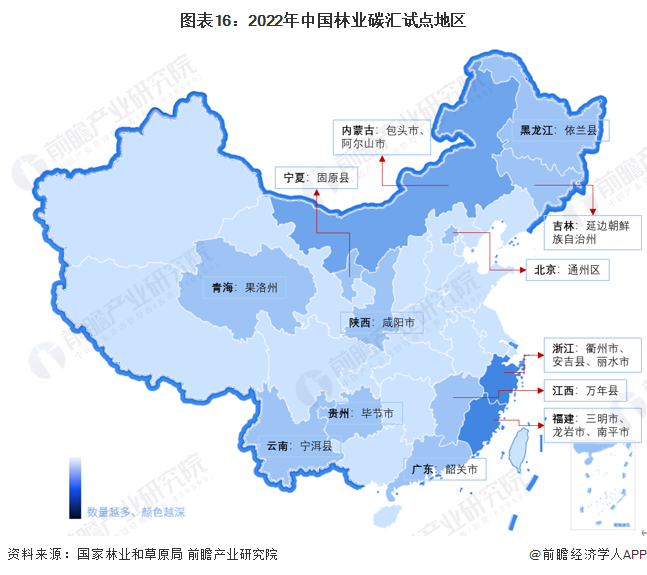

2022年11月,国家林业和草原局办公室公布了2022年度林业碳汇试点市(县)和国有林场森林碳汇试点名单。从试点地区来看,国家林业和草原局共公布了18个林业碳汇试点市(县),其中浙江省和福建省均有三个地市成为林业碳汇试点地区,为试点地市数量最多的省份。浙江省试点市(县)有衢州市、安吉县、丽水市,福建省有三明市、龙岩市、南平市。

5、细分市场之碳交易:碳交易市场规模创新高

2012年以前,中国碳市场发展较缓慢,主要以参与清洁发展机制(CDM)项目为主。随着后京都时代到来,中国开启了碳市场建设工作,对建立中国碳排放权交易制度作出了相应决策部署。2011年11月,中国发布《关于开展碳排放权交易试点工作的通知》,拉开碳市场建设帷幕。从2013年6月,深圳率先开展交易,其他试点地区也在2013年到2014年先后启动市场交易。

截至2023年底,全国碳排放权交易市场累计成交量达到4.4亿吨,成交额约249亿元。第二个履约周期(2021年至2022年)成交额比第一个履约周期(2019年至2020年)增长89%。企业参与交易的积极性明显提升,第二个履约周期参与交易的企业占总数的82%,较第一个履约周期上涨了近50%。

产业竞争格局

1、区域竞争:全国各地协同发展、各有侧重

碳中和产业发展需全国各地协同发展,一方落后必将拖全局后退,因此在我国明确双碳发展目标之后,全国各地均抓紧制定碳中和行动方案,从目前各地已发布方案来看,全国各省市结合自身发展情况以及能源产业结构,或注重发展清洁能源替代高碳能源,或加大高碳产业节能减排,还有部分地区大力发展碳中和金融市场推进地区节能减排。

2023年7月,在生态环境部和陕西省政府主办的“全国低碳日”主场活动上发布的《国家低碳城市试点工作进展评估报告》显示,共40座试点城市评估结果为“优良”,具体有北京、深圳、烟台、潍坊、衢州、常州、重庆、上海、济南、赣州、广州、合肥、安康、镇江、成都、杭州、 济源、嘉兴、吉安、淮安、南昌、金 华、三明、厦门、遵义、大兴安岭、青岛、南京、长长阳土家族自治县、郴州、敦煌、昆明、贵阳、株洲、天津、吴忠、黄山、湘潭、温州、秦皇岛。

2、企业竞争:参与企业众多

在碳中和产业中参与企业众多,每个领域的优势竞争者各不相同。如三峡能源、隆基股份、长江电力则是专注于碳中和产业链中的能源替代,包钢股份、河钢股份、海螺水泥则是专注于碳中和产业链中的节能减排,福建金森和远达环保则是碳吸收领域的代表性企业,中成碳资产和恒生电子是碳交易领域的代表性企业。

产业发展前景趋势预测

国内许多机构均对2030年碳中和目标下的投资规模做了测算,其中中国投资协会发布的《零碳中国·绿色投资蓝皮书》中测算 “碳中和”相关的投资规模约70万亿;清华大学气候变化与可持续发展研究院预测投资规模在127.2-174.4万亿之间;国家发改委价格监测中心研究人员预测“碳中和”新增投资将超过139万亿元。综合各家结果,《零碳中国·绿色投资蓝皮书》的测算相对保守,而清华大学和发改委价格检测中心的测算结果大致相同。综合后,碳中和带来的相关投资总额或在140万亿左右。

更多本行业研究分析详见前瞻产业研究院《中国碳中和产业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对碳中和行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来碳中和行业发展轨迹及实践经验,对碳中和行业未来的发展...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。