【行业深度】洞察2024:中国聚甲醛行业竞争格局及市场份额(附竞争集群、市场集中度等)

本文核心数据:竞争格局、产品布局、波特五力等

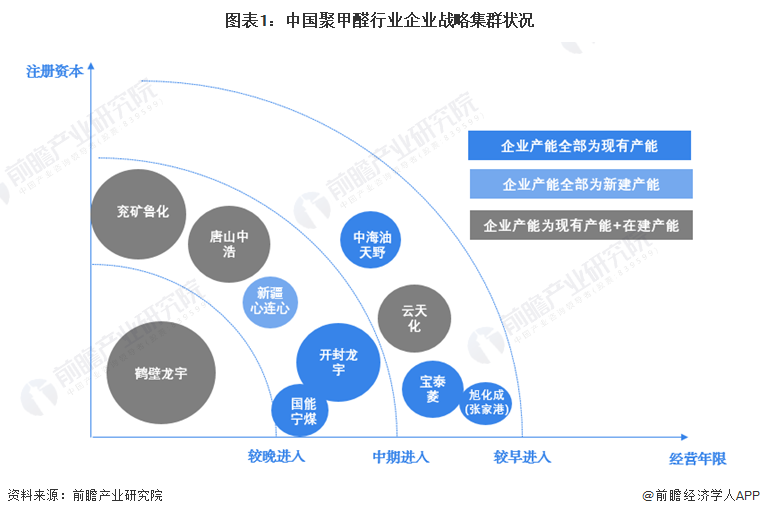

1、中国聚甲醛行业竞争集群

聚甲醛业内主要玩家按照成立时间可做粗略划分,包括早期进入玩家、中期进入玩家及晚期进入玩家。根据企业产能类型及大小主要可分为三类企业,一类是企业产能全为现有产能,未进行新的产线建设;一类为新入局企业,产能均为新建产能,尚未进行投产;一类为在原有产线基础上,布局新的产线,扩大产能。

注:气泡大小表示企业聚甲醛产能大小,涵盖在建产能及现有产能。

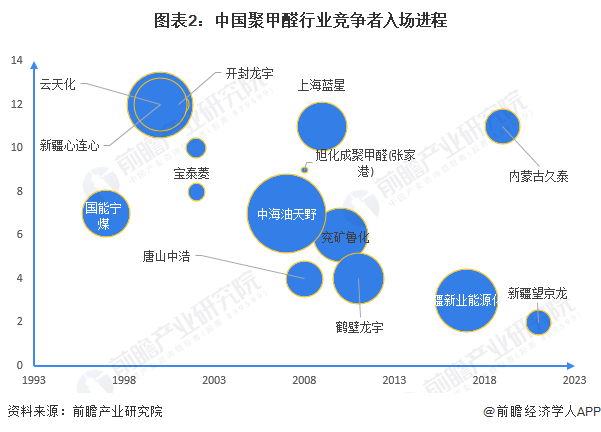

2、中国聚甲醛行业竞争者入场进程

从我国聚甲醛行业主要竞争者入场进程来看,我国聚甲醛竞争者成立时间较为分散,竞争者之间注册资本规模差异相对较大。其中,注册资本规模在30亿元以上的企业有兖矿鲁化、天津渤海化工、内蒙古久泰等;注册资本在1亿元以下的企业有新疆云聚天、国能宁煤等。

注:横轴表示成立年份,纵轴表示成立月份,气泡大小表示注册资本

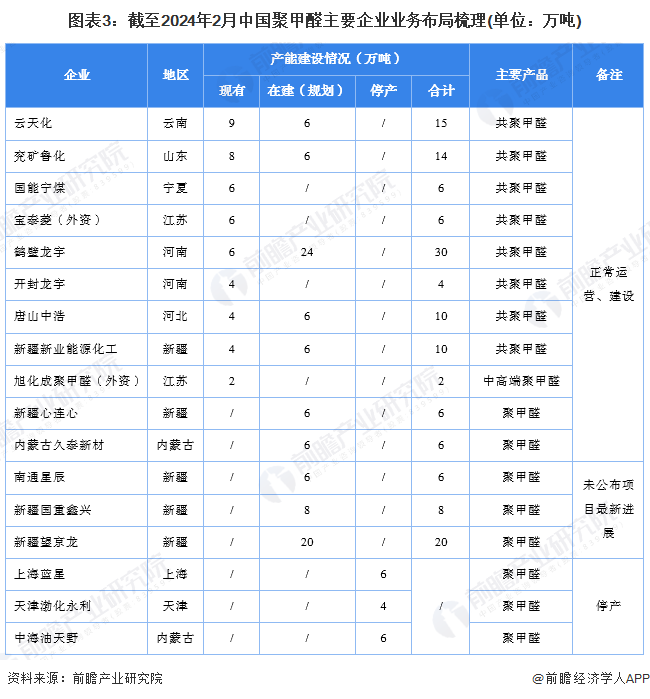

3、中国聚甲醛行业产品布局

从布局的产品类型来看,共聚甲醛是我国聚甲醛生产企业布局重点。从产能布局来看,截至2024年2月,我国生产聚甲醛的企业共计17家,其中,9家企业已建成投产,3家企业停产(上海蓝星、天津渤海化工、中海油天野),5家企业正进行相关的产能建设。

从现有产能来看,我国聚甲醛产业企业现有产能合计达49万吨;从在建产能看,我国聚甲醛正常在建产能达60万吨(南通星辰、新疆国重鑫兴、新疆望京龙未公布项目最新建设进展,未纳入其中)。

4、中国聚甲醛行业竞争格局

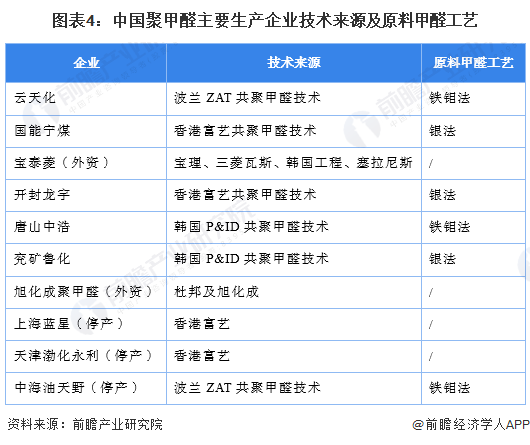

——技术竞争:缺乏高端聚甲醛生产工艺

国内聚甲醛规模化装置的生产技术大多来自于国外,尤其是中资背景的聚甲醛企业全部引进较低的生产技术,主要以波兰ZAT技术、中国香港富艺技术和韩国P&ID技术为主。与美国杜邦和日本旭化成公司的工艺技术相比,这些都属于二流技术,香港富艺技术没有在市场中得到数据验证,聚甲醛装置运转不稳定;波兰ZAT技术受TOX精制工艺路线限制。

截至目前,我国还没有能够引进一套较为高端的聚甲醛生产工艺,导致中资企业聚甲醛产品始终无法达到高端市场要求。但是,根据云天化、国能宁煤等企业战略发展规划,未来将加大高端改性聚甲醛产品的研发和生产,推动国内高端聚甲醛产品进口替代,抢占高端市场。

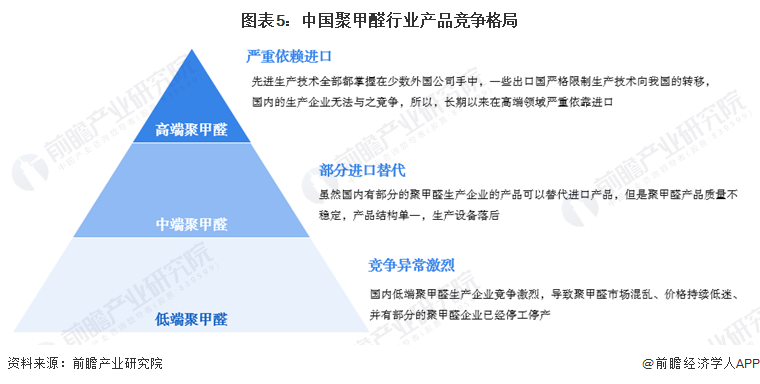

——产品竞争:高端聚甲醛产品依赖进口

在高端聚甲醛产品领域,先进的POM生产技术全部都掌握在少数外国公司手中,一些出口国严格限制生产技术向我国的转移,国内的生产企业无法与之竞争,所以,长期以来在高端领域严重依靠进口。在中端聚甲醛产品领域,虽然国内有部分的聚甲醛生产企业的产品可以替代进口产品,但是聚甲醛产品质量不稳定,产品结构单一,生产设备落后。在低端聚甲醛产品领域,国内的聚甲醛生产企业竞争非常的激烈,导致聚甲醛市场混乱、价格持续低迷、并有部分的聚甲醛企业已经停工停产。

——产能竞争:云天化现有产能位居第一

从现有产能来看,旭化成聚甲醛(张家港)有限公司和宝泰菱工程塑料(南通)有限公司为外资企业,成立时间早,工艺技术先进,产能共8万吨。本土企业有7家,分别为云天化、兖矿鲁化、国能宁煤、鹤壁龙宇、开封龙宇、唐山中浩、新疆新业能源化工,合计产能41万吨。其中,云天化聚甲醛产能达9万吨/年,为当前国内聚甲醛产能最大的企业,现有产能占比18%。

从在建产能来看,截至2024年2月,我国聚甲醛正常在建产能合计高达60万吨。2021年4月6日,鹤壁龙宇30万吨/年聚甲醛一期项目在鹤壁宝山经济技术开发区开工,2023年9月鹤壁龙宇30万吨聚甲醛一期(6万吨/年)项目竣工投产,项目仍在持续建设中。

注:南通星辰、新疆国重鑫兴、新疆望京龙未公布项目最新建设进展,未纳入其中

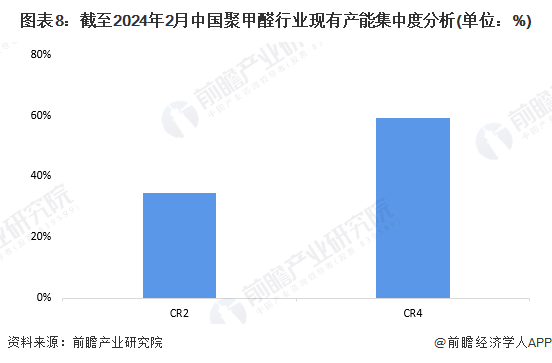

5、中国聚甲醛行业市场集中度

2017年以前,以韩国、泰国、澳大利亚为代表的海外聚甲醛生产企业对我国实行倾销,行业竞争激烈,上海蓝星、天津渤海化工等企业相继停产。但是,2017年以后,我国采取反倾销政策,市场竞争环境趋于缓和,竞争激烈程度有所下降,国内外企业竞争形式转化为国内企业竞争。但是经过多年的发展,我国共聚甲醛产能逐渐释放,市场供给增多,中低端产能产能过剩,竞争逐渐激烈。总体来看,我国聚甲醛行业竞争经历了“竞争激烈-竞争激烈程度下降-竞争激烈”的发展阶段。

从产能集中度来看,我国聚甲醛单家企业现有产能均在10万吨以下,主要集中在4-6万吨之间,仅有云天化、唐山中浩产能达8万吨以上。产能市场集中度相对较高,截至2024年2月,聚甲醛产能CR2为35%,CR4为59%。

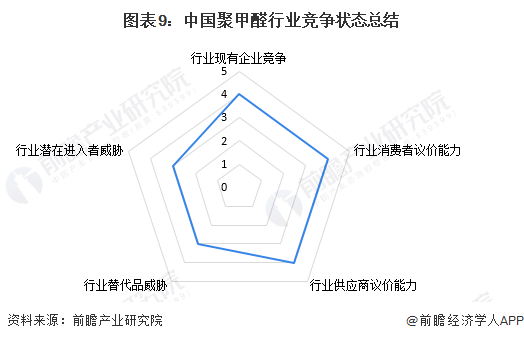

6、中国聚甲醛行业竞争状态总结

从五力竞争模型角度分析,从竞争情况看,我国聚甲醛产能分布较为平均,未来,随着我国聚甲醛在建产能逐步释放,聚甲醛市场集中度将有所提升;

从潜在进入者威胁来看,近年来行业的毛利率水平较高,根据云天化年报数据显示,2018年以来,公司聚甲醛产品毛利率整体在30%以上,对新进入者吸引力较大,但同时行业具备较高的竞争壁垒;

从替代品威胁来看,聚甲醛在应用过程中,通常有性能和成本上的双重优势,使得材料选择的天平偏向聚甲醛,聚甲醛可替代聚酯、聚碳酸酯、聚酰胺、聚苯硫醚等;

从上游议价能力来看,聚甲醛上游原材料主要为甲醇等化工生产企业,当前,许多化工生产企业利用现有产品资源优势,向下延伸产业链,进入聚甲醛行业,供应商前向一体化能力较强,此外,甲醇作为原材料可用于多种化工产品生产,上游原材料及设备专用性一般;

从下游议价能力来看,下游需求产业主要是汽车工业、电气电子、消费品等,以汽车为例,这些行业中的龙头企业规模较大,对聚甲醛的需求也比较大。

综合以上分析,我国聚甲醛行业竞争状态总结如下:

更多本行业研究分析详见前瞻产业研究院《中国聚甲醛(POM)行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对聚甲醛(POM)行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来聚甲醛(POM)行业发展轨迹及实践经验,对聚甲醛...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。