【行业深度】洞察2024:中国移动支付行业竞争格局及市场份额(附市场集中度、市场份额、企业优势分析等)

行业主要上市公司:恒宝股份(002104)、天喻信息(300205)、数字认证(300579)、拉卡拉(300773)、腾讯控股(00700.HK)、中国移动(600941)、中国电信(601728)等

本文核心数据:移动支付行业竞争梯队;移动支付行业市场份额;企业业务占比等

1、中国移动支付行业竞争梯队

根据移动支付企业的用户体量、覆盖场景及规模,我国移动支付企业可分为两大梯队:第一梯队是处于行业龙头地位的支付宝和财付通(主要产品包括微信支付和QQ钱包),其进入市场早,有先发优势,用户体量大,且产品覆盖范围广、品牌影响力强,同时具备显著规模优势,领先地位稳固;第二梯队是以云闪付、联动优势等为代表的企业,这些企业有自己擅长的领域,有一批自己的用户与客户群体,形成了一定的市场规模和发展思路。但这些企业普遍没有像微信、支付宝那样在C端被高频使用,目前还不足以撼动微信支付宝的地位。

从移动支付行业代表性企业的区域分布来看,企业主要布局在中东部地区,尤以广东和北京分布最为集中,其次是浙江和江苏地区;西部地区代表性企业分布较少。

2、中国移动支付行业市场份额

支付宝与微信支付是中国移动支付行业的两大巨头,二者的交易规模和用户数量远超其他竞争对手。根据移动支付网的数据,按交易规模统计,2023年Q3,支付宝和微信支付的交易量分别为118.19万亿元和67.81万亿元,合计占市场总份额94%以上。

由于支付宝和微信支付与各自集团的其他业务(如电商、社交、生活服务等)紧密集成,用户粘性和活跃度极高。具体来说,支付宝在金融产品和服务方面更为丰富,而微信支付则借助其强大的社交网络效应拓展线下支付场景。

3、中国移动支付行业市场集中度

目前,我国移动支付行业公司数量较多,但竞争格局较为稳定,支付宝、微信双寡头格局明显,其他企业市场份额占比较小,行业集中度高。2023年Q3移动支付行业CR2高达94.25%。

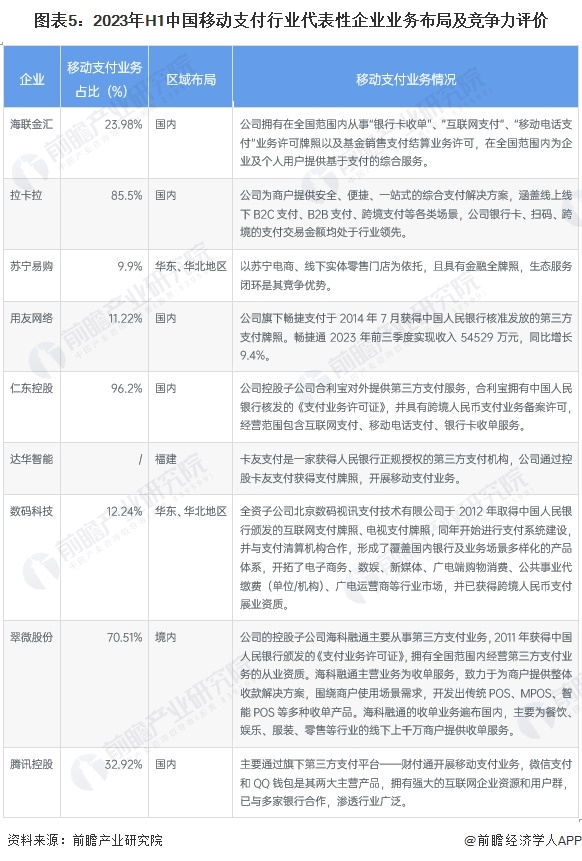

4、中国移动支付行业企业业务布局及竞争力评价

从2023年H1企业的业务布局来看,企业间移动支付业务占比的差距较大,仁东控股、拉卡拉和翠微股份的移动支付业务占比较大,均超过了70%;用友网络和数码科技的业务占比则较小,约为10%。从区域布局来看,由于移动支付行业的特性,大部分企业都以国内市场为主要布局区域。

5、中国移动支付行业竞争状态总结

从五力竞争模型角度分析,目前我国移动支付行业企业数量较多,但具有较强品牌优势的企业数量相对较少,企业内部的竞争主要体现为龙头企业之间的竞争,且移动支付企业提供的产品具有一定的差异性,竞争压力较大;上游产品供应数量较多,但由于市场需求较大,以及高质量软硬件资源的稀缺性,使得上游供应企业对移动支付行业议价能力较强;下游和中游链接紧密,移动支付市场需求旺盛,消费者议价能力一般;移动支付由于具有降低支付成本、提高支付效率和覆盖面广泛的特点,与其他支付方式相比具有独特的优势,替代品威胁较弱;我国移动支付行业目前处于恢复阶段,具有一定的吸引力,且入局门槛不高,但行业内部双寡头的竞争格局短期内难以撼动,且随着我国移动支付行业相关政策的趋严,移动支付行业的进入壁垒将进一步提升,综合来看,潜在进入者威胁一般。

更多本行业研究分析详见前瞻产业研究院《中国移动支付行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

前瞻产业研究院 - 深度报告 REPORTS

报告主要分析了移动支付行业的背景;全球移动支付行业发展现状及总体趋势;有代表性的国家移动支付产业发展经验;中国移动支付行业的生产运营与发展现状;中国移动支付行...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。