2024年中国活性炭行业经营效益分析 代表性企业经营情况较为稳定,行业平均销售毛利率波动性显著【组图】

行业主要上市公司:元力股份(300174);芝星炭业(832740);华辉环保(871487);宁科生物(600165);霏洋环保(872886);浦士达(836440)等。

本文核心数据:中国活性炭行业上市企业净利润;中国活性炭行业上市企业毛利率;中国活性炭行业上市企业存货周转率;中国活性炭行业上市企业资产负债率等

活性炭行业代表性上市企业情况

前瞻选取中国活性炭行业代表性上市企业的经营效益分析整个行业经营效益。具体情况如下:

中国活性炭行业经营情况:代表性企业整体经营情况较为稳定

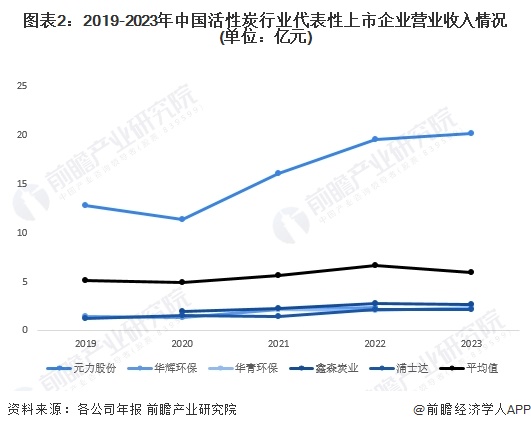

从我国活性炭行业营业收入水平来看,2019-2022年,活性炭行业中大多数上市公司营业收入呈现增长趋势,元力股份的营收水平在行业内处于龙头位置,远超同行业的其他上市企业。从代表性企业营业收入平均值变动情况来看,企业的经营情况平稳增长。

中国活性炭行业盈利能力:代表性企业平均销售毛利率波动性显著

2019-2023年,中国活性炭行业代表性上市公司平均销售毛利率呈现波动态势,元力股份、华青环保、鑫森炭业的毛利率水平较高,均超过20%,其中鑫森炭业的毛利率更超过30%。华辉环保的毛利率水平波动较大,近两年呈现下降趋势,整体下降至约6%。整体来看企业平均销售毛利率波动性显著,反映活性炭行业的毛利率不稳定,受上游原材料及产品销售价格波动影响较明显。

中国活性炭行业运营能力:存货周转能力有所下降,应收账款变现能力有所提升

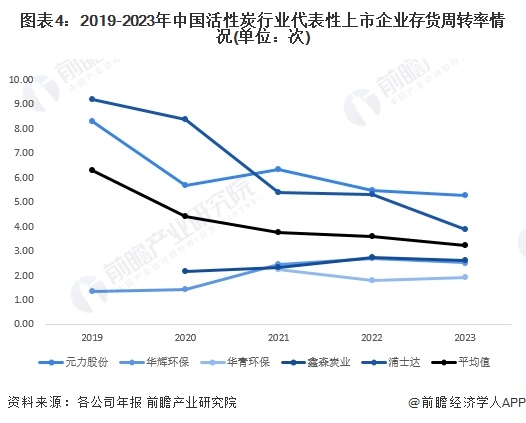

从我国活性炭行业存货周转率水平来看,2019-2023年,活性炭行业上市公司平均存货周转率呈现下降趋势,平均数值从2019年的6.29下降至2023年3.25,反映活性炭行业整体的运营水平有所下滑。从单个企业情况来看,浦士达、元力股份的存货周转率均下降严重,而华辉环保的存货周转率则呈现小幅度增长。

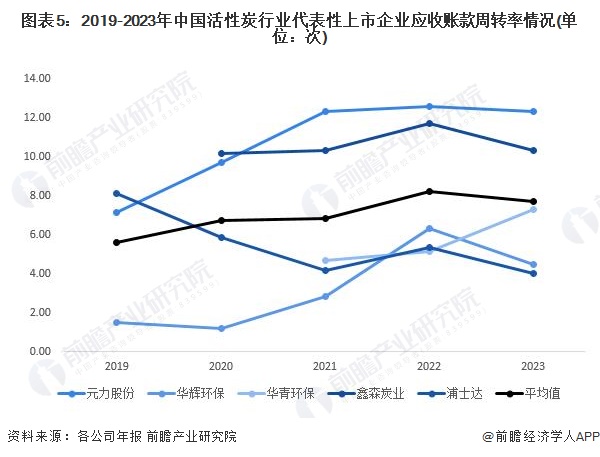

2019-2023年,中国活性炭行业代表性上市企业的应收账款周转率平均值呈现增长趋势,反映该行业的企业应收账款变现能力有所增长,管理效率相对提高。从应收账款比率对比情况来看,浦士达整体的应收账款周转率较高,且增长幅度最大。

中国活性炭行业偿债能力:长期偿债能力变动不大,但短期偿债能力较不稳定

从我国活性炭行业长期偿债能力来看,2019-2023年,活性炭上市企业的资产负债率水平变化呈现小幅度波动的态势,主要是由于不同企业的资产负债率变动引起,其中华辉环保、元力股份资产负债率呈现下降趋势,浦士达则呈现增长趋势,增长趋势明显,2023年该企业的资产负债率高达63%。

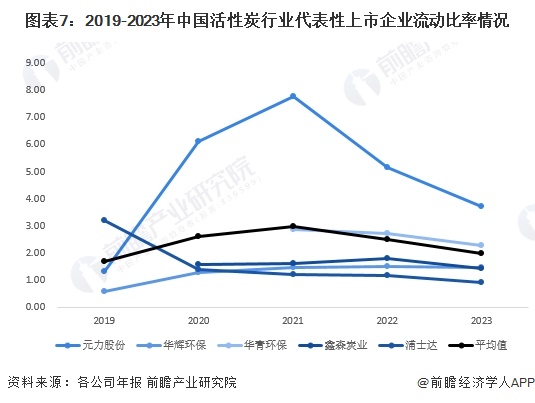

短期偿债能力方面,2019-2022年我国活性炭行业平均流动比率呈现先增长后下降的趋势, 其中元力股份的变动趋势较大,从2019年的1.33增长至2021年的7.77,随后下降至2023年的3.74。

综合看来,我国活性炭行业中的资产负债率处于正常水平,行业长期偿债能力变动不大;流动比率近年来的变动幅度明显,行业的短期偿债能力不稳定。

从中国活性炭行业代表性上市公司的综合经营效益情况来看,行业整体经营情况较为稳定,代表性企业平均销售毛利率波动性显著;存货周转能力有所下降,应收账款变现能力有所提升;长期偿债能力变动不大,但短期偿债能力较不稳定。

更多本行业研究分析详见前瞻产业研究院《中国活性炭行业市场调研与投资预测分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对活性炭行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来活性炭行业发展轨迹及实践经验,对活性炭行业未来的发展...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。