预见2024:《2024年中国风电场行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:华润电力(00836.HK)、三峡能源(600906.SH)、中国电建(601669.SH)、建投能源(000600.SZ)、深圳能源(000027.SZ)、节能风电(601016.SH)、国投电力(600886.SH)等

本文核心数据:风电场分类;风电场企业数量;风电场数量;风电场累计装机容量;风电场区域分布;风电场企业竞争格局

行业概况

1、定义

根据现行国家标准GB/T 19963.1-2021《风电场接入电力系统技术规定 第1部分:陆上风电》,风电场,是指由一批风电机组或风电机组群(包括机组单元变压器)、汇集线路、主升压变压器及其他设备组成的发电站。

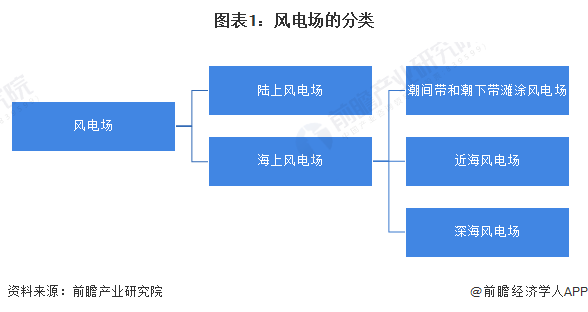

按照设置地点的不同,风电场可分为陆上风电场和海上风电场。根据理论最低潮位的不同,海上风电场又分为潮间带和潮下带滩涂风电场、近海风电场、深海风电场。

2、产业链剖析

风电场产业的上游包括风电场核心设备及其零部件,即风机设备、电缆和塔筒等;中游包括风电场的建设、运营;下游主要涉及发电和风电场维运市场。

从产业链生态图谱来看,风电场产业链上游参与者类型广泛,风机设备环节的代表企业有金风科技、东方风电等,电缆的代表企业有中天科技、汉缆股份、东方电缆等,塔筒的代表企业有天顺风能、泰胜风能、第一机械等;风电场产业链中游主要为风电场建设及运营方,其中风电场运营的代表企业有天润新能、中国华电、中广核等;风电场产业链下游涉及发电及风电场维运,其中,风电场维运的代表性企业包括安维士、优利康达等。

行业发展历程:处于大规模发展阶段

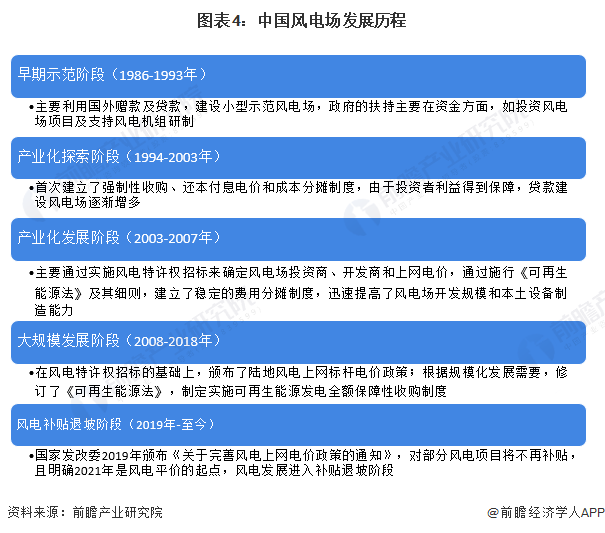

1986年,我国第一座风电场-马兰风力发电厂(四台V15-55/11kW风机)在山东荣成并网发电,是我国风电历史上的里程碑,标志着中国风力发电的开端。总体来看,中国风电场行业发展经历了早期示范、产业化探索、产业化发展、大规模发展、补贴退坡的5个阶段:

行业政策背景:海上风电场成为发展重点

近年来,国家发展改革委、国家能源局等相关部门不断出台政策支持风电行业发展,推动各地建设风电发电基础设施,海上风电场成为发展重点。截至2024年4月,国家层面风电场行业政策汇总如下:

行业发展现状

1、风电场企业数量波动增长

根据中国电力企业联合会科技开发服务中心每年对全国风电场的生产运行数据统计工作可知,2017-2022年,我国运营风电场的企业数量波动增长。2022年,我国共有55家发电集团(投资)公司参与风电场的生产运行。

注:截至2024年4月,2023年数据暂未披露,下同。

2、风电场数量持续增加

2017-2022年,我国风电场数量持续增长。2022年,共有55家发电集团(投资)公司所属3782个风电场参加了年度对标。

注:数据统计口径为参与全国风电场的生产运行数据统计工作的风电场数量。

3、风电场累计装机容量接近3亿千瓦

2018以来,我国风电场的累计装机容量持续增长。根据中国电力企业联合会科技开发服务中心发布的2022年度全国风电场生产运行指标,截至2023年5月31日,我国风电场的总装机容量累计达到29895.57万千瓦。

注:2022年度统计报告在2023年7月披露,对装机容量的统计最新截至2023年5月,往年报告情况类似。

行业竞争格局

1、区域竞争格局:内蒙古优胜风电场数量全国第一

2022年,我国共有633个风电场获评优胜风电场,内蒙古、山东、河北、山西、河南地区分布的优胜风电场数量最多。其中,内蒙古地区拥有的优胜风电场数量最多,达到60个。

注:截至2024年4月,2023年数据暂未披露,此处为2022年信息,下同。

2、企业竞争格局:市场集中度较高

2022年,国家能源集团、国家电投、中国大唐三家企业拥有的风电场数量超过500个,分别位列全国前三名;前十名企业各自拥有的风电场数量均超过100个。其中,国家能源集团拥有545个风电场,占全部风电场的比重达到14.42%,排名全国第一。从市场集中度来看,前十名企业拥有的风电场数量合计达到3032个,占统计总数的比重合计达到80.23%,市场集中度较高。

行业发展前景及趋势预测:风电机组大型化和海上风电场是未来发展重点方向

由于风电场的市场参与者多为大型央企和国企,且头部企业具有明显的规模优势和资源优势,一般企业难以形成与其抗衡的竞争态势,未来风电场行业的竞争格局将保持相对稳定,头部企业继续发挥优势保持较高的市场占有率。在技术发展方面,理论上风电机组单机功率越大,每千瓦小时风电成本越低,因此风电机组未来将向增大单机容量、减轻单位千瓦重量、提高转换效率的方向发展。大型风机的出现,也为开发海上风电提供了条件。在细分市场领域,海上风电场是全球各国目前的重要布局方向,据WFO统计,截至2023年上半年,我国共有2461MW的海上风电在规划建设中,位列全球第一;而且国家也明确提出鼓励建设海上风电基地,推进海上风电向深水远岸区域布局。可以预见,未来海上风电场将成为我国风电场建设发展的重要方向。

更多本行业研究分析详见前瞻产业研究院《中国风电场建设市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对风电场建设的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来风电场建设发展轨迹及实践经验,对风电场建设未来的发展...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。