【投资视角】启示2024:中国电解水制氢行业投融资及兼并重组分析(附投融资汇总和兼并重组等)

行业主要上市公司:阳光电源(300274.SZ)、华电重工(601226.SH)、隆基绿能(601012.SH)、宝丰能源(600989.SH)、新天绿能(600956.SH)、双良节能(600481.SH)、昇辉科技(300423.SZ)、ST亿利(600277.SH)、华光环能(600475.SH)等

本文核心数据:电解水制氢投融资规模;电解水制氢投融资轮次分布

1、电解制氢环节成为融资热点

根据《中国氢能产业投融资数据库》,2023年国内氢能产业累计发生61起融资,数量同比大幅增长80%;融资总额(含测算金额)超80亿元,与2022年基本持平,呈现数量显著增长但单笔融资金额下降的特点。需要指出的是,61起融资事件中,2起为港股IPO融资,融资主体分别为亿华通和国鸿氢能,两者IPO融资合计近24亿人民币。

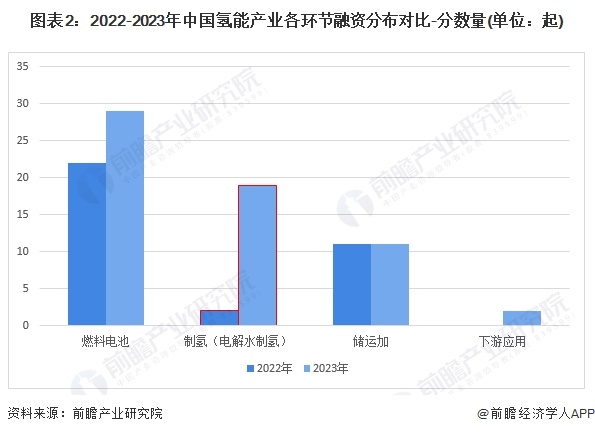

从融资事件数量来看,2023年燃料电池和制氢环节融资企业较多,占比分别为48%、31%,其中制氢环节融资事件由2起飙升至19起,成为行业投资热点。

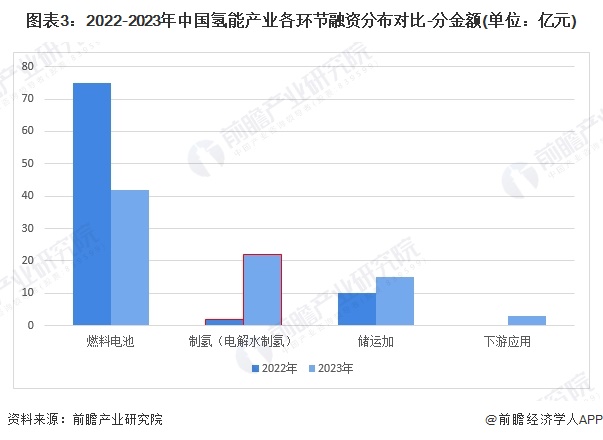

从融资金额来看,燃料电池环节融资金额占比从将近90%下降至52%,制氢和储运加环节分别占比26%和20%,氢能上游投资占比明显提升。

2、电解水制氢行业融资处于早期阶段

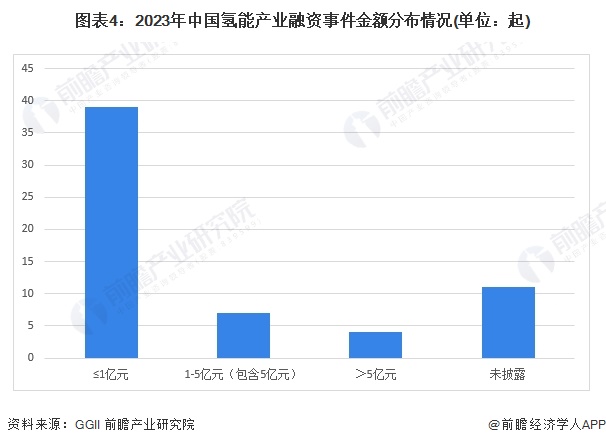

从单笔融资规模来看,2023年氢能产业大额融资事件较少,多数企业融资规模不足1亿元。具体来看,39起融资事件的融资规模小于等于1亿元,占比超60%;7笔融资事件融资规模介于1-5亿元,占比11%。融资金额超5亿元的仅4起,融资主体分别为国鸿氢能、亿华通、中科富海、阳光氢能,其中亿华通和国鸿氢能均为港股IPO融资。不考虑IPO融资,2023年氢能行业单笔融资最高的为中科富海,该企业于2023年8月完成C轮融资,融资总额高达8亿元。

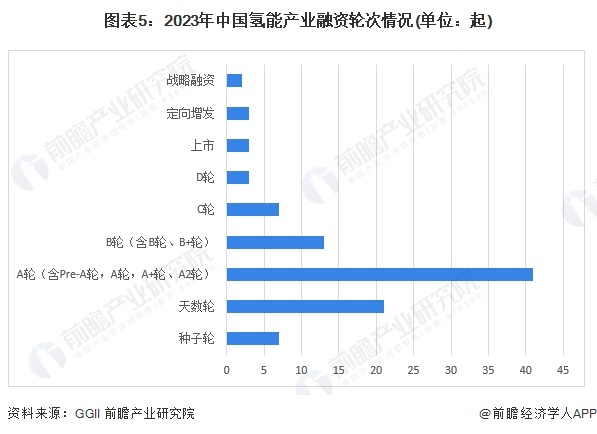

从融资轮次来看,2023年中国氢能产业融资轮次以A轮为主,占比41%,其次为天使轮和B轮融资,占比分别为21%、13%,三者合计占比高达75%,可见目前中国氢能产业融资以早期投资为主。

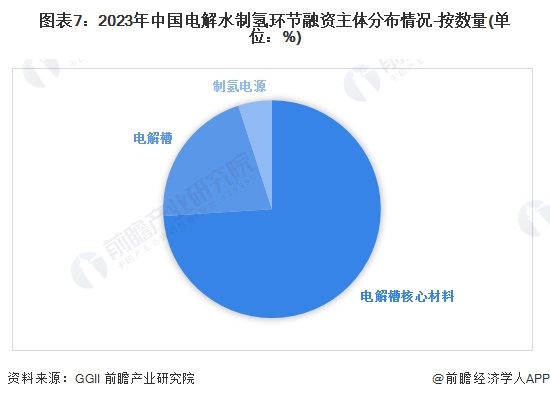

3、电解水制氢行业融资主体以电解槽核心材料企业为主

2023年我国电解水制氢行业的融资事件汇总如下:

从电解水制氢融资企业产业环节来看,制氢环节中融资主体以电解槽核心材料企业为主,其中碱性隔膜材料企业占比超五成;其次为电解槽企业,占比21%。

4、电解水制氢产业链兼并意图集中在跨界进入行业

当前我国各大央企、国企、上市公司等积极布局氢能产业,从资本、技术等层面共同开展氢能产业链构建。从电解水制氢来看,由于技术尚未成熟,大规模的商业化应用还未实现,仅在近两年行业开始受到资本的关注,整体来看国内兼并与重组事件较少,目前三起收购案例均为企业跨界进入电解水制氢行业。

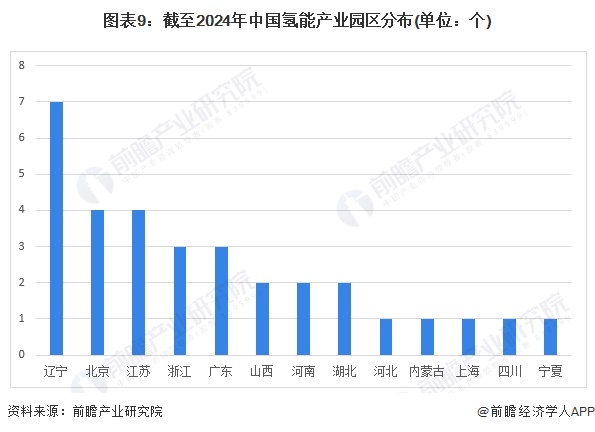

5、电解水制氢产业园区主要分布于辽宁地区

目前氢能产业园区数量较少,前瞻产业园区数据库显示,截至2024年6月3日我国氢能产业园区共有32个,主要分布于辽宁省,氢能产业园区数量达7个,其次为北京和江苏,两地区氢能产业园区数量均为4个。

6、电解水制氢行业投融资及兼并重组总结

更多本行业研究分析详见前瞻产业研究院《中国电解水制氢行业发展前景与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对电解水制氢行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来电解水制氢行业发展轨迹及实践经验,对电解水制氢行...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。