预见2024:《2024年中国碳酸锂行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:天齐锂业(002466)、赣锋锂业(002460)、永兴材料(002756)、盐湖股份(000792)、融捷股份(002192)、江特电机(002176)、川能动力(000155)、藏格矿业(000408)等

本文核心数据:行业产销量;行业价格变化;行业市场规模;行业规模预测等

行业概况

1、定义

碳酸锂(Li2CO3)是一种无色单斜性晶体,微溶于水、稀酸,不溶于乙醇、丙酮。在工业上,碳酸锂被用于制造其他锂盐,也在搪瓷、玻璃、陶瓷和瓷釉中作为氧化锂的原料,工业级碳酸锂纯度要求大于等于98%;在锂离子电池中,碳酸锂作为钴酸锂、锰酸锂和磷酸铁锂三种电池正极材料的原材料,电池极碳酸锂纯度要求大于等于99.5%;在医学上,碳酸锂是一种抗狂躁症药,临床主要用来治疗狂躁性精神分裂症。

根据国家标准GB/T 11075-2013《碳酸锂》,碳酸锂产品根据含量分为3个牌号:Li2CO3-0(≥99.2%)、Li2CO3-1(≥99%)、Li2CO3-2(≥98.5%)。其中,根据行业标准YS/T 546-2021《高纯碳酸锂》,高纯碳酸锂(≥99.9%)又分为3个牌号:Li2CO3-03(≥99.9%)、Li2CO3-04(≥99.99%)、Li2CO3-05(≥99.999%)。

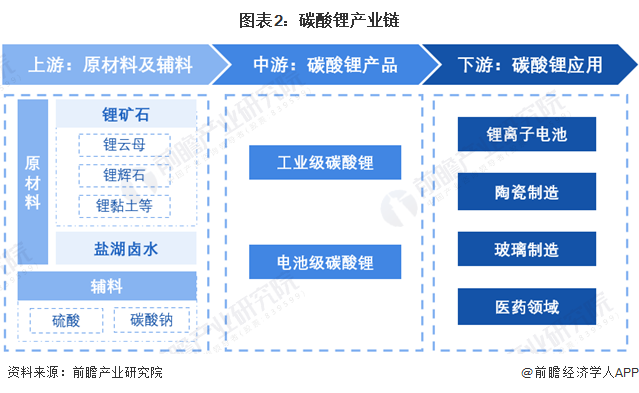

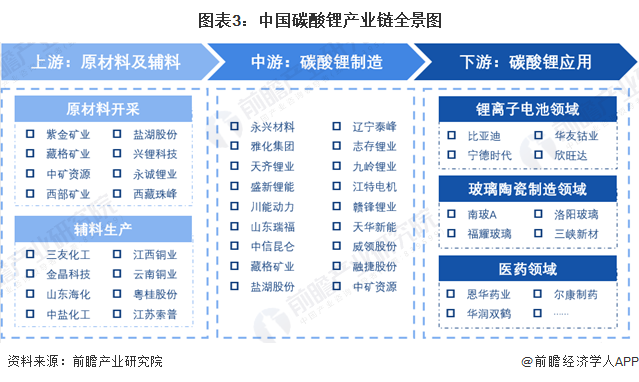

2、产业链剖析:中游企业多布局上游资源

从产业链条来看,碳酸锂产业链上游为原材料及辅料,原材料包括锂矿石和盐湖卤水,其中锂矿石包括锂云母、锂辉石、锂黏土等;辅料包括硫酸和纯碱(碳酸钠)。产业链中游为碳酸锂产品,包括工业级碳酸锂与电池级碳酸锂。产业链下游为碳酸锂应用场景,包括锂离子电池、陶瓷制造、玻璃制造和医药领域。

从产业链全景图来看,上游,布局碳酸锂原材料开采的企业包括紫金矿业、西部矿业等金属矿产企业和盐湖股份、藏格矿业等碳酸锂制造企业;布局碳酸锂辅料生产的企业包括三友化工、江西铜业、金晶科技等。中游,布局碳酸锂制造的企业包括永兴材料、志存锂业、天齐锂业、盛新锂能等。下游,布局锂离子电池制造的企业包括比亚迪、宁德时代等;布局玻璃陶瓷制造的企业包括南玻A、洛阳玻璃等;布局碳酸锂医药领域应用的企业包括恩华药业、尔康制药、华润双鹤等。

行业发展历程:行业处于产能过剩期

我国碳酸锂产业发展经历了成长期、快速发展期和产能过剩期几个阶段。20世纪50年代初,我国首次对新疆可可托海3号矿脉的锂资源进行了勘探开发,行业进入成长期;到90年代中期,我国建成了西北、中南和西南三个锂工业基地,有14家锂盐厂,总产能占全球的25%,行业进入快速发展期;2020年医疗,对锂离子电池下游需求旺盛的预期带动行业产能扩张,行业产能过剩格局显现,行业进入产能过剩期。

行业政策背景:以支持性政策和规范性政策为主

中国的碳酸锂政策包括支持性政策和规范性政策。其中,支持性政策主要集中在支持原料安全保障、支持相关技术发展、支持下游锂电池行业的发展,以及支持资源区域产业链协同发展;规范性政策主要集中在规范矿山开采和利用、规范行业绿色可持续发展等方面。

行业发展现状

1、中国盐湖锂资源占锂总量的80%

从原料端来看,锂资源在自然界中以多种形式存在,包括卤水型(盐湖卤水、地热卤水等)、硬岩型(锂辉石、锂云母、磷锂铝石等)、黏土型(锂黏土等)等。我国锂资源主要由盐湖、锂辉石及锂云母构成,其中,盐湖锂资源占锂总量的80%,主要集中在青海和西藏地区;此外,锂辉石资源占13%,锂云母资源占7%。

2、近年来行业产销量增速较快

2019-2023年,中国碳酸锂产量从15.9万吨上升至51.8万吨,五年的复合平均增速达到34%以上;中国碳酸锂表观消费量从17.5万吨上升至66.7万吨,五年的复合平均增速达到近40%。

3、2023年碳酸锂价格大幅回落,市场规模下降至1681亿元

近年来,新能源汽车的快速发展促使整个产业链供求关系处于变化较快的阶段,带动碳酸锂价格大幅波动。2019-2020年二季度,碳酸锂供给释放超出预期,下游需求增长则不及预期,产业链库存普遍处于高位,市场整体呈现供过于求格局,碳酸锂价格进入下跌周期。2021-2022年,我国新能源汽车需求大幅增长,相比之下锂资源供给再度紧缺,造成碳酸锂市场供需错配,推动碳酸锂价格重新进入上行周期,自此开启了碳酸锂的新一轮价格上行周期。2023年,伴随着市场各环节产销趋于平稳、原料成本回落、供应宽松的情况下,锂盐价格回落。

以中国碳酸锂历年市场均价与表观消费量测算中国碳酸锂行业市场规模,整体来看,2019-2023年行业市场规模与碳酸锂中国市场价格波动趋势一致。其中,2022年增幅达到460%。2023年,中国碳酸锂行业市场规模达到1681亿元,较上年同比下降32.6%。

行业竞争格局

1、区域竞争:生产区域高度集中于原材料产地

分省份看,我国碳酸锂生产区域高度集中于原材料产地。江西、青海、四川三省分别为锂云母、盐湖卤水、锂辉石的资源集中分布地,2023年三省合计碳酸锂产量占全国总产量78%。江苏、山东、河北有少部分碳酸锂产量,但由于探明储量较小,未来潜力较低。

2、企业竞争:三大竞争派系

从当前市场竞争派系看,中国碳酸锂生产企业主要可分为锂及其化合物企业,如天齐锂业、赣锋锂业、志存锂业等;采矿及贵金属企业如中矿资源、盐湖股份、藏格矿业等;跨界企业如江特电机、永兴材料、雅化集团等。

行业发展前景及趋势预测

1、供需转向过剩将主导碳酸锂价格下行,原料成本不足以支撑价格维持高位

根据隆众资讯的数据,2024年上半年,中国碳酸锂均价在10.2万元/吨,预计全年价格较2023年仍将有所下降。而受供给宽松影响,未来锂盐市场或整体继续向下运行。

2、预计2024年市场规模继续下降至816亿元,2025-2029年市场规模年均增长14%

据此,前瞻预测,2024年碳酸锂行业市场规模继续下降至816亿元。预计2025-2029年碳酸锂价格回落速度放缓,而随着碳酸锂需求的持续增长,行业市场规模将以14%的增速稳定上升,到2029年市场规模达到1572亿元。

更多本行业研究分析详见前瞻产业研究院《全球及中国碳酸锂(Li2CO3)行业发展前景展望与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对碳酸锂行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来碳酸锂行业发展轨迹及实践经验,对碳酸锂行业未来的发展...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。