【投资视角】启示2024:中国激光器产业投融资及兼并重组分析(附投融资汇总、产业基金和兼并重组等)

产业主要上市公司:锐科激光(300747.SZ)、华工科技(000988.SZ)、大族激光(002008.SZ)等

本文核心数据:激光器产业投融资金额;激光器产业单笔投融资;激光器产业融资轮次;激光器产业兼并重组事件

1、激光器产业具备发展潜力

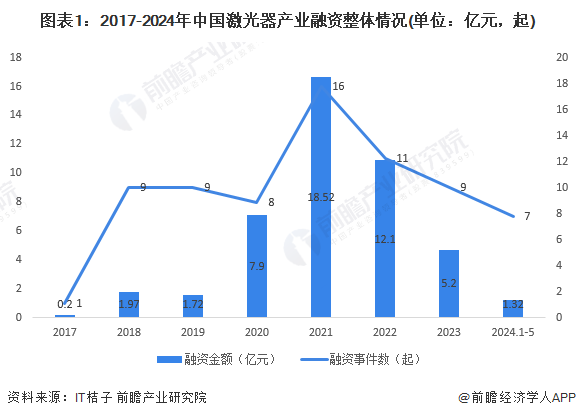

根据IT桔子数据库,2021年我国激光器产业融资达到顶峰,发生融资事件共16起,融资金额共18.52亿元。2021年后我国激光器产业遇冷,融资事件及融资金额均下滑。2022年我国激光器产业发生融资事件11起,较上年下降31.25%;融资金额为12.1亿元,较上年下降34.67%。

注:上述统计时间截止2024年5月1日,下同。

2、激光器产业投融资仍处于早期阶段

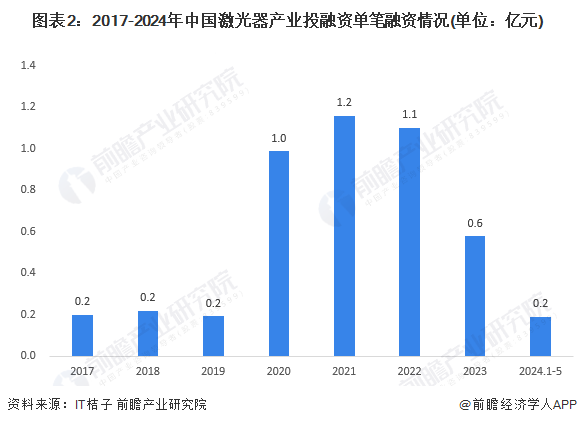

从单笔融资金额来看,2017-2024年中国激光器产业的融资额呈先上升后下降的趋势变动,其中2021年融资额最高,2024年1-5月合计融资额0.2亿元,整体融资数额较少.

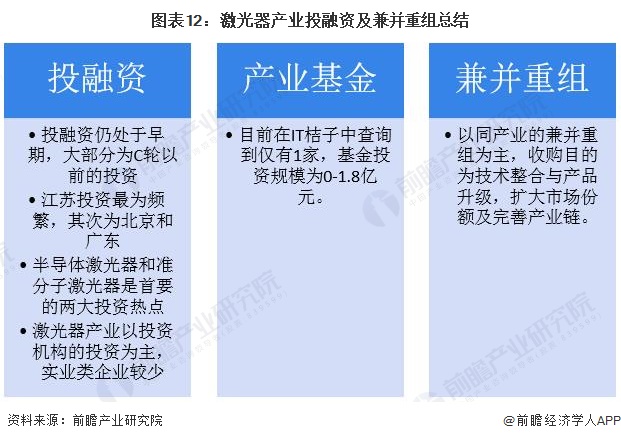

从激光器的投资轮次分析,目前激光器产业的融资轮次仍然处于早期阶段,尤其在B轮及以前的投资轮次占比较高,C轮后的融资寥寥无几。这表明激光器产业的企业在初创期和发展期受到大量的资金支持,有利于其快速成长和扩大市场。同时,根据前文的分析,2021年激光器产业的融资事件和融资金额数量较多,带动了后两年的产业的发展,C轮及以上的融资增加。

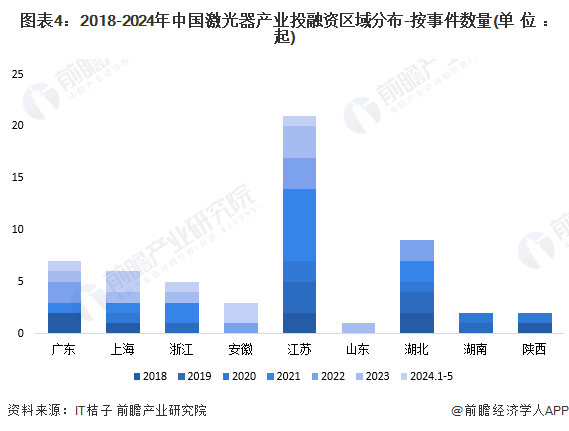

3、激光器产业投融资集中在江苏、广东和湖北

从激光器产业的企业融资区域来看,目前江苏的融资企业最多,2018-2024年累计达到21起,尤其在2021年累计达到7起,而2021年全国整个激光器产业仅发生融资事件13起,由此上海区域的激光器投融资活跃度可见一斑。

4、激光器产业投融资集中半导体激光芯片和准分子激光器

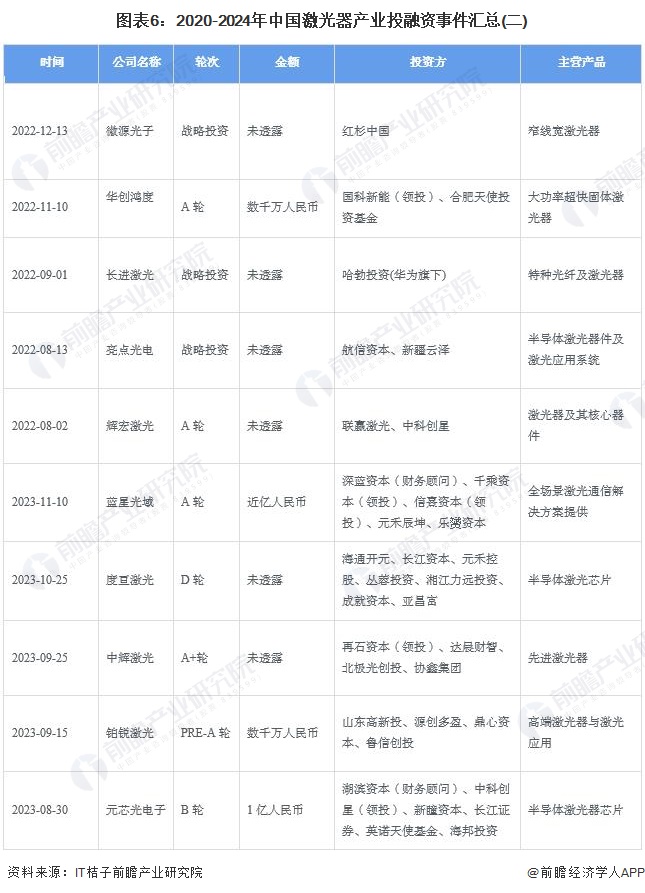

2020-2024年激光器产业的主要投融资事件如下:

从2020-2024年融资企业的主营产品分析,投资热点从2020年的半导体激光芯片过度到2024年的准分子激光器。

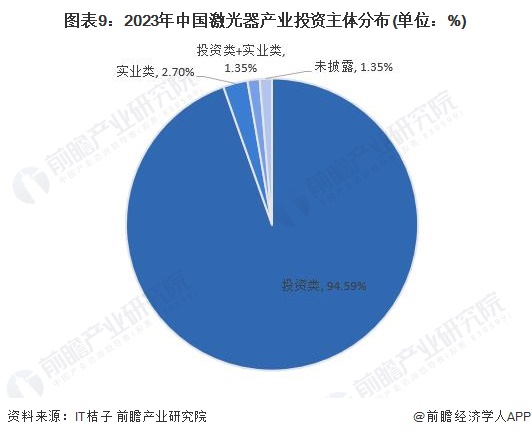

5、激光器产业的投资者以投资类企业为主

根据对激光器产业投资主体的总结,目前我国激光器产业的投资主体主要以投资类为主,代表性投资主体有中科创星、深蓝资本、国科新能、华泰证券等等;实业类的投资主体有协鑫集团等。

6、激光器产业的产业投资基金

目前激光器产业的产业投资基金比较少,目前在IT桔子中仅查询到相关产业基金一家,即深圳腾晋投资基金管理有限公司,其管理规模为0-1.8亿元。

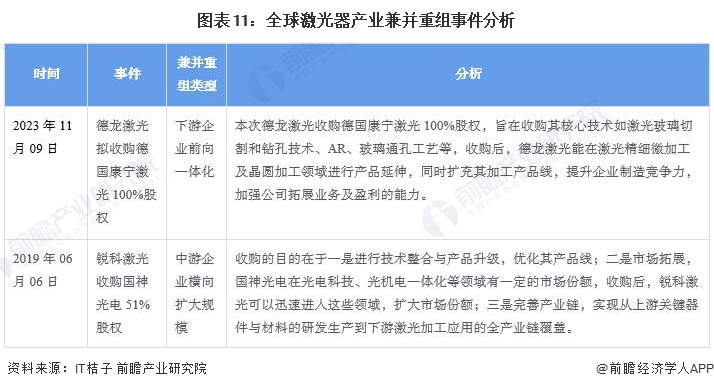

7、激光器企业横向收购扩大规模

目前中国激光器产业的兼并重组事件减少,从全球的角度分析,目前兼并重组的类型主要有下游企业前向一体化和中游企业横向扩大规模。

7、激光器产业投融资及兼并重组总结

中国激光器产业正处于快速发展阶段,投融资活动持续增长,兼并重组活动也逐渐频繁。这些趋势表明行业正逐步整合资源,提升竞争力。尽管大部分企业仍处于初创期或成长期,但投融资、产业基金和兼并重组等方面的积极变化为该产业的未来发展奠定了坚实基础。

更多本行业研究分析详见前瞻产业研究院《中国激光器行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对激光器行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来激光器行业发展轨迹及实践经验,对激光器行业未来的发展...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。