预见2024:《2024年中国叉车行业全景图谱》(附市场供需情况、竞争格局和发展前景等)

叉车行业主要上市公司:安徽合力(600761);杭叉集团(603298);厦工股份(600815);诺力股份(603611);柳工(000528)等

本文核心数据:中国叉车产量;中国叉车需求量;中国叉车竞争格局

行业概况

1、定义

叉车是指对成件托盘货物进行装卸、堆垛和短距离运输作业的各种轮式搬运车辆。它是工业车辆的主要组成部分,被广泛应用于港口、车站、机场、货场、工厂车间、仓库、流通中心和配送中心等各个国民经济部门,是机械化装卸、堆垛和短距离运输的高效设备。

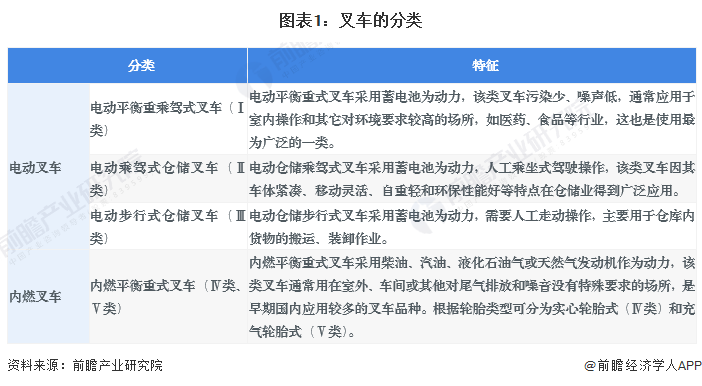

按照常见的动力源划分,叉车可分为内燃叉车、电动叉车及手动叉车。

按照世界工业车辆统计协会分类,可分为Ⅰ类电动平衡重乘驾式叉车、Ⅱ类电动乘驾式仓储叉车、Ⅲ类电动步行式仓储叉车、Ⅳ类内燃平衡重式叉车(实心轮胎)、Ⅴ类内燃平衡重式叉车(充气轮胎)。其中,第Ⅰ类至Ⅲ类属于电动叉车,第Ⅳ类和第Ⅴ类叉车属于内燃叉车。

2、产业链剖析:下游应用广泛

叉车制造行业的上游主要为钢铁行业和发动机、蓄电池、电机、电控、液压元器件、变速箱等关键零部件制造业;中游即叉车整车制造;下游应用场景广泛,行业分布零散,主要有物流仓储业、交通运输业、工业制造业、批发和零售业等。

叉车产业链上游钢铁行业代表企业有宝钢股份、鞍钢股份、华菱钢铁等;叉车零部件代表企业有动力新科、淮柴动力、方正电机、大洋电机、赛轮轮胎、玲珑轮胎等。中游叉车制造的代表性企业包括:安徽合力、杭叉集团、中力股份、龙工(上海)、大连叉车、柳工叉车等。

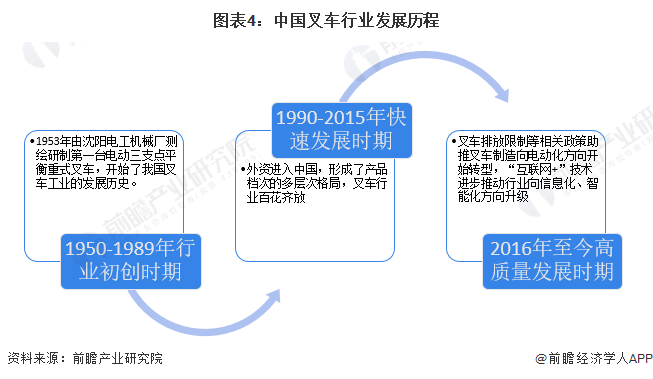

行业发展历程:进入电动化、信息化转型期

我国叉车工业的发展起步较晚。1953年由沈阳电工机械厂测绘研制第一台电动三支点平衡重式叉车和1958年由五一机械厂(现大连叉车有限公司前身)测绘研制第一台5吨内燃叉车起,开始了我国叉车工业的发展历史。从20世纪70年代后期到80年代中期,全行业先后组织了两次联合设计,奠定了叉车行业的基础;20世纪90年代开始,一些骨干企业在消化吸收引进技术的基础上积极对产品进行更新和系列化,同时外资叉车企业纷纷进入中国,形成了产品档次的多层次格局,使叉车行业百花齐放;2016年以来,在政策和技术的双轮驱动下,国内叉车制造行业向电动化、信息化方向转型升级。

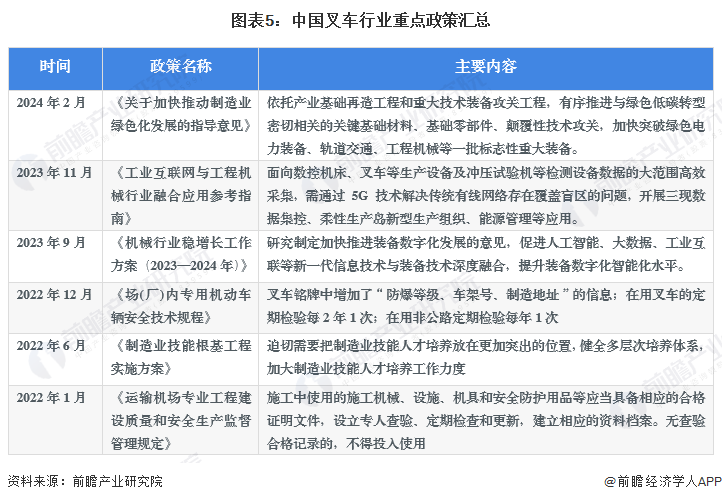

行业政策背景:鼓励技术提升

为鼓励行业的制造升级,近些年国家出台了一系列有利于行业发展的产业政策,主要包括两方面:一方面是通过制定行业转型升级等政策推动叉车制造行业向更高的制造水平、产品品质方向发展;另一方面,对叉车产品的排放和技术标准提出更高的要求,在需求不断扩大的情况下刺激用户对清洁能源设备的更替:

行业发展现状

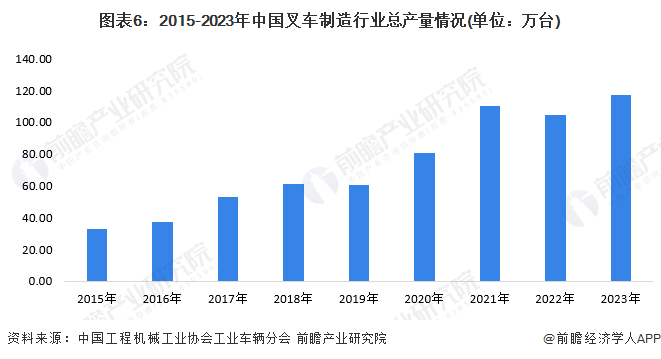

1、产量分析:呈现波动上升趋势

我国叉车制造行业通过70多年的消化、引进、吸收,形成了目前全系列产品的制造生产能力,拥有了全球最大的制造市场。2015-2018年中国叉车制造行业总产量逐年增长,2018年为61.07万台,自2019年开始受宏观经济下行和国际贸易摩擦的影响,各大企业扩产积极性较低,2019年全年总产量60.52万台,同比下降0.9%。2020年中国叉车产量在80万台左右,2021年超过100万台,2022年在105万台左右,2023年在117万台左右。

注:2020-2023年,中国工程机械工业协会工业车辆分会仅披露了总销量数据,2020-2023年数据根据中国工程机械工业协会工业车辆分会发布的销量增速测算获得。

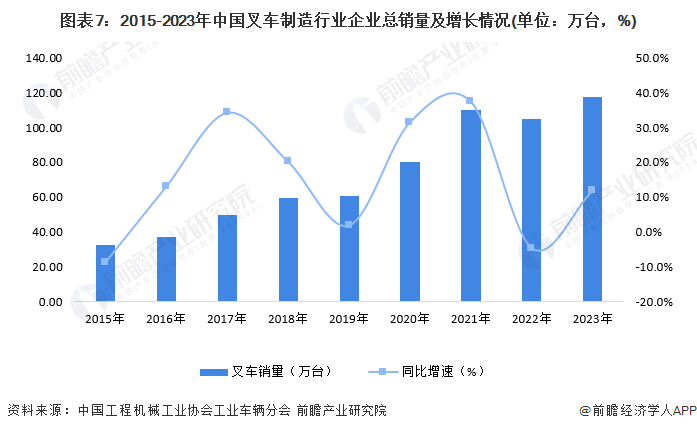

2、销量分析:2023年销量创历史新高

2015-2023年,中国叉车行业企业市场销量整体保持增长态势,销量增速波动变化。2023年中国叉车销量达到117.38万台,同比增长12%,销量创历史新高。

3、产销率分析:整体保持供需平衡

国内叉车制造行业企业通过不断增长技术投入,在叉车制造生产工艺的研发上取得了较大突破和进展,大部分企业基本形成了自主的技术开发能力,产能增长迅速,2015-2018年国内的叉车制造行业库存压力较大,持续处于产大于销的局面。2019年,在宏观经济下行压力、贸易摩擦、市场竞争趋于白热化的背景下,国内大型叉车制造企业开始调整产能布局,减缓产能扩张,而部分没有竞争优势的中小企业被市场淘汰出局,市场的供需格局逐渐发生变化,2019年出现销大于产的局面。2020-2023年,行业基本保持供需平衡状态。

4、价格行情分析:龙头企业产品均价提升

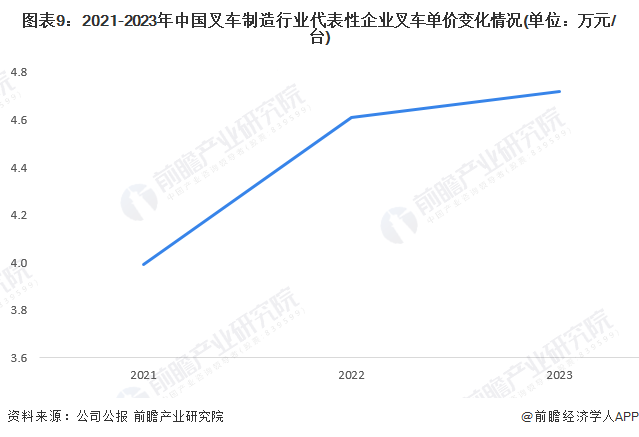

从杭叉集团、安徽合力、中力股份三家叉车龙头企业产品均价看,2021-2023年叉车产品均价呈现上升趋势,2023年均价达到4.72万元/台,较2022年的4.61万元/台同比小幅增长2.39%。

5、行业市场规模分析:2023年在500亿元以上

通过国内叉车制造行业销量和代表性企业叉车的平均售价测算中国叉车制造行业市场规模,2021-2023年中国叉车制造行业市场规模呈现波动上升趋势,2023年中国叉车制造行业市场规模约为554亿元,较2022年的483亿元增长14.70%。

行业竞争格局

1、企业竞争格局分析

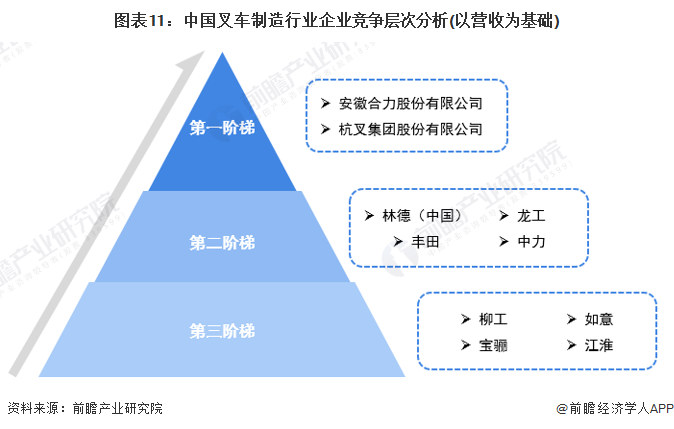

我国叉车制造行业企业层次(以营收为基础)主要分为三个层级:第一阶梯主要为安徽合力股份有限公司和杭叉集团股份有限公司,是我国叉车制造业的主要龙头;第二阶梯为林德(中国)、丰田、龙工、中力、比亚迪、三菱、永恒力等外资企业和国内部分领先企业;第三阶梯为柳工、宝骊、如意、江淮、加力等制造商,具有一定的市场销量,但与前两阶段企业相比竞争力要弱。

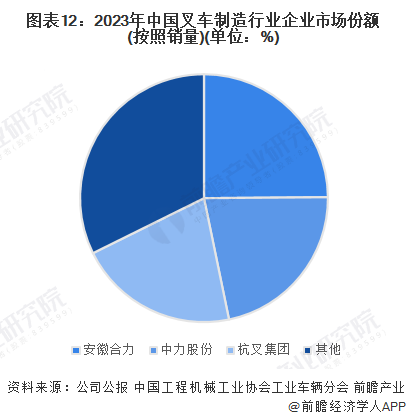

从销量份额看,2023年,安徽合力的叉车销量占全国叉车销量的比例为24.88%,中力股份叉车销量占比为21.89%,仅次于安徽合力,而杭叉集团叉车销量占比为20.91%。

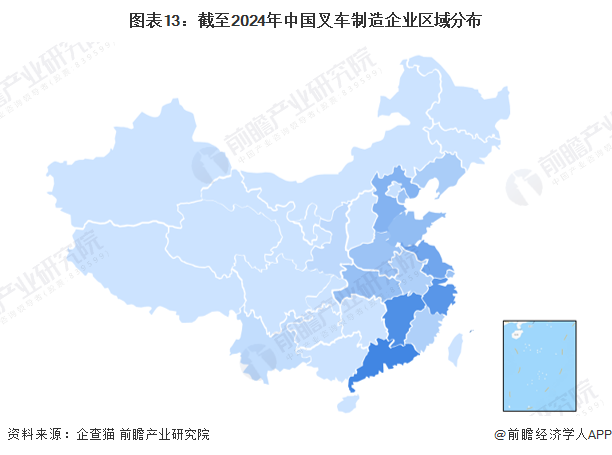

2、区域竞争格局分析

截至2024年6月17日,中国叉车制造企业主要分布于东南沿海以及江西、河南等中部地区省份,其中广东、江苏、浙江的叉车企业数量较多,均超过20家。

注:1、数据截至2024年6月17日;2、搜索范围为“企业名”“经营范围”“企业简介”“产品/品牌”;3、行业选择“物料搬运设备制造业-生产专用车辆制造”

行业发展前景及趋势预测

1、行业发展趋势:智能化、无人化、电动化趋势明显

从技术趋势看,叉车正向着智能化、无人化趋势发展,其中叉车移动机器人技术逐渐走向成熟,开始在仓储、物流等行业内应用。借助5G、物联网等新兴技术,叉车移动机器人在安全识别、智能决策等方面的功能将更加完善,搬运效率也将提升。

从细分市场看,电动叉车占比将进一步提升。2023年中国电动叉车销量占叉车总销量的比例已经达到67.9%,随着国家对环境保护越来越重视,新能源产品替代趋势仍将持续,电动叉车占比预计将保持较高水平。在电池技术方面,国内锂电池行业发展较快,应用广泛,锂电池叉车或将逐渐替代铅酸蓄电池叉车。

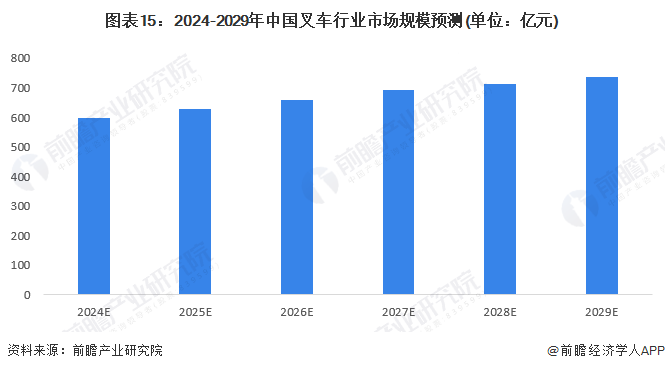

2、行业发展前景:到2029年市场规模或超700亿元

“十四五”期间,我国宏观经济仍将保持稳中有进的总基调,为叉车行业发展创造了良好的经济环境。同时考虑国家环保排放政策升级和约束性要求,叉车电动化(锂电)、新能源化、轻小型化、智能化、网联化等趋势带动行业扩张。预计到2029年,中国叉车行业市场规模将达到735亿元。

更多本行业研究分析详见前瞻产业研究院《中国叉车制造行业产销需求预测与转型升级分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对叉车制造行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来叉车制造行业发展轨迹及实践经验,对叉车制造行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。