预见2024:《2024年中国装配式建筑行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:上海建工(600170);中国建筑(601668);远大住工(02163.HK)等

本文核心数据:装配式建筑市场规模;装配式建筑市场份额

行业概况

——定义及分类

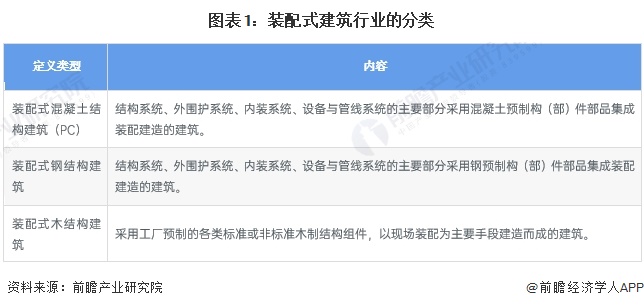

根据中华人民共和国住房和城乡建设部发布的《装配式混凝土建筑技术标准GB/T 51231-2016》,装配式建筑是指结构系统、外围护系统、设备与管线系统、内装系统的主要部分是采用预制部品部件集成的建筑。

根据《国务院常务会议为发展装配式建筑送去“东风”》报道中,装配式建筑是指把传统建造方式中的大量现场作业工作转移到工厂进行,在工厂加工制作好建筑用构件和配件(如楼板、墙板、楼梯、阳台等),运输到建筑施工现场,通过可靠的连接方式在现场装配安装而成的建筑。

装配式建筑按主要结构材料可分为装配式混凝土结构、装配式钢结构和装配式木结构。

——产业链剖析:产业链条覆盖广

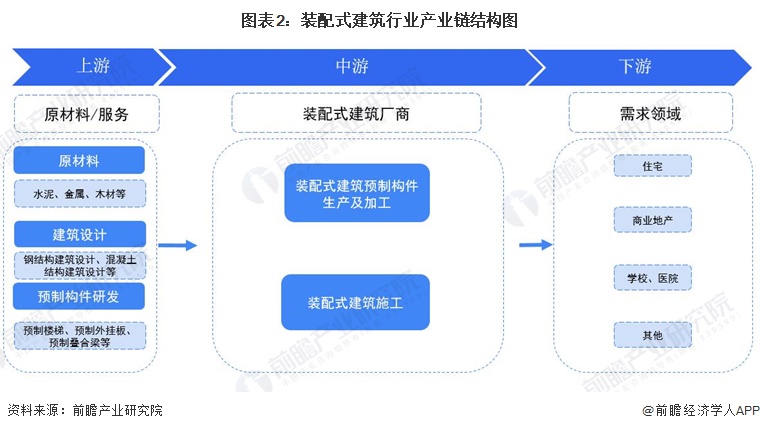

装配式建筑行业上游环节主要包括原材料厂商、预制构件产品研发公司以及装配式建筑深化设计公司等参与主体;中游环节的参与主体包括预制构件生产厂家、建筑施工公司等;下游主要是各类住宅、商业地产,以及公用事业建筑,如医院、学校等。装配式建筑产业链结构图如下:

从产业链各个环节企业布局情况来看,在上游领域,具有代表性的预制构件产品研发公司包括中建钢构有限公司、北新建材集团有限公司和北京住总集团有限责任公司等;装配式建筑深化设计公司等参与主体主要负责装配式建筑的整体规划、深化设计,中国建筑科技集团、上海现代建筑设计(集团)有限公司在该领域具有较强的竞争优势。

在中游领域,预制构件生产加工企业有远大住工、精工钢构、杭萧钢构、筑友智造等;在建筑施工方面,装配式建筑施工企业数量众多,以中国建筑集团有限公司、宝业集团股份有限公司、上海建工集团股份有限公司为代表的大型企业在此领域拥有一定的竞争优势。

产业链下游有万科、碧桂园、绿地控股等房地产商,以及锦江国际、华住集团等酒店企业。

行业发展历程:行业迎来快速发展新阶段

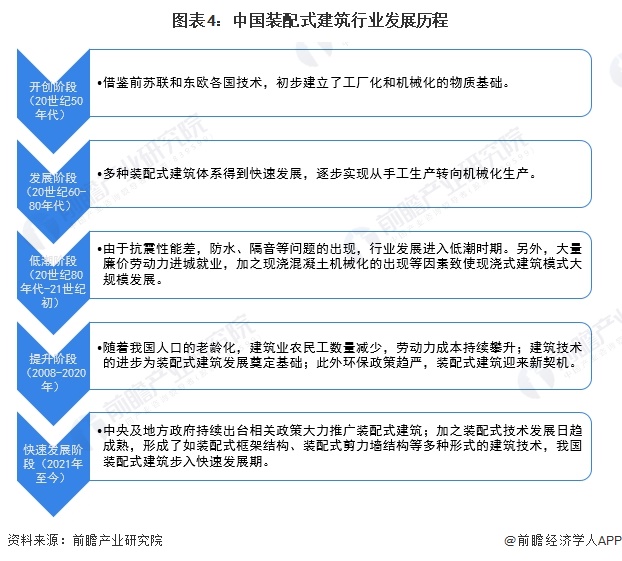

我国装配式建筑已经发展了近70年,从手工作业到机械化生产、从借鉴到自我创新,有过高潮也经历过低谷。20世纪50年代,我国借鉴前苏联和东欧各国的经验在国内推行装配式建筑,国内工业建设热情高涨,以混凝土结构为主的装配式建筑得到快速发展。到了80年代,由于抗震性能差,防水、隔音等问题的出现,装配式建筑发展进入低谷期。进入21世纪,在“环保趋严+劳动力紧缺”背景下,装配式建筑迎来发展新契机。2021年以来,中央及地方政府持续出台相关政策大力推广装配式建筑,加之装配式技术发展日趋成熟,形成了如装配式框架结构、装配式剪力墙结构等多种形式的建筑技术,我国装配式建筑行业迎来快速发展新阶段。

行业政策背景:大力推广装配式建筑

制造业转型升级大背景下,中央层面持续出台相关政策推进装配式建筑行业的发展。2016年是中国装配式建筑开局之年,2016年9月国务院办公厅发布《关于大力发展装配式模块化建筑的指导意见》中指出要多层面、多角度的发展装配式模块化建筑行业。近几年,一系列政策的颁布,加快了我国装配式建筑的发展:

行业发展现状

——装配式建筑面积占比整体呈上升趋势

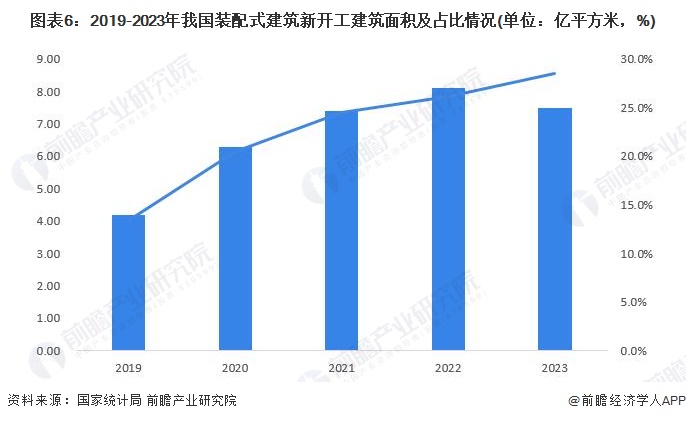

随着各地积极推进装配式建筑项目落地,我国新建装配式建筑规模不断壮大。据住建部数据统计,2016-2021年我国新建装配式建筑面积逐年增长,2021年,全国新开工装配式建筑面积达7.4亿平方米。根据预制建筑网数据显示,2022年全国新开工装配式建筑面积达8.1亿平方米,占新建建筑面积的比例为26.2%。

结合2023年全国新建建筑面积数据,前瞻初步核算2023年全国新开工装配式建筑面积约7.5亿平方米,占新建建筑面积比例约28.5%。

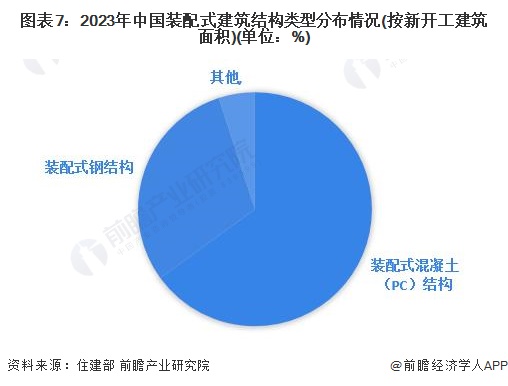

——装配式混凝土结构为装配式建筑主要类型

从装配式建筑项目类型结构看,2021年新开工装配式混凝土结构建筑4.9亿平方米,较2020年增长13.95%,占新开工装配式建筑的比例为67.7%;装配式钢结构建筑2.1亿平方米,较2020年增长10.53%,占新开工装配式建筑的比例为28.8%。其中,装配式钢结构住宅项目1509万平方米,同比增长25%。

经初步核算,2023年新开工装配式钢结构建筑面积占比约30%,新开工装配式混凝土结构建筑占比约65%。

——装配式混凝土结构为装配式建筑主要类型

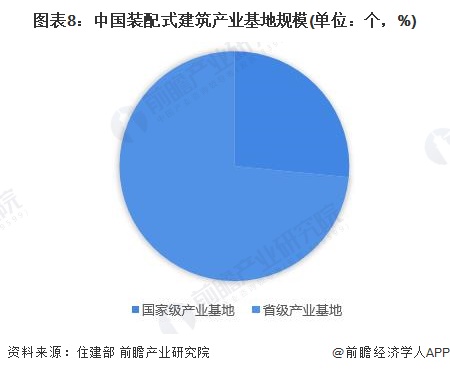

随着政策驱动和市场内生动力的增强,装配式建筑相关产业发展迅速。根据住建部《2020年度全国装配式建筑发展通报》数据,截至2020年,全国共创建国家级装配式建筑产业基地328个,占比27%;省级产业基地908个,占比73%。

——三类地区装配式建筑新开工建筑面积情况

2021年,重点推进地区新开工装配式建筑面积为38570万平方米,占全国的比例为52.1%;积极推进地区和鼓励推进地区新开工装配式建筑面积为35460万平方米,占比47.9%。

以2021年占比来初步核算,2023年重点推进地区新开工装配式建筑面积约39075万平方米,积极推进地区和鼓励推进地区新开工装配式建筑面积约35925万平方米。

装配式建筑行业市场规模

根据《装配式建筑工程消耗量定额》,装配式混凝土结构建筑平均造价约为2284元/平方米,装配式钢结构建筑平均造价约为2776元/平方米,根据国家住建部发布历年两种类型两种新开工装配式建筑面积占比,进而测算出近几年装配式建筑市场规模。初步估算,2023年我国装配式建筑市场规模约17381亿元,其中,装配式混凝土结构市场规模约为11135亿元,装配式钢结构市场规模约为6246亿元。

注:市场规模根据新开工装配式建筑面积*每平方米平均造价测算得出。

行业竞争格局

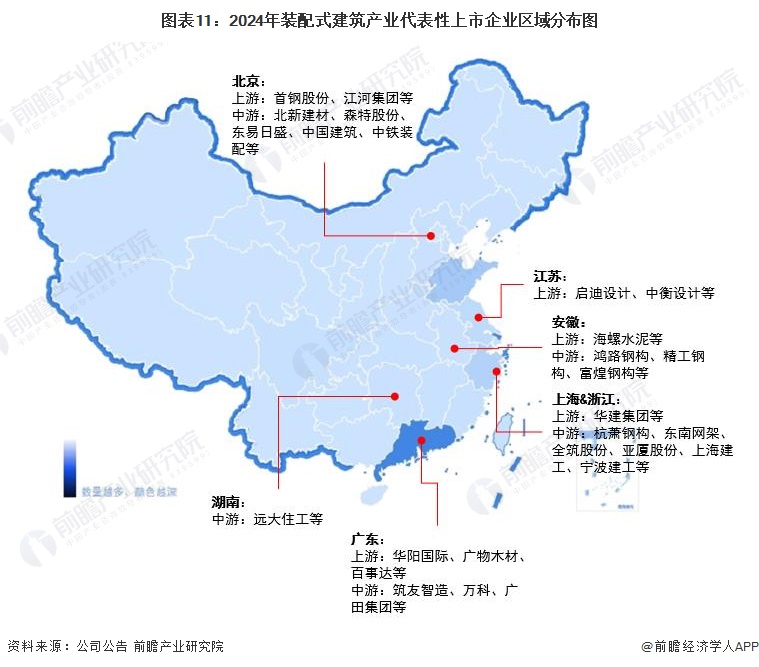

——区域竞争:集中在长三角地区和广东、北京

从代表性企业分布来看,装配式建筑产业代表性企业主要分布在上海、浙江和安徽等长三角地区,以及广东、北京等地区。

——企业竞争:上海隧道占预制PC构件市场份额第一

预制PC构件领域,根据中国混凝土与水泥制品协会公布的数据,2022年全国装配式预制混凝土构件设计产能约2.16亿立方,初步核算2023年约为2.2亿立方米。参照2021-2022年的51%产能利用率,前瞻初步核算2023年国内预制PC构件产量约1.12亿立方米。

根据全国重点预制PC构件企业产量TOP10数据,前瞻初步核算上海隧道市场份额约0.94%,位居行业第一,上海建工市场份额为0.76%,位居行业第二。

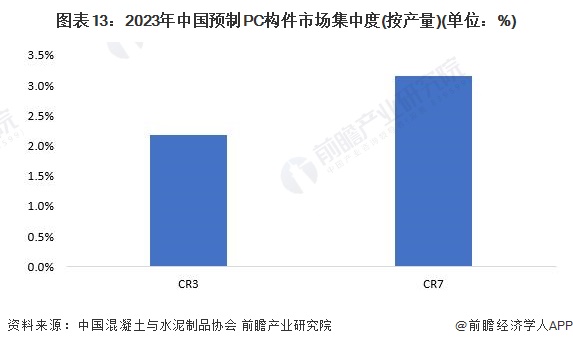

——行业集中度:预制PC构件市场CR3约2.18%

目前,中国装配式建筑行业中,预制PC构件市场集中度较低,产品竞争较为激烈。2023年,预制PC构件市场的CR3为2.18%,CR7为3.16%,市场集中度较低。

行业发展前景及趋势预测

——行业发展趋势

在中央和地方一系列促进装配式建筑业发展的政策规划推动下,近五年来行业总体发展势头良好,发展潜力巨大。展望未来,中国装配式建筑行业将呈现以下三种发展趋势:

——行业发展前景:预计到2029年装配式建筑市场规模约23292亿元

结合政府对装配式建筑行业的发展规划,前瞻认为未来几年中国装配式建筑市场规模有望保持约5%左右的增长率增长,预计到2029年中国装配式建筑市场规模达到23292亿元。

更多本行业研究分析详见前瞻产业研究院《中国装配式建筑行业市场前瞻与投资规划分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对装配式建筑行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来装配式建筑行业发展轨迹及实践经验,对装配式建筑行...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。