预见2024:《2024年中国分散式风电行业全景图谱》(附市场规模、竞争格局和发展趋势等)

行业主要上市公司:金风科技(002202);运达股份(300772);明阳智能(601615)等

本文核心数据:分散式风电;市场规模;竞争格局;发展趋势

行业概况

1、定义

据国家能源局《分散式风电项目开发建设暂行管理办法》规定,分散式风电项目是指所产生电力可自用,也可上网且在配电系统平衡调节的风电项目。项目建设接入电压等级应为110千伏及以下,并在110千伏及以下电压等级内消纳,不向110千伏的上一级电压等级电网反送电;110千伏(东北地区66千伏)电压等级接入的分散式风电项目只能有1个并网点,且总容量不应超过50兆瓦。

分散式风电是一种灵活、高效且可持续的能源利用方式,它可以根据不同的应用场景和资源条件进行分类。一般而言,分散式风电可以分为以下几类:首先是小型风电系统,主要适用于家庭、农场、村庄等小规模用电需求,具有安装简便、投资成本低等特点;其次是中型风电场,通常建设在较为平坦的开阔地带,可以为较大的社区或工业区域提供电力支持;最后是分布式风电网络,通过将多个小型或中型风电场连接成网,实现电力资源的共享和优化配置,提高电力系统的稳定性和可靠性。

分散式发电具有投建性价比高、开发难度低、建设周期短、运维成本低、可与其他新能源发电模式灵活结合等优势。

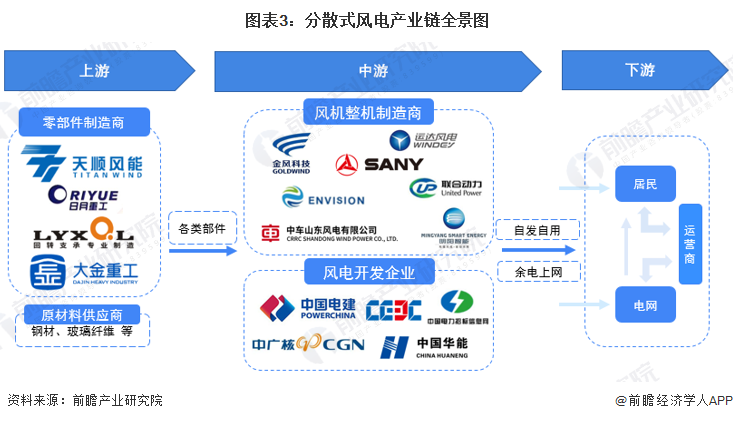

2、产业链剖析

中国分散式风电行业产业链可以分为三个环节,分散式风电上游主要包括钢材、玻璃纤维等用于制造风机部件的原材料供应商以及负责生产如叶片、塔筒、变速器、控制系统等各部件的零部件制造商;中游则是生产部分部件及负责将各个零部件组装成完整风机设备的整机制造商与负责项目开发的风电开发商。下游应用行业方面,分散式风电主要应用于电力供应领域,实现电力的就地消纳,以及应用于农业、渔业、林业等诸多领域,为行业提供清洁的能源支持。

行业发展历程:乘风而至,应运而生

分散式风电行业起源于20世纪80年代,最初是由欧洲国家开始探索利用小型风力发电机为家庭和社区提供电力。随着技术的进步和成本的降低,分散式风电行业逐渐发展壮大。在21世纪初,美国、中国等多个国家也开始关注并投资于分散式风电项目。近年来,随着可再生能源的重要性日益凸显,分散式风电行业得到了更多的政策支持和市场认可,成为全球能源转型的重要组成部分。到了2010年,集中式风电场经过连续多年爆发式发展,中国开始出现弃风限电现象,主要原因是风能资源与电力需求存在区域错配、跨区域的电力输送通道建设不足等特点。此时,投建性价比高、开发难度低、建设周期短、运维成本低、资源与电力需求更适配的分散式风电成为更恰切的选择。目前,分散式风电行业正处于快速发展阶段,预计未来几年将继续保持高速增长。

行业政策背景:政策加持,分散式风电行业发展前景向好

分散式风电行业是我国风电体系的重要分支,也是新能源应用领域的重要组成部分。在我国国民经济“八五”计划期间,我国主要以建设水电、火电辅以核电的发展规划进行布局,而从“九五”计划至“十四五”计划时期,国家对分散式风电行业的支持政策经历了从“积极发展风能发电”到“促进分布式能源系统的推广应用”再到“坚持集中式和分布式并举,大力提升风电规模”的变化。

自2010年以来,国务院、国家发展改革委、国家能源局、国家生态环境部等多部门都陆续印发了支持、规范分散式风电行业相关的发展政策,内容涉及分散式风电产业发展规划、分散式风电项目开发建设管理条例、分散式风电能源消纳工作规划、分散式风电能源替代推广实施指导等内容:

行业发展现状

1、分散式风电市场规模整体呈快速增长趋势

据中国可再生能源学会风能专业委员会(简称CWEA)数据分析,从分散式风电风机累计装机总量看分散式风电市场规模,2019年我国分散式风电累计装机总量达到93.5万千瓦,2020年增长到193.6万千瓦,2021年,国家能源局正式提出“千乡万村驭风计划”,释放出大力推进分散式风电开发的政策引导信号。当年5月,国家发改委、能源局印发《关于促进新时代新能源高质量发展实施方案的通知》,提出将推动风电项目由核准制调整为备案制,这将简化项目审批流程,打破掣肘分散式风电发展的一大壁垒。2021年,中国分散式风电新增装机802.7万千瓦,累计装机996.3万千瓦,同比增长414.6%。2023年达到1550.8万千瓦,根据技术发展趋势及国家政策扶持影响而判断,我国分散式风电市场规模整体呈长期增长趋势。

2、分散式风电项目实施情况

近年来,在国家政策支持及“千乡万村驭风计划”的提出与实施以来,我国分散式风电项目数量稳步上升。截至2024年,我国分散式风电项目发展良好,涉及中标企业包括金风科技、运达股份、明阳智能等。

3、分散式风电项目中标情况

以中标情况来看,2023年,国内风电项目中标容量共计115173.02MW,其中,陆上集中式风电项目占比最多,高达91.9%,共计105929.03MW,陆上分散式风电项目虽然近年来逐步发展,但中标容量只有1723.09MW,占比较小,达到1.5%,发展空间较大。

行业竞争格局

1、区域竞争:沿海地区分布集中

从分散式风电代表性企业区域分布情况来看,江苏、内蒙古、山东、浙江等地代表性企业较多,同时新疆也拥有较多代表性企业,如金风科技股份有限公司、国家电投集团新疆能源化工有限责任公司等。

2、企业竞争:金风科技领航制造

从分散式风电行业各风电机组制造企业中标容量情况来看,2023年,中国分散式风电中标整机制造企业共9家,新增中标容量1723.09兆瓦,前5家中标容量合计占比为84.39%,其中,金风科技中标容量达到363.05兆瓦,占国内市场全部中标容量的21.07%;运达股份中标容量达到356.34兆瓦,明阳智能中标容量达到337.3兆瓦,占比分别为20.68%和19.58%。

行业发展趋势及前景预测

1、发展趋势:政策推动快速发展

自2021年国家能源局正式提出“千乡万村驭风计划”后,2022年《“十四五”能源规划》再次明确以县域为单位大力推动乡村风电建设,推动100个左右的县、10000个左右的新行政村乡村风电开发。2024 年 4 月,国家发展改革委、国家能源局、农业农村部联合印发《关于组织开展“千乡万村驭风行动”的通知》,以村为单位建设,原则上每个行政村不超过 20MW,鼓励探索备案制,就近就地消纳为主。随后,多省及地方政府发布行动方案,进一步落地千乡万村计划;而随着风机大型化趋势带来的降本增效,阻碍分散式风电发展的第二个原因——盈利性或将得到进一步提升,技术的进步将带来成本的降低、发电效率的提升以及维护费用的降低,这些都有利于提高分散式风电项目的盈利性;由于较低的基数、政策的扶持、就近消纳的便利性、投资成本的降低和收益的提升,以及广阔的县域、乡村零散土地可以安装分散式风电,受到乡村振兴等相关机会的提振,为分散式风电带来巨大开发空间。

2、发展前景:2030年预计达到6245万千瓦

持续制约分散式风电大规模发展的不利因素正在得到有效缓解,随着国家政策鼓励支持力度的加大,分散式风电目前虽然占比不高,但未来仍有较大的增长空间。2021年至2023年分散式风电装机总量复合增长率达到24.76%,前瞻预计,2025年中国分散式风电市场依旧呈增长趋势,累计装机总量将达到2497万千瓦,2030年有望达到6245万千瓦。

更多本行业研究分析详见前瞻产业研究院《中国风电机组(风机)行业发展前景预测与投资策略规划分析报告》

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

前瞻产业研究院 - 深度报告 REPORTS

本报告第一章对中国风力发电机组行业的发展基础进行了分析,包括风力发电机组原材料市场供需及价格走势、零部件市场供给及企业配套情况等;第二章分析了国内外风力发电机...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。