【干货】咖啡机行业产业链全景梳理及区域热力地图

行业主要上市公司:比依股份(603215);新宝股份(002705);惠而浦(600983);小熊电器(002959);美的集团(000333);苏泊尔(002032);小米集团(01810.HK)等

本文核心数据:产业链全景图、区域热力地图、代表企业布局情况、兼并重组动向

咖啡机产业产业链全景梳理:上游核心部件国际主导,中游制造中外并举,下游场景多元布局

咖啡机行业的产业链分为上游、中游和下游三个环节。上游涉及原材料(如塑料、不锈钢)和核心部件(如压力泵、加热模块、电控系统等);中游是咖啡机制造,企业根据家用与商用市场需求,设计和生产多类型咖啡机;下游涵盖多样化应用场景,包括咖啡店、餐饮店、办公室以及酒店、民宿等,需求从高性能到便携性均有覆盖。

咖啡机行业的产业链全景图谱涵盖上游、中游和下游三个环节,涉及中外企业协同发展。上游原材料与核心部件领域,国内企业如金发科技在原材料领域具有优势,而核心部件则以国际企业如丹佛斯、ULKA为主导;中游是咖啡机制造,既有国内企业如美的、小熊、小米等主打家用市场,也有德龙、飞利浦等国际品牌占据中高端市场;下游应用场景涵盖咖啡店(星巴克、瑞幸)、餐饮店(麦当劳、肯德基)、办公室(阿里、腾讯)及酒店民宿(万豪、希尔顿),国外品牌在高端和商用领域占据优势,而国内企业在性价比和规模化市场中占主导。总体来看,核心技术和高端市场仍以国外企业为主,但中国企业在中低端市场及制造规模上具有显著竞争力。

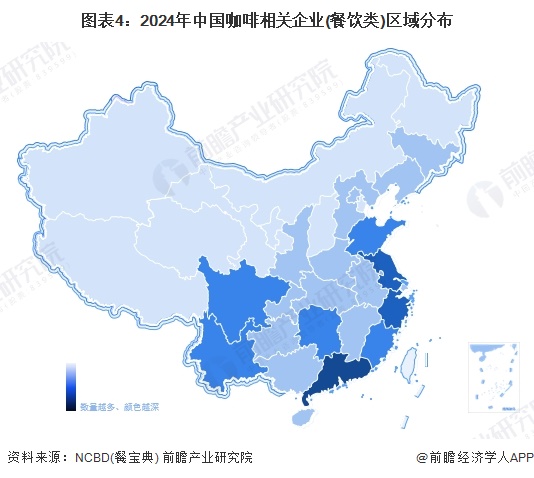

咖啡机产业产业链区域热力地图:企业主要集中在华东和华北地区

从咖啡机产业链的上游和中游企业分布情况来看,中国在部分材料及基础材料领域具备一定的基础,但核心部件则以国际企业占主导。中游咖啡机制造领域,国内企业如美的、小熊等在家用市场占据主导,强调性价比,国际品牌如德龙、飞利浦、雀巢等在中高端和商用市场具有优势,依托技术积累和品牌影响力占据全球市场的主导地位。具体来看,咖啡机行业上中游企业主要分布在欧洲,以德国为主。亚洲地区中中国和日本为主要地区。

下游应用场景中,广东省内咖啡相关企业(餐饮类)超过2.2万家,位居全国第一;浙江与江苏分列二、三位;云南省咖啡相关企业虽然整体较多,但餐饮类企业较少。

咖啡机行业上市公司业务布局对比

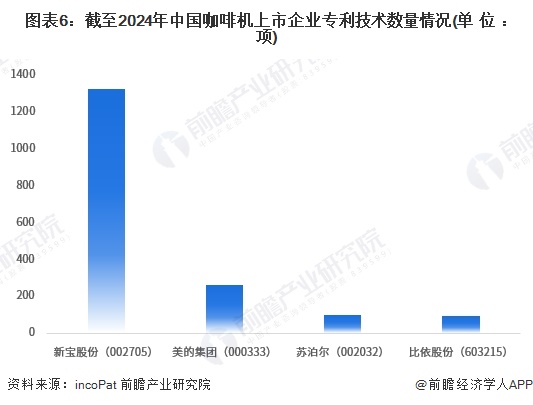

从中国咖啡机业务的上市公司布局来看,目前尚未有专门做咖啡机的上市公司,主要以综合性家电企业(如美的集团、苏泊尔、小熊电器等)和代工企业(如比依股份、新宝股份)为主。其中,比依股份和新宝股份等两大代工龙头在咖啡机领域的专利技术占比较高,超过15%,这两家企业不仅深耕中国市场,还通过ODM/OEM模式布局欧美市场,在全球咖啡机供应链中占据重要地位。而国内品牌企业则侧重于中低端市场和小型便携产品,逐步向智能化和高端市场迈进。

注:数据查询时间为2024年12月18日。

部分上市公司公布了咖啡机相关的专利数量,其中新宝股份拥有超过1000项相关专利,美的集团的咖啡机相关专利数量也超过200项。然而,从专利占比来看,咖啡机相关专利在公司整体专利数量中的比重并不高。对于这些企业而言,咖啡机业务虽然是创新布局的重要部分,但并非核心业务领域,更多是作为家电品类中的一部分进行扩展。专利数量的积累反映出企业在咖啡机领域的技术研发和市场探索力度较强,特别是对于细分市场的重视和未来消费升级的布局需求。

注:数据查询时间为2024年12月18日。

咖啡机产业代表性企业兼并与重组动向

中国咖啡机行业的兼并重组呈现以横向并购和纵向并购为主的特点。横向并购主要集中在咖啡机制造企业和品牌之间,通过整合市场资源、扩大市场份额和减少同质化竞争来提升竞争力;纵向并购则更多聚焦于产业链整合,通过向上游核心部件或原材料、向下游供应链或服务领域延伸,以加强技术能力和供应链掌控力。这种兼并重组模式反映了行业内企业通过整合资源与优化产业链布局,在竞争日益激烈的市场中寻求规模化和精细化运营的趋势,同时也加速了咖啡机行业的集中化和专业化发展。

更多本行业研究分析详见前瞻产业研究院《中国咖啡机行业市场需求与投资规划分析报告》

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对咖啡机行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来咖啡机行业发展轨迹及实践经验,对咖啡机行业未来的发展...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。