预见2025:《2025年中国储能电池行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:宁德时代(300750);比亚迪(002594);瑞浦兰钧(0666.HK);亿纬锂能(300014);国轩高科(002074);鹏辉能源(300438);南都电源(300068);中创新航(3931.HK);普利特(002324);派能科(688063)等

本文核心数据:中国储能电池产量;中国电化学储能装机规模;中国储能电池出货量等

行业概况

1、定义

储能主要包括抽水蓄能、压缩空气储能、飞轮储能、超导磁储能、电池储能等,其中,电化学储能在电力系统中应用较为广泛。通过电化学储能技术,电能以化学能的形式存储下来,并适时反馈回电力网络。

从技术路径来看,电化学储能的实现靠储能电池实现,储能电池是将化学能转化为电能的装置,主要以锂离子电池、液流电池、铅蓄电池和钠基电池等储能技术为主。

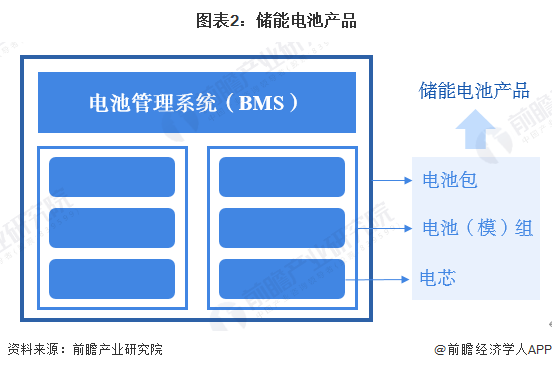

通常来讲,储能电池是指电池包,即电池组和BMS等部件PACK组装后的成品储能电池系统。但结合多家企业产品及市场来看,电芯、电池(模)组、电池包均属于储能电池产品。

2、产业链剖析

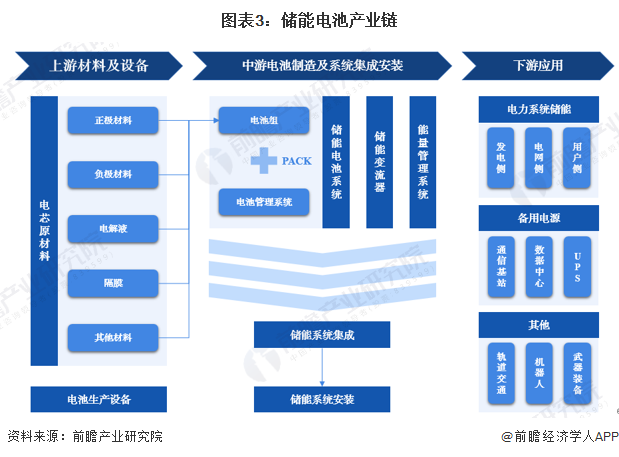

储能电池产业链可分为上游材料及设备、中游电池制造及系统集成安装、下游应用。储能电池产业链上游主要为电芯原材料和电池生产设备,其中电芯原材料包括正极材料、负极材料、电解液、隔膜以及其他材料。产业链中游主要为储能电池系统、储能变流器、能量管理系统以及储能系统集成安装,其中储能电池系统包括电池组、电池管理系统和电池PACK。产业链下游主要为不同应用场景的运维服务等,如储能可用于电力系统的发电侧、电网侧、用户侧,实现调峰调频、减少弃光弃风、缓解电网阻塞、峰谷价差套利、容量电费管理等功能。其他应用场景还包括通信基站、数据中心等的备用电源,以及为机器人系统供电,保障高性能武器装备的稳定运行等。整体来看,储能电池产业链覆盖范围广,参与方较多。

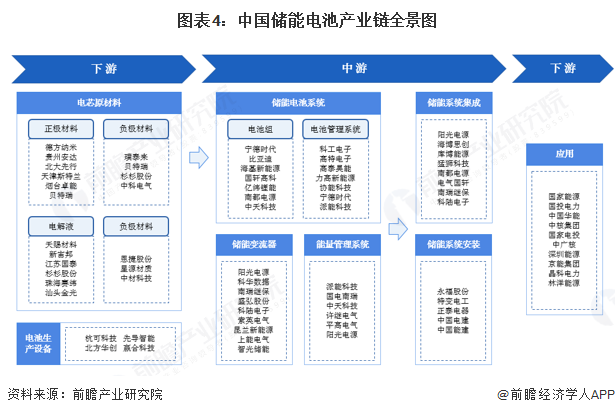

从产业链全景来看,在上游领域,电芯原材料代表企业有德方纳米、贵州安达、贝特瑞、天赐材料、恩捷股份、星源材质等公司;电池生产设备商有杭可科技、先导智能、北方华创、赢合科技等企业。在产业链中游,电池组制造的代表企业有宁德时代、比亚迪、海基新能源、国轩高科等;电池管理系统制造代表企业有科工电子、高特电子、高泰昊能等;储能变流器制造代表企业有阳先电源、科华恒盛、南瑞继保等;能量管理系统制造代表企业有派能科技、国电南瑞、中天科技、平高电气等;储能系统集成代表企业有库博能源、猛狮科技、南都电源、电气国轩等;储能系统安装代表企业有永福股份、特变电工、正泰电器、中国电建、中国能建等。产业链下游系统应用代表企业主要有国家能源、国投电力、中国华能、中核集团等。

行业政策发展历程

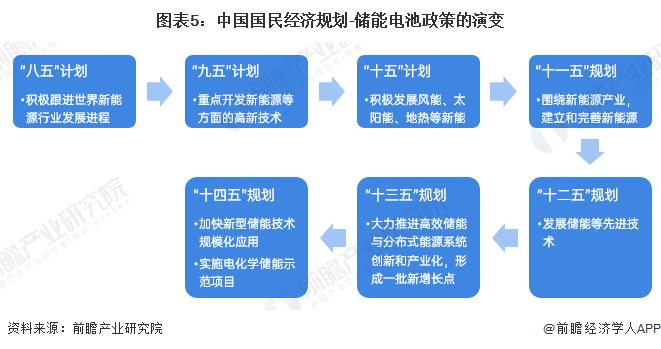

从我们储能电池行业政策发展历程来看,“八五”计划至“十一五”规划时期,国家层面主要强调推进新能源产业的发展;储能电池的相关概念在“十二五”规划中开始被提及,纲要明确要发展储能等先进技术;“十三五”规划进一步明确为大力推进高效储能与分布式能源系统领域创新和产业化;2021年,“十四五”规划在储能技术、储能能力、储能项目方面都做出了要求。

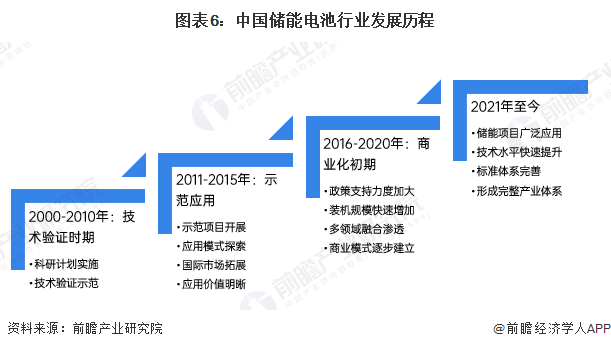

行业发展历程:行业处在规模化发展时期

我国储能电池市场大致可分为四个发展阶段:一是技术验证阶段(2000-2010年),主要是开展基础研发和技术验证示范;二是示范应用阶段(2011-2015年),通过示范项目开展,储能技术性能快速提升、应用模式不断清晰,应用价值被广泛认可;三是商业化初期(2016-2020年),随着政策支持力度加大、市场机制逐渐理顺、多领域融合渗透,储能装机规模快速增加、商业模式逐渐建立;四是产业规模化发展阶段(2021-2025年),储能项目广泛应用、技术水平快速提升、标准体系日趋完善,形成较为完整的产业体系和一批有国际竞争力的市场主体,储能成为能源领域经济新增长点。

行业发展现状

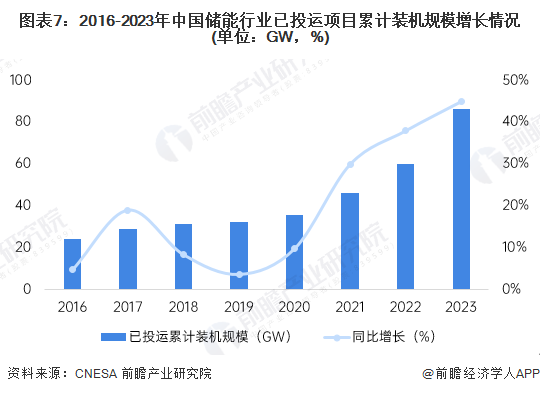

1、储能装机规模快速上涨

在中国新能源发电规模大幅增长的推动下,中国储能装机规模一直保持高速增长的趋势。根据CNESA历年《储能产业研究白皮书》中统计数据,截至2023年底,中国已投运储电项目累计装机规模为同比增长45%。

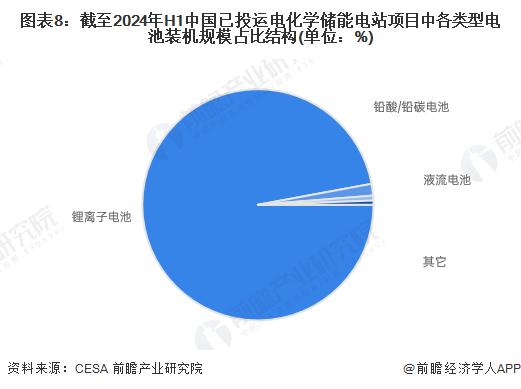

2、储能锂电池占据主要市场

从已投运的电化学储能电站项目电池类型占比来看,截至2024年上半年,锂离子电池占比超九成,占据主要份额,其它液流电池、铅酸/铅碳电池占比较少。

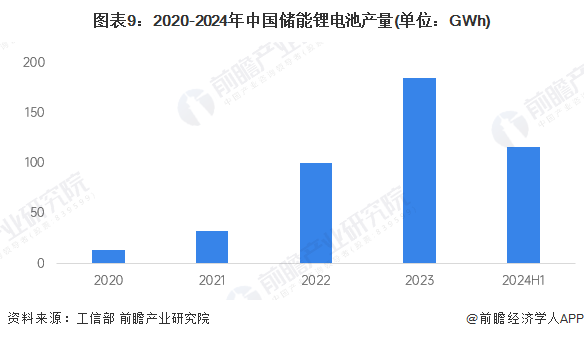

3、储能锂电池供需两端快速增长

根据工信部披露的数据,2020-2023年我国储能锂电池产量呈快速上涨趋势,2023年,我国储能锂电池产量185GWh,增速达到85%。2024年上半年,我国储能锂电池产量110GWh。

2017-2023年,我国储能锂电池出货量持续上涨。2022年,我国储能锂电池出货量达到130GWh,同比上涨170.8%。2023年,我国储能锂电池出货量达到206 GWh,同比上涨58.5%。2024年上半年储能锂电池出货量116GWh。

产业竞争格局

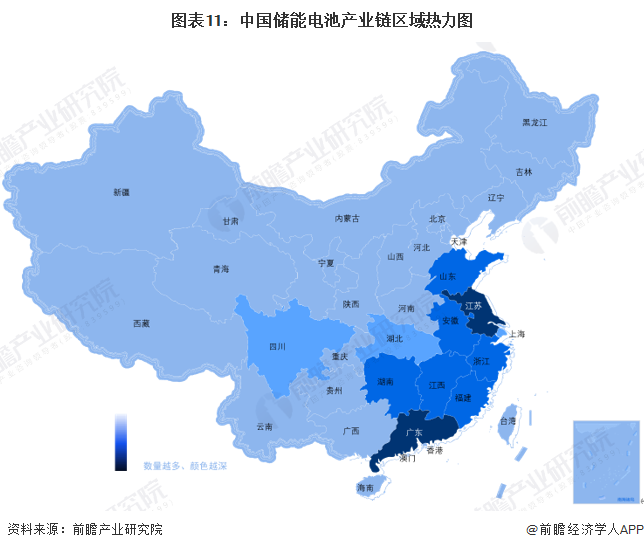

1、区域竞争:华南、华东区域产业链企业分布最多

从我国储能电池产业链企业区域分布来看,储能电池产业链企业主要分布在华南、华东区域,其中广东、江苏产业链企业分布最多。

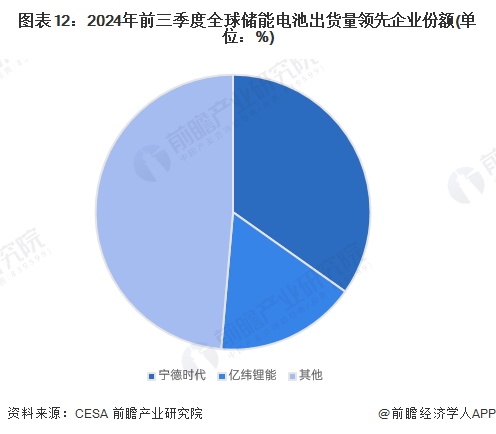

2、企业竞争:宁德时代市场份额领先全球

据CESA储能应用分会产业数据库不完全统计,2024年前三季度全球储能电池出货量超215GWh,其中全球储能电池出货量前九名均为中国企业,中国企业储能电池出货量超200GWh,全球市场占有率超过93%。其中,宁德时代储能电池出货量约75GWh,全球市场占有率34.80%,居全球第一。

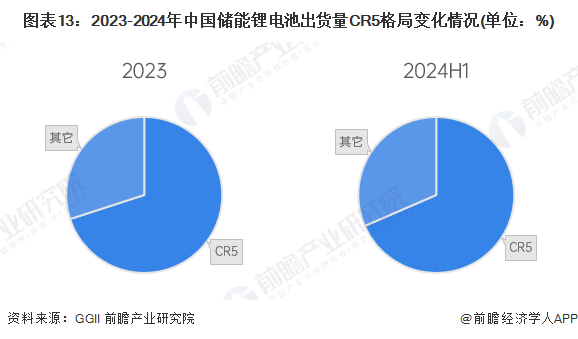

市场集中度方面,由于头部企业之间竞争激烈,行业排名较同期有较大变动,整体集中度有小幅下降。

产业发展前景及趋势预测

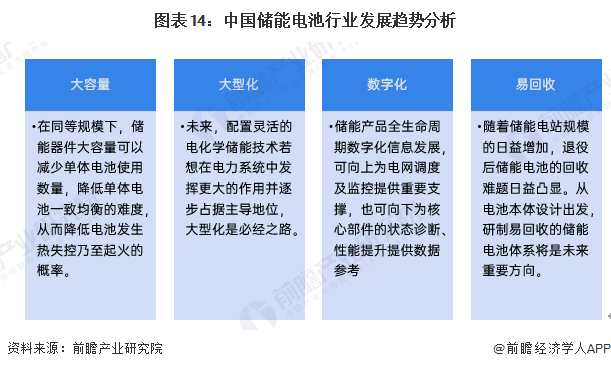

1、产品将朝着大容量、大型化、易回收和数字化等方向发展

随着中国储能电池行业的快速发展,大容量、大型化、易回收和数字化将成为储能电池主要的发展方向。在大容量方面,同等规模下储能器件的大容量可以减少单体电池使用数量,降低单体电池一致均衡的难度,从而降低电池发生热失控乃至起火的概率;在大型化方面,大型化是配置灵活的电化学储能技术在电力系统中发挥主导的作用的必经之路;在易回收方面,研制易回收的储能电池体系,使回收收益具备吸引力是未来发展大方向;在数字化方面,储能产品全生命周期数字化信息既可以向上为电网调度及监控提供重要支撑,也可以向下为核心部件的状态诊断、性能提升提供数据参考。

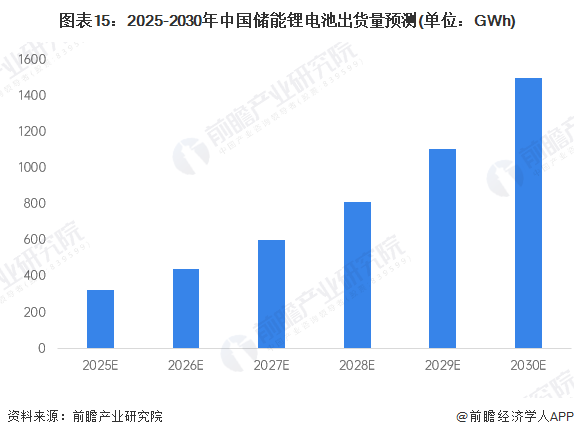

2、2030年储能锂电池出货量或超1400GWh

随着政策支持力度加大、电力制度商业化、商业模式的成熟化,储能锂电池装机量将保持加速增长,十四五时期储能锂电池有望进入商业化加速期。预计到2030年,中国储能锂电池出货量将超过1400GWh。

更多本行业研究分析详见前瞻产业研究院《中国储能电池行业市场前瞻与投资战略规划分析报告》

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对储能电池行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来储能电池行业发展轨迹及实践经验,对储能电池行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。