2021预制菜行业现状与发展前景深度解读!——附报告

(图片来源:摄图网)

作者|消费界&柠檬品牌社 来源|食品饮料创新营(ID:SPYL316)

导读:

当前预制菜市场规模已突破千亿,正向万亿逼近。

2021年上半年,味知香抢到“预制菜第一股”的名号上市,千味央厨、安井食品、九毛九、盒马鲜生、叮咚买菜、锅圈、望家欢等企业也纷纷涉足预制菜。赛道之中不乏美团、IDG资本、英诺天使基金等的支持。但关于预制菜是否营养健康的讨论,也让消费者如鲠在喉。

作为创业者、资本、乃至消费者极为关注的行业,食品饮料创新营基于各类采访与观察,书写了《2021预制菜行业现状与发展前景研究报告》,在其中梳理了预制菜行业发展历史、现状、竞争格局、发展痛等点,并就消费者对行业的相关疑问做出了回答。

在中国,基于规模化、工业化、标准化的菜肴生产方式对家庭、各类餐馆的全流程烹饪方式正呈现出极大的替代性。这种方式所生产的菜肴即是预制菜。

预制菜并非新事物。

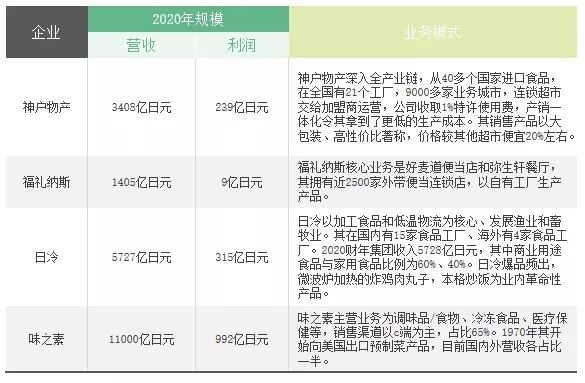

追溯历史,美国预制菜行业起源于1940s,日本则起源于1950s。经过数十年发展美日均成长出在全球极具影响力的大型预制菜企业,诸如Sysco、康尼格拉、泰森、日冷、神户物产等。

它们的发展趋势与成长轨迹,更为我国预制菜行业的发展前景增添了确定性与参考模本。

但在我国多个菜系、菜品种类繁多的情况下,预制菜企业如何突破地域枷锁,走向全国?市场监管不完善,行业内各企业发展水平参差不齐下,食品安全问题是否还会重现?消费者心存排斥下,如何渗透C端市场?这是我国预制菜企业在当前阶段,面对的独特问题,同时又急需回答。

本文试图带你深度进入预制菜行业,一探行业爆发下的企业“众生相”,与在行业痛点下各家的特色发展路径。

一、

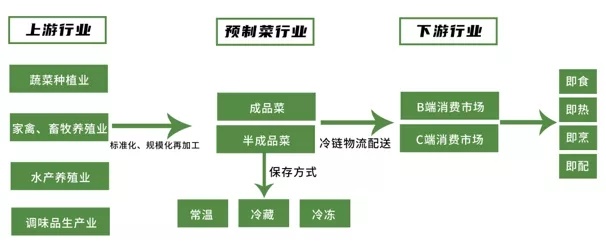

什么是预制菜

1、取代正餐,营养搭配合理

预制菜是指以农、畜、禽、水产品为原料,配以各种辅料,在预加工(如分切、搅拌、腌制、滚揉、成型、调味)过程中,按照《中国居民膳食指南》所指导的营养结构,进行食材搭配、营养管理而成的成品或半成品,经简单烹饪或加热后,可作为日常正餐食用。

预制菜不包括泡椒凤爪等各类休闲食品,以及不必参照《中国居民膳食指南》营养结构的方便面等食品。

2、食品安全风险仍然存在

预制菜需要专业人员通过食品工业手法,对各类菜品原料进行专业分析,针对食材的不同特点运用不同的制作方法有针对性的研发,严格控制油、盐、糖及各类营养成分的含量与配比,通过中央厨房集中生产;科学包装保持菜品的商业无菌环境;部分菜品需采用急速冷冻技术并在零下18度存储与运输,以及时保障菜品的新鲜度和口感。

但在目前的实际操作过程中,部分企业存在使用劣质食材,生产不规范,菜品高盐高脂肪,包装材料不安全、菜品变质的情况。

部分预制菜还存在调味后,产生亚硝酸盐,反复烹调或烹饪时间过长,导致食物中的叶酸和维生素B12被高温破坏的情况,消费者长期食用存在贫血、致癌风险。

2018年央视3·15晚会曾曝光过一家生产料理包的黑作坊,生产环境污浊不堪。后续有记者卧底实拍,陆续揭露了一批违规使用过期食材、鼠虫乱爬、卫生不达标的预制菜企业。

由于部分企业管理体制存在漏洞、社会责任的缺失,监管的不完善,目前市场上流通的预制菜并不能保证每一份都能够新鲜与健康。

3、产业概览

二

海外预制菜市场

f预制菜由净菜发展而来。

净菜是指新鲜蔬菜原料经过分级、清洗、去皮、切分、消毒和包装等处理加工,达到直接烹食或生食的卫生要求。

20世纪60年代,净菜在美国实现商业化经营,通过供应餐饮行业,使餐厅、配餐公司等外食产业,降低人工费、水电费和垃圾处理费,减少厨房面积和设备采购。之后,部分净菜企业也面向家庭、个人零售,方便了居民日常烹饪。

80年代,净菜加工配送在日本、加拿大及部分欧洲国家也开始兴起。

1、美国预制菜行业发展历程

按照行业增长表现划分,美国预制菜行业发展历程可分为三个阶段:

萌芽期(1940s—1950s):工业化程度提升和人口密度增加带来的餐饮业发展,以及速冻技术的提升,刺激速冻食品销量增长,行业销量复合增速达到了35%以上。

成长期(1950s—1970s):战后“婴儿潮一代”走向成年,带来大规模的餐饮增量需求,加之美式快餐巨头纷纷成立,倒逼食材标准化,为预制菜发展带来契机。期间,预制菜销量复合增速在10%以上。

成熟期(1970s—1990s):随着预制菜在餐饮行业、大众消费市场渗透率的提升,行业增速趋缓。预制菜整体销量复合增速稳定在1.5%左右

2、美国预制菜行业市场规模

2020年美国预制菜市场规模为454亿美元。

(2)日本

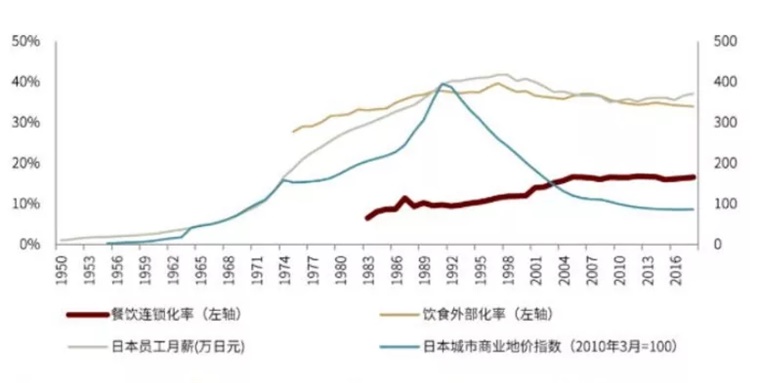

1、按照行业增长表现划分,日本预制菜行业的发展历程可分为四个阶段:

萌芽期(1950s—1970s):日本政府的大力扶持、物流冷链完善,以及现代商业的发展,刺激冷冻食品的需求猛增。期间,速冻食品年收入复合增速在45%以上。

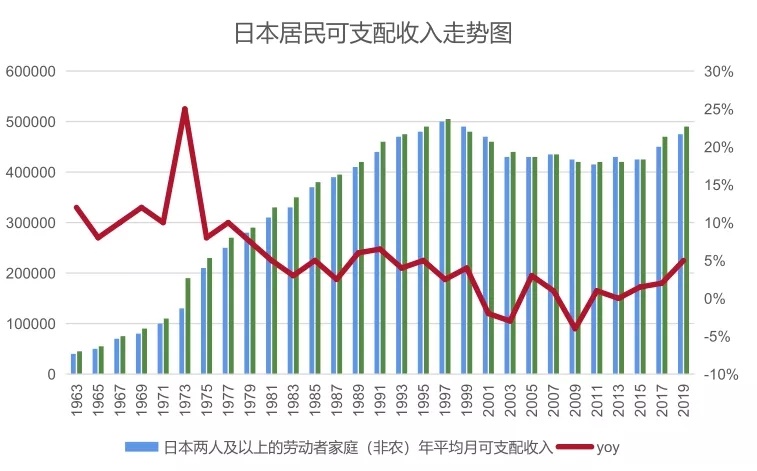

成长期(1970s—1990s):日本经济的腾飞、女性外出工作比例的提高、食品工艺的进步加快了预制菜在BC双端的渗透,行业的复合增速达到9%以上

调整期(1990s—2010s):日本经济泡沫破裂后,居民收入与消费受到影响,外出就餐减少。餐饮行业的不景气,导致速冻食品B端需求增长停滞。2000—2010 年,冷冻预制菜人均消费量由9.73千克下滑到9.23千克。

成熟期(2010s至今):人口老龄化严重,单身人口增加,导致家庭烹饪习惯改变,对降低食物烹饪难度的需求增加,预制菜的消费量恢复增长,2020 年人均消费预制菜11.04 千克。

2、日本预制菜行业市场规模

2020年日本预制菜市场规模为238.5亿美元,行业渗透率60%以上。

市场份额前五的企业分别为日冷、丸羽、味之素、加卜吉和日本水产,其中日冷市场份额常年位列第一,市占率在 20%—24%的区间波动。

3、日本预制菜行业主要参与企业介绍

三

中国预制菜行业发展状况

(一)中国预制菜行业发展历史

90 年代随着麦当劳、肯德基等快餐店进入,国内出现净菜配送加工厂。

2000年后深加工的半成品菜企业开始涌现,但由于条件不成熟,行业整体发展较为缓慢。直到2014 年,预制菜行业在B 端步入放量期。至 2020 年,C 端迎来消费加速期。

(二)中国预制菜行业发展背景

(1)居民收入水平提高,为预制菜的消费奠定经济基础

2013—2019 年,我国居民人均可支配收入从18311元增长至30733元,年均复合增长率达9.01%;城镇居民人均可支配收入从2008年的 15780.76 元增长到2019年的 42359元,复合增长率为9.39%。

在收入水平上升的背景下,我国居民人均食品消费支出整体呈上升趋势,饮食结构升级。

(2)现代社会生活形态变迁,便捷类食品需求上升

越来越多的女性进入职场客观上使得家务烹饪时间缩短。不需花费太多时间与精力的预制菜成为家庭烹饪的一大选择。

此外,快节奏的生活及工作压力,导致职场人员缺乏足够的时间和精力去制作三餐,对预制菜需求上升。2020年疫情的影响与宅家消费的催化,推动预制菜消费习惯普及。

(3)餐饮企业对第三方代工菜品需求增加

用预制菜取代在后厨进行食材加工和菜品烹制的传统出菜模式,优势主要体现在:

1、预制菜企业可提供多元化的产品选择,丰富菜品组合;

2、预制菜企业标准化的生产流程可保证菜品口味稳定;

3、减少后厨所需人员,提高出菜速度。

以连锁餐饮为代表的餐饮企业开始逐步与预制菜企业达成合作,在降低成本的同时,避免了繁琐的食材处理过程,使餐厅集中资源和精力打造独家菜品,凸显餐厅特色。

(4)中国预制菜行业市场规模

自2011年-2020年数据来看,预制菜相关企业注册量呈上升趋势。2015年首次突破4000家,2018年首次突破8000家,尤其在2020年,新注册1.25万家,同比增长9%。

我国预制菜行业正处于市场成长期。根据食品饮料创新营的采访与调研数据,当前国内预制菜行业市场规模在2500—3000亿之间,销售渠道85%以上集中于B端,并在其中的渗透率达到8%左右。

伴随国内外卖市场的火热,冷链物流与连锁餐饮的发展,2025年预制菜B端采购规模有望达到6000亿元以上,整体市场规模合计过万亿。

2021——2025E预制菜收入规模CAGR或达25%—30%,市场前景广阔。

目前,预制菜的消费市场主要集中于一二线城市。其中,一线城市占比45%,二线城市占比20%,三线城市占比16%。

从预制菜行业区域分布来看,2021年华东地区市场占比最大为32%。其次是华南、华北、西南、华中地区,占比均达10%以上。

(5)预制菜行业企业融资情况

2020年至今,预制菜领域备受资本青睐,多家企业获得了融资,入局预制菜行业的投资机构不乏知名 VC 机构。从披露的融资金额上看,这些企业拿到的融资数额都在千万级别以上。

除却初创品牌,也有不少成熟品牌入局预制菜领域。连锁餐饮领域的眉州东坡、杏花楼、新雅粤菜馆、湘鄂情、海底捞等;食品加工制造领域的三全、正大以及安井等品牌;新零售领域的盒马鲜生、叮咚买菜、美团买菜、每日优鲜;还有部分主营业务为预制菜的企业,如味知香、新聪厨、好得睐、惠康食品、佳宴食品等。

(三)行业案例——蜀海

1、公司概况

蜀海供应链成立于 2011 年 6 月,是集销售、研发、采购、生产、品保、仓储、 运输、信息、金融为一体的餐饮供应链服务企业。曾隶属于海底捞集团供应链部门,为海底捞门店服务多年,积累了一定的食材供应链能力后,脱离海底捞,完成独立。

现已为全国1500 余家餐饮连锁品牌及零售客户提供整体食材供应链解决方案服务,合作供应商突破 8000 家。

2、产品

蜀海供应链拥有遍布全国的食品加工中心、底料加工厂、蔬菜种植基地、羊肉加工厂等基地,具有产品研发、采购、生产、品保、仓储、运输能力,可为客户提供定制增值服务。

蜀海目前已在北京、上海、东莞、 武汉投资建设四大创新研发中心,打造了一支近 50 人,由国家特一级厨师、 名厨等行业资深专家组成的研发团队。

目前,蜀海拥有SKU超万个,已研发多款中餐半成品,包括中餐腌制调理品、半成品、中餐酱料酱汁、卤制产品以及冷冻菜肴,具体有鱼香肉丝、酸菜鱼、番茄鱼、麻辣花蛤、香辣虾等多款菜品,可提供丰富的产品组合品类,满足餐饮多样化需求。

目前公司通过自建/OEM 代工形式覆盖半成品,整体代加工环节毛利率15%左右,部分预制菜毛利率接近 30%。

3、销售渠道

蜀海已经服务超过千家连锁餐饮品牌,获得了诸如7-11、九毛九、很久以前、丰茂烤串等优质客户,同时蜀海与步步高签订合作协议,在净菜、预制菜工厂场景优化合作、前置仓物流的合作、商品联合采购,打造联合销售平台等方面进行合作探讨。

为展现餐饮场景和画面,食材烹饪方法、口味、视觉等,蜀海开始在上海、广东等大型城市陆续推广创新体验中心。

体验中心有产品、烹饪地,客户对于餐厅设计的具体想法,还可实现沉浸式体验,促使餐饮企业和供应商尽快达成意向。

除了食材,蜀海还鼓励设备厂商在创新体验中心做周边用品用具的实验、研发。

4、供应链

蜀海拥有分别位于上海、北京、郑州、西安、东莞、成都、武汉的7大物流中心,以及覆盖全国的35个仓配物流中心,并拥有总面积超40万平方米的多温区物流中心和总运力超过 2000 余辆不同车型的冷藏车和常温车,打造了辐射全国的全程冷链物流体系。

目前配送覆盖超百个城市,日吞吐达到约千吨,此外还有食品加工中心、底料加工厂、蔬菜种植基地、羊肉加工厂等基地,全国日配车辆800趟次,其中85%产品采取日配,外协可调配社会车辆2000 以上,公司整体满载率在70%左右。

蜀海对上游供应商进行集中采购,再通过自有的仓储系统和中央厨房系统,对产品进行分拣、加工。下游用户可通过蜀海自有B2B平台下单采购这些商品,再由蜀海通过冷链物流配送交付。

(四)行业现状、趋势及经营建议

(1)当下行业痛点

1、受原材料价格波动影响较大

预制菜成本中直接材料占比较大,主辅料以农林牧渔产品为主,肉禽及水产等通常占产品成本的90%以上。

由于肉禽及水产的产量容易受自然条件等不可抗力的影响而产生波动,且由于预制菜主要流向终端消费者和餐饮企业,产品零售价通常不会频繁变动,短期内原材料成本变动将影响行业利润水平。

2、冷链物流配送能力制约企业发展

由于预制菜使用场景在家庭或餐厅厨房,行业下游客户较为零散且订购产品的数量、品种各异,产品配送具有单个客户规模小、配送频率高、区域内客户分散、时效性要求高等特点。

出于保鲜需要,部分预制菜的运输配送过程需要在低温的环境下进行,需要先进的仓储物流体系及冷链运输技术支撑。

目前,行业内企业多为单一生产基地,仓储物流及冷链运输能力制约了产品销售的区域,直接影响了业务辐射范围。

3、部分菜品口味复原存在难度

中餐烹饪口感与食材新鲜度、烹饪过程密切相关,口味清淡的菜品对食材新鲜度的要求更高。由于运输、储存过程中的损耗,将导致部分口味清淡的菜品无法完美呈现,因而行业当前多以重口味预制菜为主。

此外,部分预制菜菜仍需个人或厨师最后环节的烹饪,不同的厨艺水平也将影响菜品最后的口感。

4、难以跨区域经营

由于我国幅员辽阔、人口众多,地区之间物产种类、丰足程度不一,导致各地居民饮食习惯及口味不一致。起源于某一地区的预制菜企业往往带有明显的地域性标签,跨区域经营市场难度大。

预制菜产品依赖冷链运输,物流成本及产品新鲜度要求,限制了单个企业产品配送半径。

预制菜企业进入新区域的初始阶段难以形成物流配送、规模效应等竞争优势,新区域的消费者也需要花费时间尝试并接受新产品,而企业的畅销产品在一些特定区域未必能带来相同的收益。企业跨区域经营难度极高。

预制菜企业通常只能覆盖一定地区,目前尚未出现全国性的龙头企业。

(2)行业竞争格局

1、市场化程度相对较高

由于预制菜行业进入门槛相对较低,行业内企业众多,行业的市场化程度高,竞争充分。

预制菜行业存在众多同类型中小企业及个体工商户,其中多数采用作坊式生产,竞争较为激烈,从而导致行业整体毛利率较低。

目前,行业内部分企业已经实现规模化生产,产品质量管理体系较为完善,在原材料采购、规范食品安全等方面的成本要低于其它体量较小的同行业企业,利润水平相对较高。

2、规模化企业较少

目前多数企业为作坊式生产加工模式,达到规模以上生产水平的企业较少。作坊式加工商只供应少量客户,产品单一、标准化程度较低,食品安全及品质难以保证。部分企业已开始采购自动化设备实现规模化生产,具备一定区域知名度。

(3)趋势展望

1、产品形态日益多样化

预制菜产品定位于便捷且健康的菜品,这决定了其目标消费人群整体较为年轻。

现代餐饮形态多样,而青年人群热衷于新兴热门菜品,这促使半成品菜企业密切跟踪市场动态,以把握消费者的口味和偏好,及时研发并推出迎合年轻人的产品。

行业长期以来以中国传统菜系菜品为主,近年来部分企业跟随消费群体偏好的改变逐步推出西餐类、油炸类、火锅类等热门形态的餐食产品。

2、从注重渠道逐步转化为注重品牌建设

预制菜企业主要客户是区域内各加盟商,包括生鲜食品店、农贸市场摊贩、超市等,少部分产品直接销售给餐厅、终端消费者。由于加盟商的线下零售形式,对消费者的覆盖范围较小,对产品的推广力度有限。

随着居民收入不断提高,生活水平大幅提升,居民消费升级的趋势明显,消费者对预制菜需求迎来提升,对预制菜的质量、口味、营养等方面也在提出更高的要求。

品牌知名度更高、口碑更好,容易得到消费者的信任,成为企业打开市场的重要手段,同时也是获取产品溢价的有效方式。

目前,行业内企业开始重视品牌建设,通过投放广告、举办推广活动、聘请代言人等方式提升品牌知名度。

(4)经营风险

1、存在资金链断裂风险

预制菜企业通常拥有多条产品线,要同时保证每条产品线上产品开发、生产、运输、销售的正常运行,经营成本高。资金链一旦断裂,将对企业经营产生重大不利影响。

早期入局企业如青年菜君、我厨等,均因资金链断裂而结束经营。

2、存在食品安全风险

近年来,我国接连发生了地沟油、瘦肉精、大米镉超标等一系列食品安全问题, 引起了消费者对食品安全和权益保护意识的增强,以及政府部门对食品安全日益严格的监管。

目前国内预制菜企业生产规模和发展水平参差不齐,许多企业仍然停留在初级加工阶段,技术较为落后、生产环境较差、产品质量较低,无法有效地对生产环节中的各个过程进行食品安全控制。

此外,采购、生产、运输、销售等任何一个环节出现疏忽或者发生偶然性事件,比如冷库温度控制不当、运输车辆故障、交通事故等,也存在出现食品安全问题的可能性。

如果企业发生食品安全事故,所产生的负面影响将会波及整个行业,对行业形象、产品销售和消费者的信心造成严重损害。

结尾

目前,国内预制菜的市场渗透率仍然偏低,大部分餐饮企业、消费者对预制菜并不了解,尚未培育起一定频次的消费习惯。

参与者需要开发适合不同场景的产品强化消费者认知,有针对性投放产品广告以塑造品牌知名度,通过加强对经销商客户销售技巧培训等手段完成市场教育、发掘消费者潜力。

市场消费习惯的养成不仅依靠优秀的产品,还要依靠良好的社会形象。

参与者要构建更为可靠的食品安全保障体系在原材料采购入库、产品生产加工、仓储物流等各个环节,加强品控,确保产品质量符合标准,杜绝食品安全事故的发生。

未来市场对于预制菜的需求必将持续上升,提升企业的产能、产量、经营规模、物流配送能力将成为参与者的重要发展方向。

编者按:本文转载自微信公众号:食品饮料创新营(ID:SPYL316),作者:消费界&柠檬品牌社

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。