二季报净亏25亿,彭永东难助贝壳过冬?

图 / 摄图网,基于VRF协议

作者|行者 来源|子弹财观(ID:zidancaiguan)

在经历了房地产市场大变、国家对平台型企业监管加强、在港股双重上市等事件之后,8月23日,贝壳找房(以下简称“贝壳”)发布了2022年第二季度财报。

财报显示,截止2022年6月30日贝壳净收入同比下降41.3%至263亿元;净亏损约24.85亿元,而2021年同期净利润21.74亿元。经调整净亏损约5.92亿元,而2021年同期经调整净利润为31.4亿元。

从上述数据来看,确实有点“惨不忍睹”,虽然贝壳对相应数据的解读让资本市场感受到新业务发展的速度在加快,也引发了一些机构的关注和支持,但更多的投资人却对贝壳的发展前景颇为担忧。

在财报发布后的分析师电话会上,如今贝壳的当家人彭永东也试图为颠簸一年多的贝壳找到一些确定性,“我们会持续专注于加强独特的产品及服务,赋能我们的服务者,以更广泛及更深入的方式为客户服务,从而支持我们的长期增长。”

但问题是,机构投资者对贝壳的看法已出现分裂。

一方面,在大半年前,曾陪伴贝壳成长多年的资本已接连撤出。软银近期披露的文件显示,孙正义已清仓了价值25亿美元的贝壳股票。今年2月,高瓴资本持有的贝壳股份也从5%降至3.3%。

另一方面,汇丰则出人意料发了份研报,给予贝壳“买入”评级,目标价由20.8美元/股上调至21.2美元/股,较前一交易日收盘价仍有35.3%的上涨空间。

这让不少投资人感到疑惑,不知道如何选择投资战略。毕竟,现在最核心的问题是,大家都看到了贝壳正在进行的业务转型,但市场究竟会不会给彭永东足够多的时间?贝壳最终能否顺利完成转型?这一切都是未知数。

1

主营业务基本面存疑

这份财报中贝壳主营业务也就是房地产交易业务,其实交出了一份不太理想的答卷。

2022年二季报显示,截止2022年6月30日,贝壳找房地产交易业务实现总交易额12255亿元,同比下降46.5%。其中,存量房交易的总交易额7676亿元;新房交易的总交易额4154亿元。

业务规模的收缩迫使贝壳开始收缩团队、消减开支。贝壳结合链家引以为傲的线上线下结合的商业模式,在这半年也经受了撤店、关店和经纪人流失等突发事件。

2021年年报显示,截止2021年12月31日,贝壳找房结合链家的门店数约为5.1万家,活跃门店数4.5万家。

这个数字在刚刚发布的二季报有了大幅变动。数据显示,截至2022年6月30日,贝壳结合链家的门店数量为4.28万家,活跃门店数量4.11万家。这意味着半年来贝壳找房已经关闭了超过8000家门店,活跃门店数量也少了将近4000家。

经纪人方面也是如此,人员流失和裁员是贝壳这半年来在经纪人方面的“主旋律”。

2021年第二季度,贝壳找房的经纪人总数还有54.86万人,活跃经纪人还有49.93万人,到2021年末,总数已经下滑至45.45万人,活跃经纪人为40.67万人。而最新财报数据显示,截止2022年6月30日,贝壳找房仅有活跃房产经纪人38万人,较上年减少23.9%。

实际上,贝壳的门店数字已经回到了2020年6月份贝壳上市前的规模,但房地产经纪人数据甚至还不如上市之前。而从2021年10月到现在,有多家新闻报道,贝壳内部经历了多轮裁员。

通过人员优化的方式去控制成本,贝壳的经营成本确实有所下降。2022年二季报显示,今年上半年,贝壳的营业成本总额为214亿元,与去年同期的347亿元相比下降了38.4%。其中,公司内部佣金及薪酬的营业成本为人民币90亿元,去年同期为150亿元。

然而,光控制成本而不增收,贝壳主营业务的发展潜力也依然不明,尤其是曾被寄以厚望的新房业务。

2020年以来,贝壳的新房业务不断增长,营收赶超存量房业务,被业内戏称为“开发商代理”。甚至在很长一段时间里,贝壳财报的亮点都是在新房业务的增长上,创始人左晖还在的时候也曾想把新房业务作为自己主营业务的第二条曲线。

但2022年二季报显示,尽管今年上半年新房业务的营收仍旧超过存量房,但随着房地产市场的低迷,贝壳新房业务下滑的速度也超过了存量房业务——存量房业务同比下降42.1%;新房业务同比下降50.6%。

出现这种现象的原因很简单:由于开发商部分项目无法按时交房甚至烂尾,导致近期各地出现“断供”现象,而作为房地产销售代理的贝壳,在中间也遭受到了巨额的损失。

2022年二季报中,贝壳已经对“断供”项目所涉及的开发商进行了坏账计提,数据显示,截至6月30日累计坏账准备余额22.1亿元。

这样的不利表现,也让贝壳的毛利率大幅下滑,由去年同期的22.6%跌至18.7%。

所以,贝壳的主营业务发展依然被外界质疑,这也成为机构投资人对贝壳诟病最多的地方。

2

押注家装业务

为了应对新形势下贝壳主营业务被迫收缩的现实,2021年年底,贝壳推出“一体两翼”战略,宣布成立整装大家居事业群与惠居事业群。

对此,彭永东在财报发布后的分析师会议上曾这样表示:“我们比以往更坚定地认为存量房业务是未来的核心,在战略上也会重点关注和聚焦存量房业务。”

在2021年上半年,彭永东曾在出席会议时,数次对这样的战略作出解释。如他曾在出席中国家居产业数字化峰会时在演讲中透露,贝壳有意在家装领域进行一些先行的探索和尝试。

真正确认“一体两翼”战略落地的信号,是2022年4月20日贝壳宣布与圣都家装达成全资收购协议,对价约80亿元。

在某种程度上看,贝壳当下对于家居业务尤其是家装业务的重视超出以往。

据悉,针对家装家居业务,贝壳内部提出三点可量化目标,包括“家装业务规模过百亿、第一赛道导流占比超40%、硬装业务对新零售业务的放大系数达1.5”。

支撑彭永东作出这样的决策、不惜花出80亿元收购圣都的背后,其实来源于一组数据。

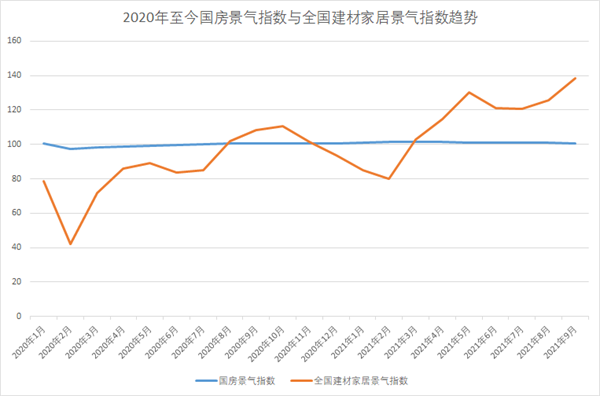

国家统计局、商务部流通业发展司等公布的数据显示,2021年9月,国房景气指数为100.74,自2月开始连续下滑;但全国建材家居景气指数(BHI)却逐渐攀升,在这个月高达138.63,持续保持上升势头,原本同步的两个指数之间的差距在逐渐加大。(编者注:“国房景气指数”指全国房地产开发景气指数。)

这也是彭永东下决心投入这个赛道的底气。

当下,在贝壳找房APP上,随手打开一套二手房,除了VR看房之外,后面都会有一个由圣都家装提供的装修方案,价格在十几万到几十万不等,会对业主的诉求、设计思路和空间效果进行详细展示。

2022年二季报显示,今年上半年家装家居的总交易额为人民币15亿元,而2021年同期为人民币1亿元。同时,贝壳在24个城市开设了136家家装家居门店。这已经可以看到彭永东的决心。

但问题是,贝壳的家居家装和装修服务,加上新兴服务和其他服务的总净收入为15.76亿元,对比第二季度138亿元的总体净收入,占比仅为十分之一。

这也说明彭永东下大力气押注的这个赛道,距离成熟期并能撑起贝壳的“一片天”还有很长的一段路要走。

3

转型有没有时间?

从目前贝壳的发展情况来看,彭永东的思路很清晰:一方面压缩成本在主营业务上精打细算,极力降低主营业务营收下降的幅度和增加回款的速度;另一方面就利用主营业务撑住的时间促进第二曲线的快速增长。

这里有个关键词,就是“时间”。

“彭永东看中的家装业务核心,依然没有离开二手房交易或者新房交易。只能看作是这两种交易的外部延伸。贝壳新房和二手房业务纷纷下滑,超过4成甚至超过5成的表现,其实意味着跟随新房或二手房的家装业务,市场容量也在快速下滑。”香港知名分析师林曦对「子弹财观」表示。

他认为,彭永东当前选择的这个切口,思维还是有些局限,“单子还是不够大,结果选了一个跟主营业务长期趋势相吻合的市场,并起不到从另一个方面对冲主营业务风险的作用。”

在他看来,贝壳家装业务如果取得超乎预想的成长,那是跟圣都家装融合之后业务促进的必然结果,同时也是与其他同行“比烂”后选择的结果,毕竟现在行业的士气不太高。

“彭永东这套思路的核心可能是如果贝壳做得比别家好一点,就可以抢走行业内已有的客户需求。”林曦表示,这种决策是在一个不断萎缩的市场背景下做出,恐怕对于市场发展的预期还是有不太合理的地方。

他认为,全国建材家居景气指数跟房地产指数相背离,背后意味着情况并不是彭永东认为的那样——所谓“二手房交易将活跃,而且家装市场会被释放”,反而应该是对家居改善型需求有很大促进。

在他看来,各个机构研报虽然对家装行业都有所看好,但家装行业的景气数值,也就是消费者实际消费金额与意向消费金额比例在0.6左右,远低于家具行业的0.85和厨卫电器的1.03。

林曦进一步指出:“根据我对喜临门、老板电器、苏泊尔等上市企业数据的追踪发现,消费者建材家居指数改善的需求,其实体现在软装、家具以及厨卫电器的选择上。”

而正因为看清了这一点,软银、高瓴等机构纷纷作出抛售贝壳股票的决策。

当然,这并不意味着贝壳的转型彻底失败,没有了想象空间。

汇丰就认为,此次财报中贝壳的利润率颇为亮眼,相较于当前对市场的较低预期,贝壳的整体运营已经开始改善,新房交易的利润率超过了去年。与此同时,管理层对存量房市场的前景持积极态度,汇丰认为当下市场趋势尽管依旧具有挑战性,但预期向好。

而随着政府实施更多楼市放松政策,汇丰认为贝壳将从下半年的宽松政策中受益,所以给贝壳“买入”的评级。

林曦认为,这其实说明主流机构对贝壳的认知依然还在主营业务身上,而第二曲线只是主营业务附加的部分,距离成熟期还差得很远。“汇丰研报虽然给了买入评级,但背后还是对中国房地产市场复苏的看好,并不是觉得贝壳第二曲线能快速取代主营业务。”林曦说。

在他看来,市场还可能留给贝壳转型的时间。

毕竟,随着底层金融调控的加剧,房地产市场资本链的支持会不断增加,贝壳在一定时间内获得市场趋势影响主营业务有延续的可能,而主营业务延续,必然会给“第二增长曲线”的发展带来亟需的时间。

然而,问题是这些时间够不够贝壳的“第二增长曲线”快速成长并实现逆袭,最终成为支撑贝壳业务发展的“顶梁柱”,谁也都说不清楚。但唯一能确定的是,现在对贝壳和彭永东来说,最值钱的就是时间。

编者按:本文转载自微信公众号:子弹财观(ID:zidancaiguan),作者:行者

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。