从卖假货到做自营,医美机构的第二曲线在哪儿?

图源:摄图网

作者|胡芳洁 来源|子弹财观(ID:zidancaiguan)

医美圈已经变得草木皆兵。

9月下旬,市场流传消息称,相关部门将对医美行业进行清查。消息尚未落地,股价已先行,9月19日医美板块全线杀跌,爱美客盘中一度下跌超过10%。

自2021年一系列医美强监管政策颁布之后,医美行业接下来是否会面临进一步管控,一直尘埃未定。一旦有政策动向,市场反应往往分外激烈。

无论新政策何时落地,“合规发展”已成为悬在医美行业头顶的利剑。这一背景下,大型医美机构集团,如朗姿股份、华韩股份、联合丽格等,开始纷纷将触角伸向上游,开始做自营产品,包括玻尿酸、胶原蛋白等。

依托上游厂商,医美机构做自己的产品,在降成本的同时,还能把控产品合规问题。

不过,下游医美服务与上游产品运营逻辑完全不同,疫情之下普遍虚弱的医美机构,真的能扛起自营供应链的大旗吗?机构自己做产品,是长久之计,还是昙花一现?

1

下场玩“自营”

“ARSMO玻尿酸是华韩生命科技重磅推出的新品玻尿酸,采用国际玻尿酸舒缓减痛配方……只有我们集团机构才有哦。”「子弹财观」咨询医美项目时,四川悦好医学美容医院客服人员这样介绍到。

四川悦好医学美容医院是华韩股份旗下医美机构,今年以来,该机构上线了一款名为“ARSMO”的单相交联玻尿酸。目前该产品仅在华韩股份旗下机构使用。

无独有偶,朗姿股份旗下米兰柏羽、长沙雅美等医美机构,也在今年开始对消费者推荐一款名为“芙妮薇”的玻尿酸。朗姿股份在投资者互动平台表示,公司参与了该款玻尿酸的开发。

9月初,联合丽格集团与锦波生物达成战略合作,推出“新肤源胶原水光”新品。目前该产品仅在联合丽格集团旗下机构上线。联合丽格医疗美容集团董事长李滨对「子弹财观」透露,双方签订战略合作,联合丽格获得“新肤源胶原水光”产品的总代理权。只是目前该产品全部由联合丽格旗下机构内部消化。

据「子弹财观」了解,上述三款产品都由医美机构与上游厂商合作推出,合作厂商负责生产,专供合作医美机构,类似于医美机构推出的自营产品。其中,朗姿股份的合作厂商为瑞莱思(北京)医疗器械有限公司,华韩股份、联合丽格的合作厂商为爱美客、锦波生物。

“医美行业最有趣的一个现象是什么?上游赚钱。看看上市公司披露的数据,上游都是90%多的毛利,而医美机构是反过来的,可能90%的成本。”李滨说,“整个医美行业的利益结构是不合理的、不均衡的。医美机构已经意识到这个产业结构不合理带来的困扰,需要有些动作去倒逼上游,让价格变得合理一些,利益分配公平一些。我定制这款产品,能够把我的成本相对压低一些。这是医美机构的一种应激反应。”

图 / 摄图网,基于VRF协议

处在动荡之中的医美机构们纷纷尝试自营产品,开始向利润更高的上游延伸,以寻找新的业绩增长点。

2

医美机构的现实主义

医美机构的未雨绸缪不无道理——上游吃肉,下游有时连汤都喝不到,是医美行业的现状。

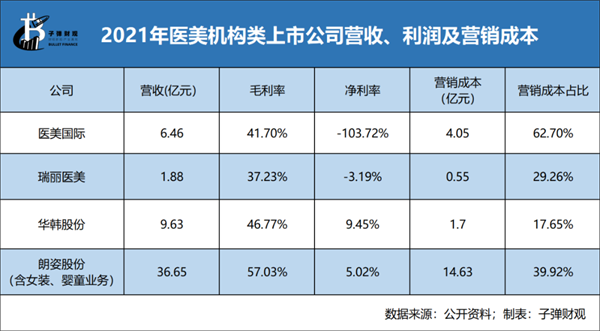

「子弹财观」整理了医美机构类上市公司的成本利润结构,可以看到,医美机构的营业成本基本在营收的50%-60%,毛利率维持到40%-50%左右。加上营销获客成本等重量级支出,整体而言,医美机构运营亏损或是维持个位数的净利率,是行业常态。

“疫情第三年,给医美机构提出了一个必须去实现的目标,叫‘降本增效’——降低成本,增加效益。说得更直白点:事情都要做好,但就是要少花钱。注射针剂,目前是所有医美机构耗材成本里的最大头,医美连锁机构可以通过代工或代理的形式,来降低耗材成本。”成都医疗美容产业协会常务理事龚伟在社交平台上分享了他对医美机构自己做产品的看法。

以朗姿股份为例,其财报数据显示,2021年公司医美业务营收11.20亿元,营业成本5.39亿元,占比48%。其中营收同比增幅37.84%,营业成本同比增速45.50%,收入增长赶不上成本增长,且当年医美板块毛利率同比减少了2.5%。

实际上,朗姿股份医美板块毛利率一直处于逐年下滑状态,据东方财富Choice数据,2018-2021年,这一数据分别为59.9%、57.74%、54.34%、51.83%。到了2022年上半年,进一步下降至48.76%。最近5年,毛利率下降超过10个百分点。

在成本不断上升、收入增速有限的情况下,2022年上半年,朗姿股份医美板块由盈利转为亏损。

朗姿医美不断上升的营业成本,只是医美机构成本上升的一个缩影。

据国元证券数据,传统医美机构总成本占比一般为获客营销成本30%-50%,药品器械成本20%-30%,人力成本(主要为医生成本)15%-25%,咨询服务成本3%-7%。

排除营销、管理、财务、研发等后期费用,药品器械成本占据医美机构营业成本的最大比例。

“医美机构的材料器械成本一般不要超过20%,超过20%那就太高了。我们要求的是材料成本低最好控制在15%以下,这个时候医美机构才可能有一些利润。”李滨表示。

根据沙利文数据,2021年国产玻尿酸填充剂平均出厂价约为每瓶270元。医美机构与上游厂商通过代工、代理等方式做玻尿酸,成本按平均出厂价计算,毛利润空间也是足够的。

上述朗姿股份推出的自营玻尿酸芙妮薇,线上平台平均报价为8800元/支,华韩股份推出的ARSMO玻尿酸和水光针,平均报价为5980元/支、3980元/支。而联合丽格推出的新肤源胶原水光,平均报价则为2600元/支。

出厂价200多元的玻尿酸,到消费端转眼就能卖出大几千、上万元的价格。在亏损和个位数净利率之间苦苦挣扎的医美机构,在材料成本上打主意就不难理解了。

如果说提升盈利能力,是医美机构做自营产品的内驱力,那么,合规运营,就是他们不得不应对的监管压力。

此前,医美行业假货、水货泛滥已不是新闻。通过廉价的假货、水货产品替代正品针剂,成为医美机构非法提升利润的一种方式。根据艾瑞咨询发布的《2020年中国医疗美容行业洞察白皮书》,市场上流通的针剂正品率仅为33.3%,即每3支针剂当中,就有2支是水货、假货等非法针剂。

随着监管趋严以及惩罚力度的加大,使用非法针剂面临的政策风险也不断加大。

疫情和监管的双重压力,倒逼医美机构寻找合规的方式向上游要利润,通过代工、代理等方式与上游合作,运营自营产品,成为一个现实的选择。

3

上游窗口打开

医美机构打算闯一条新路,正好此时,国内厂商也在寻找销量的新出路。

“国外厂商品牌强大,销量大,他们不愿意跟我们玩。可以看到,现在和医美机构合作做产品的,都是国内厂商。”李滨说。

虽然相比下游医美机构而言,上游利润丰厚,但并不表示医美厂商就可以稳坐钓鱼台。以玻尿酸为例,这个赛道已经变得越来越拥挤(详见微信公众号「子弹财观」9月6日报道),截至2022年上半年,国内市场上已有超过60个玻尿酸皮肤填充剂产品,而2020年只有40个左右。

图 / 摄图网,基于VRF协议

以朗姿股份推出的芙妮薇玻尿酸为例,其合作厂商瑞莱思(北京)医疗器械有限公司早在2020年就已经拿到了批文,但两年来,该产品并没有推向市场。

随着上游产品逐渐丰富和多样,市场竞争加剧,后来者要在竞争中脱颖而出的可能性越来越小,尤其是玻尿酸赛道更为明显。通过与大型医美机构集团合作,进行合作产品定制,可以帮厂商免去营销、销售推广的环节而实现大额销量。这对于众多默默无闻的玻尿酸产品来说,显然不失为一个好办法。

李滨还认为,随着Z世代崛起成为医美消费的主力力量,他们不再迷信进口品牌,对国产品牌接受度更强,这也给了“国潮”医美产品崛起的机会。

不过,推出产品容易,要做好却很难。医美机构们真的准备好了吗?

4

自营产品难寻差异化

“医美机构不可能真正去做上游、做产品,这是不可能成功的。第一,产品卖给谁?竞争对手不会买你的产品,就好比一家餐馆,不可能去找其他餐馆进货。第二,要做成一款好的产品,还需要长期投入做品牌、做营销。”李滨表示。

他进一步表示,医美机构要做好一款产品,首先一定是直接面对C端消费者,而不是对外销售。目前看只有大型机构才具备定制产品的条件。只有达到一定的量,才有条件去和厂商谈合作。大型机构既能达到一定的量,又能自己把这个产品消化掉。以联合丽格和锦波生物合作的“新肤源胶原水光”产品为例,其约定的年产量为20万只,这些产品将全部由丽格旗下机构消化。

在李滨看来,无论是OEM(代工)也好、代理也好,大的连锁医美机构都有自己的产品,这将是未来的一个趋势。随着产品的选择越来越多,能够倒逼上游调整和改善自己的利润结构、运营策略,同时也给了医生更多的选择空间,不用完全被产品牵着鼻子走。

对于机构而言,自营产品如何定价、运营,将是接下来的关键所在。

以联合丽格“新肤源胶原水光”为例,该产品的核心成分是锦波生物获批的国内唯一一款重组Ⅲ型人源化胶原蛋白。目前市场上依托该核心成分的医美产品,包括锦波生物自己的产品薇旖美,以及与联合丽格合作推出的新肤源胶原水光。

而玻尿酸市场竞争更为激烈,医美机构推出玻尿酸产品,定价和运营难度则更大。

图 / 摄图网,基于VRF协议

以朗姿股份芙妮薇玻尿酸为例,该产品为交联玻尿酸,主要功能是填充,包括鼻基底、下巴等部位,线上平台均价8800元。从功能、价格等方面来看,其直接对标的产品包括乔雅登雅致、瑞蓝等产品。这些产品都是老牌的玻尿酸填充剂,品牌影响力和功效经过长期的市场检验。

而朗姿以自营的国产玻尿酸,意图替代几个市场接受度最高的玻尿酸,显然并不是明智之举。

据「子弹财观」了解,近日有朗姿旗下机构的消费者就被咨询师推荐芙妮薇玻尿酸,来替换其之前常用的乔雅登,但消费者认为乔雅登毕竟是大品牌,而且芙妮薇在价格上也并没有优势,不仅拒绝了这个推荐,还打算换一家机构打乔雅登。

如果机构自营产品定价、运营出现问题,还强行推荐,不仅产品卖不出去,还有可能流失老顾客。

有业内人士认为,医美机构的自营玻尿酸,如果不想走低端定位,则应该找准差异化定位,针对目前市场已有产品无法满足的部分需求去运营,例如针对那些不愿意打国产玻尿酸,又打不起进口欧美玻尿酸的客户,那么定价在3000-4000元/支是比较合理的。

医美机构推出自营产品,作为后来者,既没有品牌影响力,又没有已实证的功效和口碑,最核心的优势是他们离消费者最近,最能洞察和满足消费需求,有累积的用户可以做精细化运营。如果不把这点发挥到极致,而是贸然标高价,做一锤子买卖,只会赔了夫人又折兵。

自营产品只是一个开始,要通过自营产品降本增效,对于医美机构来说,显然还有很长的路要走。

*文中题图来自:摄图网,基于VRF协议。

#你认为医美机构的第二曲线在哪儿?#

欢迎大家在评论区多多留言讨论!

编者按:本文转载自微信公众号:子弹财观(ID:zidancaiguan),作者:胡芳洁

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。