A股估值榜

图源:摄图网

作者|耀华 来源|锦缎(ID:jinduan006)

牛顿曾经说过,上帝踢了地球一脚,地球才开始旋转。爱因斯坦曾经也说过,当科学家登上一座高山之后,发现神学家早都坐在那里,似乎科学的尽头就是神学。

投资界中也有两种主流逻辑:搞技术和搞基本面。所谓技术,就是借用市场的博弈关系,在无数种技术图形中映射出价值的规律。所谓基本面,就是投资者渴望理解企业本身的运作逻辑,认为价值不是击鼓传花的游戏,而是市场运行产生的真实价值,这种才具备投资性。

正如冯柳认为的那样,投资世界中两种逻辑都是合理的,企业价值研究的人也不应该鄙夷搞技术研究的人,毕竟大家信息不对等,对于中小散户而言,搞技术就是借助市场的力量来协助投资,无可厚非。

当然我们今天也没法证明谁对谁错,就像谁也无法说清科学和神学谁对谁错一样。但是大多数投资者和市场,还是更为依赖基本面进行操作,而估值就是基本面操作的核心。

又一轮岁末年初之际,A股的整体与分部估值水平如何?探析这个问题,很大程度上就是在探析2023年的市场风格。

01

何为估值

某种意义上,炒股票就是炒估值。

自上世纪资本市场在大洋彼岸如火如荼发展起来,各类对股票资产未来预测的方法也层出不穷,奉行技术派的投资者,先后依据道氏学说、美国线、蜡烛图及衍生指标,意图在资本市场与他人形成心里博弈。

无论是美国线,蜡烛图还是衍生指标,本质上是寻求股票涨跌的规律,均线的逻辑就是估值的逻辑,技术派认为股价会围绕着均线运行,均线本质上就是技术派对股票合理估值的认知。

但是我们今天探讨的,还是基本面普适的估值逻辑。

善于数学计算的本杰明格雷厄姆,在1934年出版了著作《有价证券分析》,在这本被价值投资者奉为圣经的一书中,格雷厄姆旨在阐明企业的内核价值,从而赚取认知差。

对股票的价值认知是做交易的基础。在投资之父本杰明·格雷厄姆《聪明的投资者》一书问世后,经历了美国经济的大萧条期,价值投资的观念逐渐深入人心,对企业的估值方法也更深更细。

最早的估值方法可以追述到20世纪初期,艾尔文·费雪在其著作《资本与收入的性质》一书中,阐述了利用企业未来现金流法折现的估值办法,这种逻辑简单,操作预估困难的估值雏形,从基础层面奠定了估值的基本逻辑:未来现金流的折现率(DCF)。

基于DCF,衍生出了以股利模型为基础的约翰威廉斯模型、剩余收益估价模型(RIV)等一系列估值模型,但是未来现金流折现存在着一个非常明显的缺陷,那就是对未来现金流存在主观的人为判断,主观成分高,无法形成统一的价值评估。

因此,市场中出现了相对估值的方法,就是利用企业目前的市值,与企业某项指标(每股收益、每股净资产等)比值,测算企业的价值,其中比较有代表性的就是格雷厄姆推崇的P/B(市净率)、投资大师彼得林奇推崇的PE(市盈率)、PEG(市盈率比增长率)等等。相对估值法操作简单,应用性和普适性强。

虽然绝对估值的合理性更高,但是面对目前市场中动辄上千只股票横向比较,相对估值就体现了其便捷性。我们今天依据相对估值的各项算法,来看一下今年以来,A股市场的整体、行业、个股的具体表现。

02

2022年A股估值水平

(1)整体估值

以PE角度来看,A股目前整体的滚动市盈率(PETTM)为16.57倍,低于近五年平均18.33倍。近五年来看,2018年12月为价值洼地,滚动市盈率倍数为13.27倍;2020年8月为价值巅峰,滚动市盈率达到了24.36倍。今年以来A股整体估值均没有超过平均估值倍数,看似整体估值偏低。

但是市盈率没有考虑到净利润增速的水平,如果整体增速快,虽然PE估值高但是资产还是处于相对便宜的区间,如果整体增速低,即便估值偏低,资产也显得没有那么便宜。

所以,如果考虑到增长率,2017-2021年间净利润复合增长率达到了8.73%,今年以来滚动净利润增长率仅为2.01%,如果用PEG指标计算,今年以来整体数值为7.76倍,而过去五年的中位数1.82倍,平均数为4.17倍,市场并不处于低位,如果增速不能够明显上升,反而处于相对高点。

图:A股整体滚动市盈率走势图,来源:Choice金融客户端

单看沪深300成分股的估值表现,可以看出今年以来市场对长线价值股的认同也不强,沪深300在今年10月份的估值倍数仅为10.31倍,接近了5年的最低点10.25倍。目前沪深300最新的估值倍数也不过11.23倍,低于平均值12.87倍。

同样的,考虑到沪深300的增长率,过去五年沪深300的PEG均值为1.05倍,而今年则是达到了2.43倍,实际估值并不低。

图:沪深300滚动市盈率走势图,来源:Choice金融客户端

主要指数方面,目前A股的主要指数估值百分位均不超过50%。

图:主要指数五年估值百分位,来源:东兴证券研究所

(2)行业估值水平

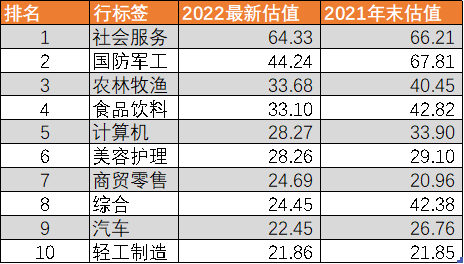

我们选取了除创业板及科创板外,其余A股所有净利润大于1亿的股票为样本(有效样本比55.12%),统计了申万一、二级各行业,今年最新估值与去年同期估值。申万一级行业中,就绝对值而言,社会服务、国防军工、农林牧渔排在前三位。

图:申万一级行业最新估值对比,来源:Choice金融客户端

就历史估值水平来看,除了食品饮料、综合、汽车、农林牧渔和消费者服务外,其余行业目前的滚动市盈率均处于历史中位数以下,其中煤炭、交通运输、有色金属和银行等重资产行业,滚动市盈率已经处于历史新低。

图:中信一级行业2010-2022估值区间图,来源:东兴证券研究所

细分到二级行业,酒店餐饮、养殖业、航海装备是滚动市盈率最高的行业,酒店餐饮中,锦江酒店是估值最高的企业,以三季度为基准的利润水平,动态估值达到327倍。

涨跌幅榜排名中,受益于近一季度疫情恢复的概念,年初跌幅较大的餐饮旅游、光电、养殖等行业估值增幅较大,而年初估值较高的军工相关股航海航空、能源半导体以及医疗服务、光伏跌幅较大,整体估值跌幅明显高于涨幅,亏钱可能不仅仅是你的问题。

图:申万二级行业最新估值,来源:Choice金融客户端

图:申万二级行业2021-2022估值对比,来源:Choice金融客户端

我们再来以5年的长时间维度,看看重点行业和偏差值较大的行业,目前的估值百分位情况,其中煤炭和有色金属,都处在创历史估值新低的区间,石油化工、交运、计算机的估值分位也在5%以下,农林牧渔、房地产、钢铁处于估值较高的水平。

图:中信一级行业估值五年百分位,来源:东兴证券研究所

那么重点行业的个股,表现如何?

03

重点行业A股估值榜

(1)以市盈率角度看全体个股

我们在剔除金融股和净利润为负的个股后,样本容量依旧能达到74%,在此为前提下,A股中估值较低的股票排名前列,多数为体外诊疗公司,说明市场对疫情期发家的个股处于极其理性的认知区间,剔除科创板后,煤炭等传统重资产行业估值偏低。

图:A股滚动估值剔除科创板估值排名,来源:Choice金融客户端

如果将申万一级各行业估值最低的个股单列,可以看出行业中估值低的个股排序基本与行业整体估值排序差异不大,估值最低的是交运大基建的中远海控,最高的是餐饮行业的华天酒店。

图:申万一级各行业估值最低个股,来源:Choice金融客户端

除此之外,我们可以利用不同的估值手段来看看重点行业估值排行榜。

(2)金融行业

面对金融银行等盈利变动幅度大,负债资产多由货币等可变现资产组成的企业,PE估值时会出现同业对比失真的情况,因此我们用每股股价与每股净资产的比率(市净率PB)来计算,适用于低增速高分红的企业。

就当期绝对值而言,低估值排名前20中,19个为银行股,其中民生银行PB仅为0.3倍.横向来看整个金融行业个股的估值百分位,国盛金控、东北证券和中泰证券均处于创历史估值新低的区间,PB估值百分位低于1%,银行业中民生银行、工商银行及平安银行估值百分位最低。

图:金融行业PB估值排名,来源:Choice金融客户端

图:金融行业PB估值百分位,来源:Choice金融客户端

(3)煤炭、有色金属及石油石化

从行业层面看,煤炭、有色及石油等能源股的估值百分位最低,这类行业有两个显著的估值特征,一个是周期性较强,另一个是估值与储量相关,鉴于储量指标不好统计,煤炭等个股报告中没有专用的科目,我们用席勒市盈率来横向比较,看看分母替换为10年期平均净利润,剔除周期性影响后,个股估值的排名。

煤炭行业,中国神华、开滦股份和昊华能源估值较低,有色金属板块电投能源、盛达矿业、中金岭南估值较低,石油石化板块中石油、中石化和上海石化估值最低。

图:能源行业席勒市盈率排名,来源:Choice金融客户端

如果按照席勒市盈率传统买入法,以目前十年期国债收益率2.85%计算,买入点为28倍席勒收益率,大部分煤炭,石化都处于低估买入区间。

(4)房地产

看完低估值的行业,我们再看一个相对高估值的行业—房地产。房地产的估值也有很多方法,最好的是重估资产法(RNAV),但因为我们统计的样本量大,无法一一去重估净资产,故采用PB估值,来横向分析一下房地产各个企业。

PB绝对值层面,荣盛发展、金科、世贸最低,五年历史百分位层面,科新发展估值创新低,新华联估值创新高。

图:地产行业PB估值排名,来源:Choice金融客户端

但必须指出的是,当前房地产行业的估值表现,是建立在过去两年极为激烈的产业政策风暴之上,并不能以常态的估值方式去评估。在极其扭曲与失真的产业环境下,我们应该多看它的弹性,而不是继续想象它更悲观的处境。所以所谓估值,至少于这个行业的未来预期来看,是无从下手的。

(5)生物医药、计算机

除上述行业外,生物医药、计算机也一直是市场的热门行业。对于这类高增长行业,我们采用PEG估值法,在市盈率的基础上添加增长率因素,能够更有效的反映企业的价值,鉴于今年以来部分体外诊断、新冠相关公司增长迅猛,在增长率层面,我们选取三年复合增速预估。

医药方面,即便是采用三年复合增速,占据前列的基本也是新冠业务占比较多的企业,这类企业的长期发展能力需要投资者自行判断,计算机方面,估值最低的是汉得信息、维海德以及浪潮信息。

图:高增长行业PEG估值排名,来源:Choice金融客户端

04

结语:横看成岭侧成峰

总结而言:

(1)目前A股整体估值处于均线以下的低位,但是如果考虑增长率因素,因为增速显著放缓,相对估值并不低,还有下探空间

(2)行业层面、大部分行业处于估值百分位50%以下,煤炭等传统能源股尤其偏低,房地产反而处于历史估值较高点位。

一千个读者心中有一千个哈姆雷特,前文仅列出了目前市场最通用,最常规,最具普适性的估值计算方法下的榜单,行业个股具体表现,还是需要结合当前外部环境和企业自身的发展才能分析出是否具备投资机会。

除了前文提到的估值方法外,市场中还有很多较为普适和进阶的估值方法,比如彼得林奇提出的PEG和约翰涅夫提出的PER,PEG在传统市盈率的基础上,分母再比上净利润增长率,可以弥补市盈率无法考虑到增长因素的缺陷。

PER将PEG的净利润增长率替换为净资产收益率,考虑到了负债对于估值的影响。冯柳在2005年《关于估值的有趣想象》的帖子中,又阐明将PER中的分子进行含债调整,进一步降低负债资产对估值的影响。

这些估值方法都是投资者面对不同市场中通过自身的观察,数据的分析进行的模型改良,我们有空可以再来探讨这些模型下谁更贴合A股的增长趋势。但自我的思考往往更重要,每一个成熟的投资者都有一套自己的估值逻辑,没有估值的投资,就好比无水之鱼,无根之木。

尽管没有尽善尽美的估值手段,但是无论是技术派还是价值派,通过思考计算进行投资,终究要好过旁人荐股这种毫无逻辑和把握的投资手段,希望各位投资者都找到符合自己预期的估值手段(以其为参照标准,但不可盲从),毕竟手中有粮,心中不慌。

编者按:本文转载自微信公众号:锦缎(ID:jinduan006),作者:耀华

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。