郭广昌回血

(图片来源:摄图网)

作者|程度 来源|巨潮WAVE(ID:WAVE-BIZ)

“中国经济的信心,来自民营企业融资成本的进一步降低,融资渠道的进一步拓宽。”

1月10日,郭广昌在央视财经频道《对话》栏目中如此说道。

6天后,复星国际获得中资银团120亿元贷款,贷款签字仪式已于当日上午进行完毕。

半年前,穆迪将复星在内的多家中国企业列入负面观察名单,警示 “复星系” 存在流动性风险。这一事件瞬间引发连锁反应,让复星一度陷入“债务危机”的舆论风暴眼,并开始大规模出售资产。

这期间,郭广昌亲自出面反击,复星也将起诉彭博“造谣”,并中止和穆迪就评级服务的商业合作。时隔半年,历经多场甩卖之后,这位卷入舆论漩涡的商业大佬迎来了峰回路转的时刻。

但同时也应该看到,短期“渡劫”的成功,并不代表复星的事业完全回归正途,更不代表长期成功。相比于培育造血能力,负债驱动体量增长的模式,使得其长期投资成绩单难称优秀,而这位“中国巴菲特”,也远逊于大洋彼岸的本尊。

如何在真正意义上提升复星的价值创造能力,也许是郭广昌未来更多需要思考的问题。我们也能看到,他已经开始了行动。

一

进与退

去繁就简,优化投资组合。

2022年12月15日,是复星30周年纪念日。创业三十载之后,这家公司再次走到了决定生死的十字路口。

经历一轮洗礼,郭广昌为复星制定了新的规划——锚定“家庭消费产业集团”定位,围绕全球家庭消费需求,更加聚焦主业,加码全球化和创新两大增长引擎。

更加聚焦主业,意味着去繁就简,优化投资组合。

2022年,复星系拟大笔减持或清仓南京钢联、青岛啤酒、金徽酒业、三元股份、招金矿业、中山公用、泰和科技、中粮工科、ST广田等公司的股份,甚至减持了核心资产复星医药、豫园股份的少量股份,还质押和出售了一批物业,累计套现数百亿元。

复星俨然是一副“全线收缩”的态势。甚至,郭广昌对投资生涯中最成功的酒类资产,也进行了优中选优和及时落袋。其中,投资青岛啤酒收获近百亿元利润;转让金徽酒13%股份及投资收益,2年共赚得近30亿元。

此外,复星几乎将钢铁和矿业组合进行了清仓式抛售。比如,南京钢联60%的股权作价160亿元转让给沙钢集团。南钢资产优质,利润是沙钢股份的近5倍(2022前三季度)。因此,这笔买卖不仅溢价颇丰,且在交易前沙钢就支付了80亿元诚意金。相比20年前16.5亿元的成本价,大赚约10倍。

1月5日,复星国际发布公告称拟以67亿元出售天津建龙、建龙控股、北方建龙及简舟控股4家公司股权,这笔交易浮盈近15倍。

郭广昌曾被称为“巴菲特中国门徒”,缘由是他对保险牌照的追逐,如今复星的保险投资也在不断萎缩。过去一年,复星减持新华保险至5%以下,计划出让所持永安财险大部分股权,卖掉美国保险公司AmeriTrust(ATG)全部股权。

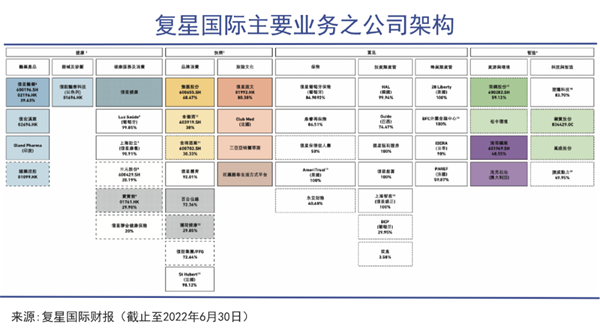

复星旗下业务划分为“健康、快乐、富足、智造”四大板块,若上述交易达成,相当于几乎砍掉“智造”,调整“富足”,优化“健康和快乐”。

“退”的同时,郭广昌在上海大本营,也进行了一些“进”的布局。

去年3月,复星国际以63.42亿元收购中融信托持有的外滩金融中心(BFC)50%股权。这一赫赫有名的“上海外滩地王”,曾历经腥风血雨,证大、SOHO中国、绿城、海之门、复星都曾染指,甚至不惜对簿公堂。最终,郭广昌如愿以偿,拿下这桩“王炸地块”。

6个月后,豫园股份又联合蚂蚁集团共斥资129.3亿元,斩获上海黄浦区老城厢16宗地块(福佑地块),加上此前的豫园一期、二期、三期以及BFC,复星得以在外滩打造“大豫园片区”。

从豫园到黄浦江边,复星足可以建成一个总建面超过100万平方米的超级文化商业综合体。

但总的来看,复星退的节奏和力度,都要远远大于新购进的资产。

二

舍与得

“一苗、一药、一酒”,是郭广昌2022年最大的收获。

在复星三十周年活动上,郭广昌将舍得酒、复必泰和阿兹夫定称为“复星三宝”。

“一苗、一药、一酒”,是郭广昌2022年最大的收获。

“三宝”中的“一苗”,即复星医药和德国BioNTech合作研发的mRNA新冠疫苗——复必泰,已经在香港和澳门开打。

2021年全年,复必泰在港澳台售出2206万剂,录得10亿元收入。这使得复必泰成为复星医药当年的龙头产品,也是其第三个年销售规模超10亿元的制剂单品。直接推动复星医药股价和业绩达到历史巅峰。

复必泰和辉瑞疫苗同源同宗。2020年3月,复星几乎和辉瑞同一时间拿到了BioNTech的区域授权。但由于我国疫情爆发节奏,以药监局审批对创新型疫苗的审批更加复杂,该疫苗还未在中国大陆上市。

“一药”是指复星医药与河南真实生物战略合作的新冠特效药阿兹夫定,而此前,阿兹夫定片已被纳入《新型冠状病毒肺炎诊疗方案(第九版)》。1月8日,阿兹夫定片参与医保药品目录谈判成功,并已在全国 31 个省区市完成医保挂网。

市场预期,随着疫情防控政策优化,阿兹夫定片的需求在2022年末至2023年上半年,将迎来爆发式增长。有券商分析称,仅在我国的市场规模就达数百亿元。值得一提的是,在同真实生物的合作中,复星获得了阿兹夫定的独家商业化权利。

“一酒”则是指舍得酒业,复星清仓青岛啤酒、放弃金徽酒的控制权,但对舍得酒却是一往情深,从未卖出一股。

2020年底,豫园股份以45.3亿元竞得舍得集团70%股份,间接持有舍得酒业近21%股权,成为其实控人。如今这些股份已经升值到124.2亿元,加上分红,浮盈超1.7倍。

郭广昌入主舍得酒业后,效果立竿见影。2021年,舍得酒业实现营收49.69亿元,同比增长83.80%;归母净利润净利润达到12.46亿元,同比增长114.35%,这一年,公司股价猛增168%,创历史最佳表现。

舍得酒业股价表现(2020年1月至今)

不过,舍得酒也出现了后继乏力的迹象,2022年前三季度,其收入和利润增速均出现大幅下滑。

除了“三宝”之外,在复星三十周年同一天,郭广昌迎来自己在美上市的第一家企业,复星旗下奢侈品集团Lanvin Group(复朗集团)与PCAC完成合并,在纽交所上市。

2022年上半年,复朗集团再创新高,获得收入2.02亿欧元,同比增长73%,是全球奢侈品阵营里增长速度最快的公司之一。

而且,随着疫情防控的优化,复星旗下文旅、消费业务快速反弹。“阳康”们率先南下旅游,亚特兰蒂斯、丽江复游城、ClubMed地中海俱乐部人流显著回暖。复星旅文股价相较10月份的低点,已上涨逾83%。

重仓消费领域曾让复星在疫情中受伤严重,但疫情管控的终结,也让其迎来回血的关键节点。

三

荣与衰

中国至今仍缺乏“世界级投资人”。

复星这两个字,意为“复旦之星”,还有人解读为“复旦牛”。

1992年,小平“南巡”讲话后,郭广昌和梁信军、汪群斌、范伟、谈剑骑着几辆自行车,凑齐了3.8万元,下海创业。他们后来被称为“复旦五虎”。

他们靠咨询业务赚得第一桶金,后又进入地产、生物医药领域,并逐渐发展成“产业+投资”双轮驱动的大型产投集团。

郭广昌曾指出:“复星第一个100万元是靠咨询赚到的,靠知识赚钱;第一个1000万元是搞房地产营销做到的;第一个1亿元是靠生物制药赚来的;而第一个10亿元是通过资本与产业相结合达到的。”

2007年,复星国际赴港上市,郭广昌凭借近700亿元资产,年收入300多亿,身价暴涨,一度坐上内地第三大富豪的交椅。

复星国际股价表现(2015年1月至今)

改革开放以来,中国商界诞生了璀璨如星的实业企业家,但其实至今仍缺乏“世界级投资人”。复星是国罕有的跨国界、跨产业、跨产融的企业综合体,郭广昌也被看做向全世界彰显中国人“修身齐家助天下”的价值观和投资智慧的企业家。

郭广昌曾荣耀等身,亦被寄予厚望,但审视复星过往的成绩,他还难以称得上优秀,更无法比肩巴菲特。

从财务角度看,复星更多的是以负债驱动规模。十年间,复星国际总负债增加了6倍,负债增速高于资产增速;而现金短贷比拉长看却在下滑,且最新数值低于1,偿债能力有待提升。

复星的“生态雨林”表面看十分茂盛,但实则是过于贪大,各个产业间难有协同,钢铁、矿业、保险、资管和文旅、消费业务南辕北辙。而郭广昌委以重任的消费业务近年来盈利能力孱弱,反而是南钢等传统企业利润创造能力更强。

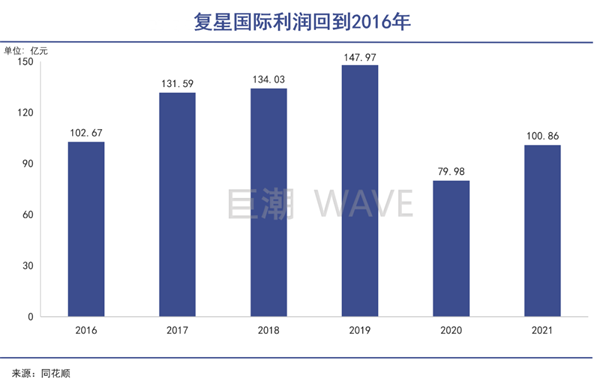

复星国际近五年营收复合增速为16.87%,但是净利润却还不如2016年,营收规模翻倍,净利润原地踏步。且盈利能力下滑严重,2022年上半年营业利润率不到4%。

郭广昌期望复星“国内国外两开花”,自称“以中国动力嫁接全球资源”,但复星的最成功的投资还是在国内,跨境并购中除了ClubMed地中海俱乐部外,其对太阳马戏团、英国旅游公司Thomas Cook、奥地利高端内衣品牌Wolfford、德国快时尚品牌TOM TAILOR、希腊珠宝商Folli Follie等等的收购,都出现了或多或少的问题。

入股Folli Follie珠宝堪称堪称复星投资史上的一个耻辱,复星官网甚至将其删除。在投资Folli Follie 7年后,一份做空报告彻底揭露了这家时尚品牌的谎言。

Folli Follie创始人和高管靠虚增门店数量和销售规模谋取私利。令人啼笑皆非的是,Folli Follie声称在上海虹桥机场3号航站楼设有门店,但虹桥机场压根没有3号航站楼。在复星的大本营造假,复星却没有发现。

而复星此后的操作更让人摸不着头脑,做空事件发酵后,复星不仅没有减持Folli Follie,反而选择增持,将持股比例从13.9%增加到16.37%。

Folli Follie的谎言最终被戳破,2017年其在亚太市场收入仅有1.2亿美元,但财报中却号称11亿美元,虚增90%。泡沫破裂,复星吞下苦果,7年损失了约5个亿。

此外,出售AmeriTrust(ATG),表面看回血7.4亿美元,资产升值了70%。但根据公告,这笔交易实则损失7900万美元(5.41亿元)。甚至被评为“复星史上最不成功的保险投资”。

可以看出,复星这些年不乏精彩的投资,但时不时的“骚操作”也让人感到十分离谱。特别是对外海企业的尽调和投后管理能力,欠缺火候。多个不容回避的失败投资案例,也是其经营陷入艰难的重要原因之一。

写在最后

获得工商银行、民生银行、浦发银行、汇丰银行的120亿元贷款,意味着政策面对于复星已经基本上不再有毁灭性的风险存在。应该说,郭广昌和复星已经走出了这一轮前所未有的至暗时刻。

疫情阴霾散去,复星的业务和股价也有望快速反弹。

复星是幸运的。我们看到了一家大型投资集团对于债务的依赖——并最终如索命的绳套一样让郭广昌窒息,同时我们也看到,政策面并没有绞杀这样一位传奇人物,而是再次伸出援手,协助其度过难关。

但复星在经营过程中所积累的问题也同样是客观存在、无法回避的。倘若一个投资机构持续以借债维持体量和规模增长,而在价值创造、应对周期波动等问题上没有改观,恐怕就只能陷入到价值湮灭的负向循环中。

“中国伯克希尔”的打造过程仍然漫长,但至少郭广昌获得了再试一次的机会。

编者按:本文转载自微信公众号:巨潮WAVE(ID:WAVE-BIZ),作者:程度

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。