禾赛科技在美上市,开盘大涨,激光雷达市场正处爆发前夜

作者|章涟漪 来源|赛博汽车(ID:Cyber-car)

禾赛科技终于如愿上市。

2023年2月9日,禾赛科技成功登陆纳斯达克,成为了中国“激光雷达第一股”,股票代码为“HSAI”,开盘报23.75美元,较发行价大涨25%。(后台回复“20230209”,获取“禾赛科技招股书中/英文版本”)

早在2021年,禾赛科技就计划登陆科创板,两个月后即终止。但其很快就调整方向,转而奔赴美股市场,并聘请了曾推动蔚来在美股上市的蔚来前CFO谢东萤加盟,操刀此次IPO。

资本市场信息显示,此次禾赛科技发售了1000万股美国存托凭证 ( ADR ) ,每股发行价为19美元,通过IPO融资1.9亿美元。按IPO价格计算,禾赛科技市值约为24亿美元。

从2023 年1月17日向美国证监会提交招股书至正式上市,禾赛科技仅用了不到一个月的时间。

尽管相较2021年计划登陆科创板时20亿元的募资额度缩水不少,但在大环境并不算活跃的当下,禾赛科技能成功在美IPO极具意义。

这是自2021年“滴滴事件”以后中国发行人在美国市场上最大规模的一次IPO。数据显示,2022年只有10家中国公司在美国上市,融资总额为3.76亿美元,为10年来最低水平。

显然此次禾赛科技上市将成为中概股的一个积极信号,一些华尔街投行重返中美交易舞台,或带动更多中国企业赴美上市。

01

销量猛增,但资金压力不小

禾赛科技是从2016年开始探索无人驾驶激光雷达产品的。2017年禾赛科技激光雷达产品开始对外销售,不过前期出货量并不算高,直至2022年迎来突破。

根据招股书数据显示,2019年至2022年,禾赛科技分别销售了2900台、4200台、1.4万台和8.04万台激光雷达。

其中主要原因是客户从自动驾驶公司向乘用车市场覆盖,开始主攻乘用车ADAS应用。

数据显示,2020年和2021年,公司的前五大客户包括一家美国车企、百度、Aurora、小马智行、Autox、文远知行等。截至2022年9月30日,禾赛科技最大的ADAS客户为理想汽车、集度汽车和路特斯。

Δ 理想L9配备禾赛科技AT128

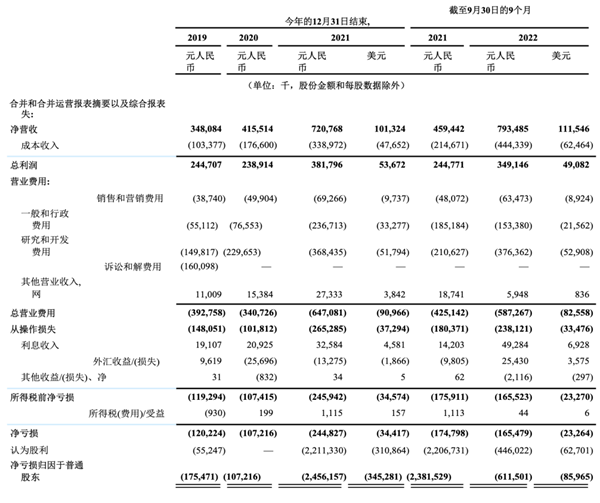

销量不断增长的同时,禾赛科技的营收也在不断增加。2019年至2021年,禾赛科技分别实现营收3.5亿、4.2亿和7.2亿元,营收增长率分别为162%、19%和73%。

2022年前三季度营收为7.9亿元,同比增长73%,高于Velodyne、Ouster、Luminar、Innoviz、Aeva、Cepton、Aeye、Quanergy几家全球主要激光雷达公司营收之和。

但显然,营收的增长远不如销量增长速度,其中很大原因是是禾赛科技主动改变产品组合,开始销售价格较低的QT、XT和AT系列产品。其中,AT128自2022年7月开始批量出货以来,截至2022年12月31日的六个月内,共出货约6.2万台。

此外,激烈市场竞争也带来的产品价格的下降。2019年至2022年9月,激光雷达设备的平均售价一再腰斩,从1.74万美元一路滑落至3100美元。这也使得禾赛科技的平均售价和毛利率一路走低。2019、2020、2021年毛利率分别为70.3%、57.5%和53%,2022年前9月毛利率进一步下降至44%。

Δ 禾赛科技财务数据

这使得禾赛科技的盈利情况迟迟没有得以改善。2019年至2021年,禾赛科技净亏损分别为1.2亿、1.1亿、2.4亿元,而2022年前九个月亏损1.7亿元。

与此同时,禾赛科技在禾赛科技的研发投入不菲。2019年、2020年和2021年,禾赛科技的研发费用分别为1.5亿元、2.3亿元和3.7亿元,分别占其同期净营收的43%、55%和51%。2022年前三季度研发费用高达3.8亿元,占其同期净营收的47%。

多重因素叠加,根据禾赛科技预计,未来或将继续亏损。

02

采用双重股权结构,保证创始团队话语权

禾赛科技于2014年底在上海成立,最早专注于研发激光气体传感器。三位创始人李一帆、向少卿和孙恺有着清华大学、斯坦福大学等求学经历,以及世界500强企业就业经历做背书,背景光鲜。

成立之初,光速中国创始合伙人宓群曾与李一帆沟通过,但宓群判断气体检测的市场不够大,双方未达成合作。

2016年,在意识到只做气体检测的生意,并不足以撑起“billion dollar company”这一梦想后,禾赛科技团队把目光瞄向了自动驾驶激光雷达。

2016年10月,禾赛科技正式发布了第一款32线激光雷达;2017年4月,禾赛科技又推出新款40线激光雷达Pandar40,打破了国外同档次产品的垄断;随后在2019年发布了激光雷达产品“PandarGT 3.0”,其中使用了其自主研发的高速振镜系统和激光器。

2022年11月,禾赛科技又发布面向 ADAS 前装量产车的纯固态近距补盲激光雷达——FT120,预计今年下半年量产交付。

产品不断发布的同时,禾赛科技在资本市场也备受青睐,其中光速自2018年开始,一直伴其身旁。数据显示,光速从2018年起连续领投禾赛科技的5轮融资,累计投资金额超过1亿美元。

长久的陪伴迎来了巨大收益。根据禾赛科技招股书,光速旗下基金Lightspeed Opportunity、Lightspeed China Partners分别持股7.9%和7.1%,IPO后合计持股17.5%,上市后对应市值约为3.6亿美元。

此外,IPO后百度、博世及小米分别持股6.0%、5.8%和5.5%。禾赛科技CEO李一帆、首席技术官向少卿、首席科学家孙恺分别持股7.9%、7.9%和8.2%。

尽管股权占比不算高,但与很多科技创新公司相似,此次禾赛科技上市采用的也是双重股权结构,即将公司股票分成了投票权完全不同的两种,来保证自己的话语权。

Δ 双重股权结构示意图

招股书显示:本次发行完成后,禾赛科技的已发行和流通股本将由A类普通股和B类普通股组成。A类普通股和B类普通股的持有人拥有相同的权利,但投票权和转换权除外。每股A类普通股享有十票表决权,可转换为一股B类普通股,每股B类普通股享有一票表决权。B类普通股在任何情况下均不可转换为A类普通股。

这一架构的优势在于可以保证公司创始团队的绝对控制,也有助于管理层更专注于贯彻长期经营方针。但某种程度上,其违背了现代企业的股东治理结构,不利于保障广大股东的权益,容易导致企业中个人裁决事件发生。

当然,这不是而现阶段禾赛科技最需要考虑的事情,他们现在更重要的任务是不断寻求更多的合作伙伴,扩大量产交付能力。

03

激光雷达市场爆发前夜,国产厂商为重要参与者

好消息是,激光雷达市场正在快速发展。

2022年被称为激光雷达行业量产交付元年,蔚来、理想、小鹏等多家造车新势力厂商均已推出搭载激光雷达的车型。如小鹏G9/P5 2022款、理想L9/L8MAX/L7MAX等车型。

其中,国产激光雷达厂商成为市场重要参与者。

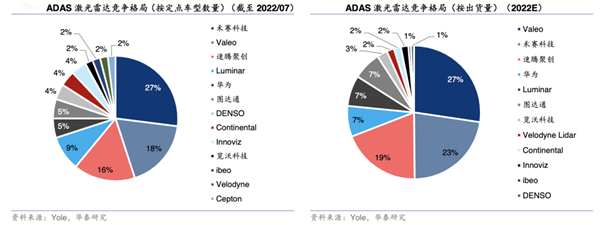

Δ ADAS激光雷达竞争格局。资料来源:华泰证券

根据Yole的统计,截至2022年7月,在全球范围内官宣的ADAS前装定点数量累计约55个,中国厂商份额合计约50%,较2019年的26%实现快速提升。

按厂商来看,禾赛科技份额达27%,超越法雷奥排名全球第一,速腾聚创、华为、图达通、览沃科技等国产厂商份额分别为16%、5%、5%、2%。

出货量方面,Yole预计,2022年全球有超过20万台ADAS激光雷达交付上车,其中禾赛科技份额为23%,仅次于法雷奥的27%。值得一提的是,法雷奥、禾赛科技、速腾聚创、华为和Luminar前五名企业合计份额预计超 80%。

2023年,随着疫情影响的逐步褪去,激光雷达行业也有望迎来爆发。

根据华泰证券预测,2022/2023年我国乘用车搭载的激光雷达出货量分别达到16万颗和64万颗,至2027年有望突破1300万颗,对应2023~2027年复合年均增长率为143%。

从金额来看,国内乘用车载激光雷达出货金额有望由2022年的8亿元增长至2027年的298亿元,对应期间复合年均增长率为106%。

如果说2022年,激光雷达行业实现从“0”走到“1”,那么2023年开始行业将迎来从“1”向“10”的突破。禾赛科技此次上市将为此吹响号角。

编者按:本文转载自微信公众号:赛博汽车(ID:Cyber-car),作者:章涟漪

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。