熬过周期劫,又逢ChatGPT,英伟达信仰回归

(图片来源:摄图网)

作者|海豚君 来源|海豚投研(ID:haituntouyan)

英伟达 (NVDA.O)北京时间2月23日凌晨,美股盘后发布 2023 财年第四季度财报(截至 2023年1月):

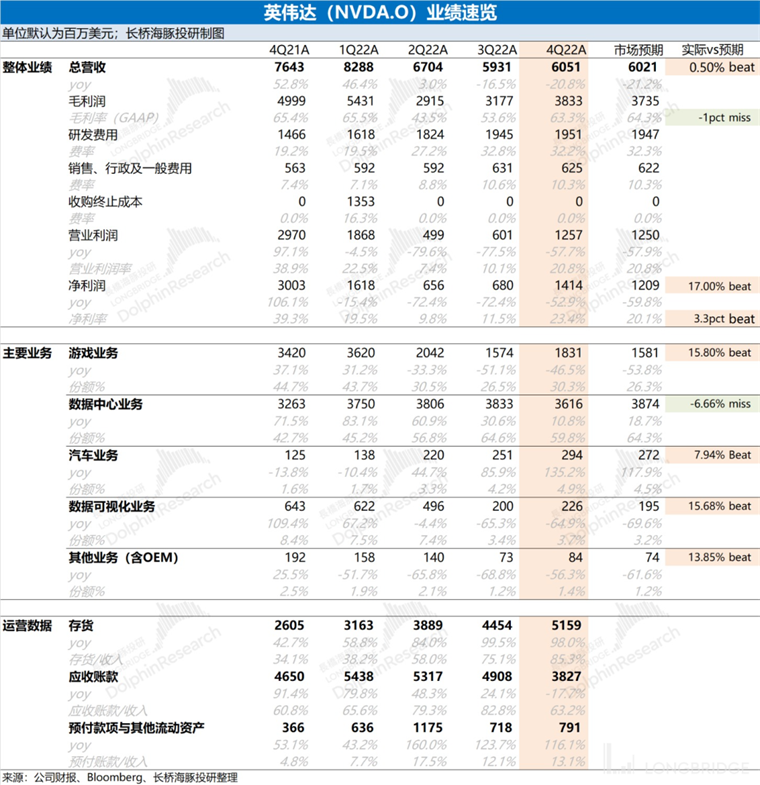

1、整体业绩:低谷期的存货开始改善。本季度英伟达公司实现营60.51亿美元,同比下滑20.8%,符合此前公司指引(60亿美元)。本季度英伟达实现毛利率(GAAP)63.3%,达到指引预期下限(63.2%-66%)。本季度报表上的毛利率已经重回正常区间,表明存货处理影响已经弱化。而本次财报的净利润14.14亿美元,同比下滑52.9%。虽然仍有较大下滑,但好于市场已经调低后的预期。

2、核心业务情况:游戏触底或回暖,数据中心高增不再。游戏业务和数据中心业务占公司收入9成左右,而两项业务在本季都不理想,但原因不同。

1)本季度游戏业务下滑46.5%,是业绩下滑的主要因素。海豚君认为本季度游戏持续低迷的主要原因:①全球PC市场在四季度仍然低迷,出货量下滑至7000万台以下;②虚拟货币价格在今年以来持续下滑,核心期货报价在四季度一度下跌至2万美元以下;③经销商囤货的模式,在周期下行阶段减少了拉货动力。

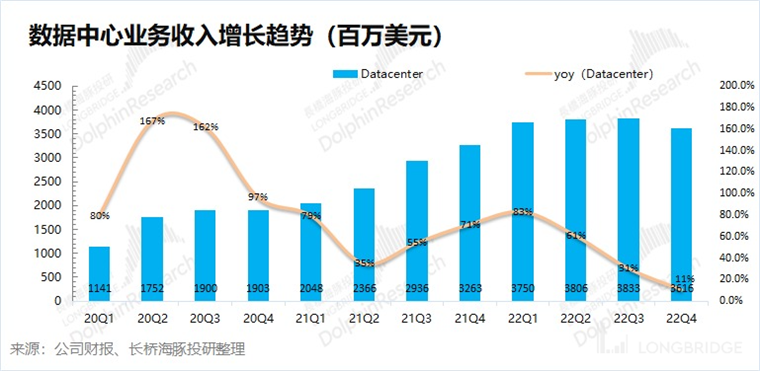

2)本季度数据中心业务的增速跌落至11%,宏观经济对云业务的影响开始显现。随着美国科技大厂收缩开支,公司数据中心业务高增不在。

3、主要财务指标:费用刚性特征凸显。英伟达本季度经营费用率继续维持在40%以上的高位。从绝对值看,研发费用仍在增长。而在存货端或开始好转的迹象,公司本季存货虽然新增5.65亿美元,但过往积压的存货处理基本告一段落。公司重心从“积压存货处理”转向“新品”。

4、下季度指引:英伟达预计第一季度收入65亿美元(正负2%),同比下滑仍有20%,略超市场预期63.7亿美元;一季度毛利率64.1%(正负0.5%),符合市场预期64.19%,回到常规水位。

整体观点:英伟达本季度收入端表现符合公司指引和市场预期,毛利率虽比市场预期略低,但也完成了公司此前的指引。

对于收入和毛利率以外,市场最关注的是英伟达的存货情况。在宏观经济和市场需求的影响下,公司游戏业务的存货不断走高,这也促使公司在前两季度都对存货进行了处理。而存货处理,对当季毛利率造成较大的侵蚀。

而从存货的直观数据来看,英伟达本季度的存货再一次走高,但公司毛利率并未受较大影响。面对继续走高的存货,公司本季并未进行较大规模的存货处理,展现了公司的信心。一方面公司看好行业有望触底回暖,另一方面也表明公司的存货处理告一段落。从公司管理层发言也能看出,“游戏显卡库存危机已基本结束”。

对于英伟达下季度的指引,海豚君认为还是不错的。收入端和毛利率端环比都有稳步回暖的表现,也表明公司在逐步走出下滑的泥潭。从各业务来看:①游戏显卡:PC销量重回疫情前的常态水位,开始企稳;②虚拟货币:核心期货报价价格重回2万美元以上;③AI:ChatGPT等新应用的兴起,对算力需求的增加给公司提供新增量的想象空间。

综合来看,英伟达的业务面和库存情况都有望迎来好转。业务基本盘开始出现触底回暖的迹象,ChatGPT等新需求也同样有望带来“成长的新空间”。

长桥海豚君随后会通过长桥App与海豚的用户群分享电话会纪要,感兴趣的用户欢迎添加微信号“dolphinR123”加入长桥海豚投研群,第一时间获取电话会纪要。

以下是详细分析

一、整体业绩:低谷期的存货开始改善

1.1 营业收入:2023 财年第四季度英伟达公司实现营收60.51亿美元,同比下滑20.8%,符合此前公司指引(60亿美元)。虽然公司本季收入跌幅继续扩大,但是收入的绝对值在环比上有所企稳。

公司本季收入继续下滑,仍主要受“算力基本盘”业务影响①游戏业务在需求疲软的情况下,仍有近50%的下滑;②而数据中心业务受部分云服务商四季度暂停订单影响,增速有所下滑;

展望第一季度,出现企稳回暖的迹象。英伟达预计第一季度收入65亿美元(正负2%),同比下滑仍有20%。虽然同比跌幅依然较大,但是环比绝对值上继续回暖。

1.2 毛利率(GAAP):2023财年第四季度英伟达实现毛利率(GAAP)63.3%,达到指引预期下限(63.2%-66%),本季度报表上的毛利率已经回到了公司正常区间。

公司前两季度骤降的毛利率,主要是公司进行了存货减计的处理。而今毛利率重回63.3%,表明公司对部分存货的减计开始告一段落。

英伟达对第一季度的毛利率预期能回到64.1%(正负0.5%)。海豚君认为公司的毛利率经历了2个季度的骤降后,本季度重回60%以上,表明公司对积压存货的处理影响开始弱化。而从本季度开始公司的毛利率将回归正常区间。

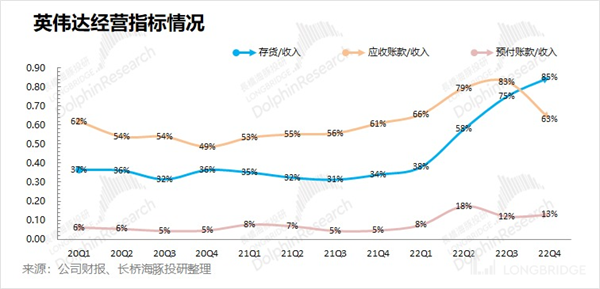

1.3经营指标情况:存货压力开始改善

1)存货/收入:本季度比值85%,环比提升10pct。公司本季度存货继续增加至51.59亿美元,而本季度开始毛利率回归正常区间。对于升高的存货,并没有促使公司继续进行存货处理。海豚君认为英伟达过往积压的存货已有明显消化,新增的部分主要以主流产品备货;

2)应收帐款/收入:本季度比值63%,环比下滑20pct。应收账款占比下降,公司收账情况开始有明显好转。

英伟达前期高企的库存主要来自于游戏业务,需求不足及产品换代造成了存货积压。虽然从公司收入指引看,并没看到下季度销售火爆的场面。但是公司毛利率能稳步提升至64%,这能看出公司前两季度的存货处理基本完成。结合管理层提到的,“游戏显卡的库存危机已基本结束”,也能看出。

二、核心业务情况:游戏触底或回暖,数据中心高增不再

由于游戏业务持续低迷,2023 财年第四季度英伟达数据中心业务仍是最大的收入来源,占比接近6成。而游戏市场出现企稳的迹象,在公司各业务中的份额重回3成份额。

游戏业务和数据中心,仍是影响公司业绩的最核心业务,两项合计收入占比达到90%左右。

2.1游戏业务:2023财年第四季度英伟达游戏业务实现营收18.31亿美元,同比下滑46.5%。公司认为是受宏观经济和疫情的影响,全球台式机和笔记本的GPU销售下滑,直接影响了公司的游戏业务。

而海豚君认为本季度游戏业务表现低迷的原因主要是:

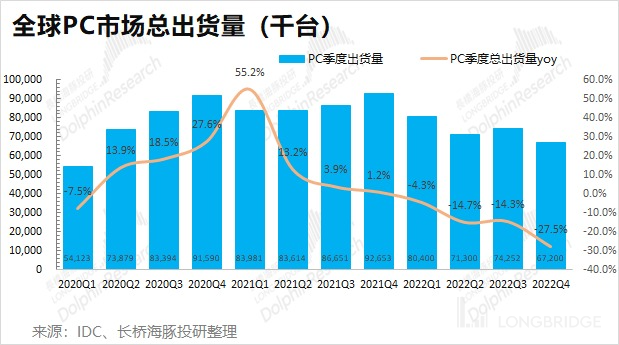

①全球PC市场在四季度仍然低迷,并未出现回暖的迹象。根据IDC最新的数据,2022年四季度全球PC市场出货加速下滑,仍只有6720万台,同比下滑27.5%。而由于显卡在游戏领域的应用主要用于PC端,而在后疫情时期的市场对PC的需求明显回落,同时加之局部地区的疫情管制影响,削弱了市场对游戏显卡的需求;

②虚拟货币价格在今年以来持续下滑,削弱了挖矿的相关需求。由于挖矿和游戏一样,两者都有高算力的需求,所以一部分显卡被用于挖矿。由于虚拟货币价格从去年四季度以来持续下跌,影响“挖矿市场”对显卡的需求。以某虚拟货币为例,期货报价从2021年下半年的高点6.9万美元,一度下跌至2万美金以下,期货价格同比下滑50%以上。

来源:Wind,长桥海豚投研

③经销商囤货的模式,直接影响了当下的拉货动力。由于游戏显卡很多采取经销的方式,而经销商囤货在PC及半导体周期开始下行时,拉货动力明显减缓。通过产业链传导到公司,公司出货情况出现大幅的下滑,存货也在持续走高。

海豚君认为本季度游戏业务的大幅下滑已有预期,但在绝对值上有环比回升。四季度全球PC的销量基本已经回归到了疫情前的水平。作为生活中的常态化使用产品,PC销量继续下降的空间不大。随着游戏显卡的库存危机已基本结束,公司也将重心从“老产品去化”转向“新品”。

2.2 数据中心业务:2023财年第四季度英伟达数据中心业务实现营收36.16亿美元,同比增长继续滑落至11%,环比更是出现了下滑。公司解释为,“某些云服务商在四季度暂停了订单”。海豚君认为部分产品的出口限制对中国区的销售造成一定影响,此外也应关注美国客户收缩开支的影响。

虽然本季度英伟达的业绩下滑主要还是游戏业务的拖累,但数据中心的增速也出现了大幅下滑。海豚君在此前报告中也提醒“数据中心的高增长存有隐患”,本季度继续滑落至11%。

海豚君依然认为在增长放缓和通胀的宏观大背景下,不能单一归结部分地区/客户的收入变化,同时也要注意到亚马逊、FB等美国科技大厂开启裁员和收缩开支。受大厂收缩开支的影响,英伟达数据中心业务短期内仍难回高增长。

2.3 汽车业务:2023财年第四季度英伟达汽车业务实现营收2.94亿美元,同比增长135.2%,这些增长主要来自自动驾驶和人工智能驾驶舱解决方案的收入。

在新能源车的带动下,公司汽车业务创季度历史新高。随着自动驾驶等应用的持续渗透,汽车业务有望给公司带来新的成长性。

公司的汽车业务不断增长,本季度收入份额已经提升至5%。随着业务的高增长,汽车业务有望成为英伟达未来新的成长动力。

三、主要财务指标:

3.1 营业利润率:费用刚性,毛利率带动回升

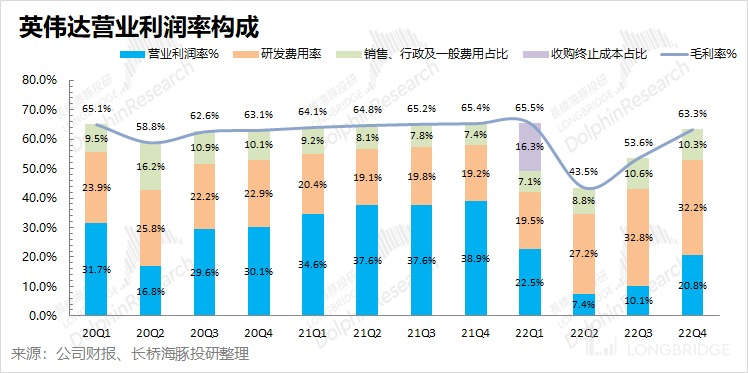

2023财年第四季度英伟达营业利润率回升至20.8%,有明显的回升。本季度营业利润率回升主要是毛利率带来,但也可以注意到公司的费用开支相对刚性。

从营业利润率的构成来分析,具体变化情况:

“营业利润率=毛利率 - 研发费用率 - 销售、行政等费用占比”

1)毛利率:本季度63.3%,同比下滑2.1pct。下滑幅度有明显收窄,主要是公司存货处理影响开始弱化;

2)研发费用率:本季度32.2%,同比上升13pct。主要由于研发费用相对刚性,虽然本季公司营收疲软,但研发费用绝对值不会因此而有较大下降。

3)销售、行政等费用占比:本季度 10.3%,同比上升2.9pct。销售费用随营收会有一定的变化,而行政费用的刚性表现使得整体费用率有所上升。

公司一季度经营费用指引仍高达25.3亿美元,相比于四季度略有下降。结合营收指引,一季度经营费用率虽有下降,但仍然高达39%。面对高额的费用开支占比,英伟达未来仍有可能在人员等方面进行控费的举措。

3.2 净利润(GAAP)率:有所回升

2023财年第四季度英伟达净利润14.14亿美元,同比下滑53%,本季度净利率环比回升至23.4%。本季度的利润大幅下滑主要是因为公司在行业下行的背景下,收入出现较大下滑,而费用端又相对刚性,挤压了公司的利润。

<此处结束>

编者按:本文转载自微信公众号:海豚投研(ID:haituntouyan),作者:海豚君

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。