三足鼎立!长租公寓市场格局已定

图源:摄图网

作者|深鲤数据 来源|深鲤数据(ID:Shenli-data)

数据显示,2023上半年,TOP50集中式长租公寓累计管理规模158.01万间,环比上涨6%。其中TOP30品牌累计管理规模146.30万间,环比上涨3.88%;TOP10品牌贡献了93.66万间的管理规模,环比上升4.55%,占比总管理规模的59%,其中泊寓以21.7万间的管理规模再次位居第一。

表 1:2023年上半年集中式住房租赁企业管理规模TOP10

资料来源:迈点研究院、深鲤数据整理

按照企业背景可将其分为三类:以万科泊寓、龙湖冠寓、华润有巢为代表的房企系,以魔方、百瑞纪为代表的运营商系,以珠江租赁为代表的国企城投系。

01

房企系:万科泊寓为T0P1

据不完全统计,TOP100房企中,有超过30家已不同程度地涉足和开展长租公寓业务。而行业规模排名前十的房企,全部已布局该领域。

表 2:房企系长租公寓品牌

资料来源:深鲤数据整理

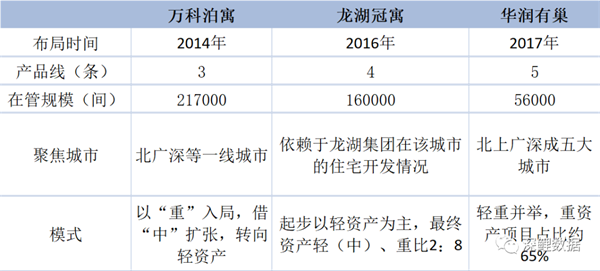

随着行业逐渐成熟,长租公寓企业在激烈角逐后形成了较为稳定的格局,其中万科泊寓、龙湖冠寓和华润有巢是房企系的头部企业代表。

表 3:房企系头部企业对比

资料来源:企业、迈点研究院,深鲤数据整理

从布局时间看,万科泊寓早于龙湖冠寓和华润有巢2~3年;从产品线来看,华润有巢比万科泊寓和龙湖冠寓多的原因在于其划分标准更为细化;从在管规模看,截至2023年上半年,万科泊寓以217000间位列全国第一,远高于第二名的龙湖和56000间的华润有巢。

布局城市方面,万科泊寓和华润有巢主要布局于北上广深等一线城市,而龙湖冠寓对龙湖地产的依赖化程度较高,且分布较为分散,多个城市仅有一两个项目。据克而瑞监测,龙湖冠寓在深圳、杭州、南京、武汉、成都等重点城市的开业房源规模位居集中式公寓TOP5,其中,武汉、成都的开业规模位居TOP1。

在发展模式上,三家公寓虽然都坚持轻重并举模式,但具体侧重不同。

在经历多年的探索和验证后,万科泊寓的拓展模式有了明显的变化,一是不再提及“城中村”模式,以及传统“二房东式”的轻资产模式;二是更强调合作经营,如与资产方成立合资公司经营,与政府合作进行人才房定制,及老旧城区微改造;三是推出纯轻资产模式,即全流程管理输出服务,提供设计、建造、运营、IT 和品牌等一揽子服务方案;四是强调拓展集体土地、商办类资产等具有低土地成本优势的重资产项目。

龙湖方面表示,截至2022年12月31日,龙湖冠寓已开业房源中重资产项目数量占比20%左右,中、轻资产占比80%左右。但龙湖冠寓当前并未对轻、中、重资产各类业务有严格的刻度比例,按照聚焦高量级城市和高量级城市板块对项目进行投资甄别筛选。

2022年6月,华润有巢代表重资产项目的投资性房地产与代表轻资产项目(二房东模式)的使用权资产的账面值比值约为1.83:1,即重资产项目账面值占比约为65%。

02

运营商系:轻资产运营与二房东模式

运营商主要包括酒店系、创业系与房产中介。前两者拥有标准化管理、运营系统、完善的加盟体系、品牌溢价能力等天然优势,有助于实现轻资产运营。房地产服务中介较早开始布局长租公寓,因其租赁业务中承上启下的作用,以最直接的行业视角与敏捷的姿态抢先布局长租公寓,并通过在房源以及客源中的优势,以较低成本收集房源,迅速规模化。

表 4:运营商系长租公寓品牌

资料来源:深鲤数据整理

表 5:酒店系长租公寓企业对比

资料来源:企业、深鲤数据整理

其中,百瑞纪集团位居所有长租公寓企业管理规模TOP4,仅次于万科泊寓、龙湖冠寓和旭辉领寓。同时,百瑞纪在酒店系长租公寓中位列第一,魔方排名第二,而城家则与前两者相差甚远。

截至2022年底,百瑞纪在深圳、广州、北京、上海、东莞、杭州、中山等38个一二线城市运营超过200个项目,管理房间81256间。城家旗下包含九大居住品牌,覆盖长租公寓与服务式公寓市场,目前已在北上广深杭等30城开业140多家门店,管理房间42307间。截至2022年6月30日,魔方生活共拥有76190套在营公寓,分布在全国26座城市的394个地点。其中,一线城市在营公寓48,607套,占比63.80%。虽然城市布局数量稍有差别,但都集中分布于北上广深等一线城市。

由于城家的酒店背景,城家直营店扮演的是“二房东”角色,而对于加盟店,采用委托管理的方式。从拿房模式来看,城家不做开发商新建,不购买物业,获取房源主要依靠巨大的社会组织关系,做旧楼改造,包含商业、办公旧楼改造,有一部分改造的物业来自于原来的经济型酒店。诞生于铂涛集团的百瑞纪与城家类似,其自进场之时就选择了偏重运营思维的“轻资产模式”。

虽然魔方在创始之初没有酒店背景,但随着多轮融资进行的同时,魔方生活股权结构发生较大变化,新管理团队主要来自于酒店或投资机构。其中,董事长郑南雁,曾创建经济型连锁酒店7天酒店和连锁酒店运营商铂涛集团。首席执行官柳佳,曾参与创立经济型酒店品牌如家酒店,参与创立汉庭酒店(华住于2008年推出的经济型酒店品牌)。由此来看,魔方的管理层兼具了来自铂涛、如家和华住等多个酒店集团的基因。故而魔方也选择了同样“二房东”模式以及“纯轻资产”模式。

03

国有城投系:保障性住房为主

城投系长租公寓企业不但拥有土地、存量优势,营建经验优势,还有政策的倾斜支持,以及更强的融资能力。在租售比仍然较低的市场现状下,能够融到成本更低的资金,对于企业发展长租公寓项目而言,也是重要因素之一。

表 6:城投系长租公寓企业

资料来源:网络、深鲤数据整理

其中,深圳人才安居集团和厦门人才安居集团最具有代表性,且已完成保租房REITs上市。

表 7:城投系长租公寓企业对比

资料来源:网络、深鲤数据整理

由于地方城投集团带有浓厚的地域属性,作为本市专营保障性住房及公共租赁住房相关业务的公益性企业,主要从事保障性住房及公共租赁住房的融资、建设和运营管理工作,在发展模式中以重资产模式为主。

从管理规模看,截至2022年12月,深圳人才安居集团累计筹建保障性住房18.59万套,供应保障性住房7.67万套,约占全市同期总量的1/3。其中,已开工85个项目(其中已竣工15个),遍布深圳各区,总建筑面积1308万平方米,涉及房源10.6万套。厦门人才安居集团竣工24个保租房项目,管理房源约7.11万套。

珠江租赁在管公共租赁住房4.73万套,人才公寓、存量公房、直管公房、拆迁安置房等政策性住房6649套,商铺面积超过20万平方米,车位近2万个,在建项目6个,总建筑面积约100万平方米。

04

结语

表 8:三大类型长租公寓企业比较

资料来源:深鲤数据

综上而言,在城市分布方面,房企系和运营商系的长租公寓企业的项目遍布全国,多聚集于北上广深等一线城市,而城投系则肩负着当地国企的责任,项目分布具有明显的地域性。在运营模式方面,由于企业背景不同,房企系走轻重并举路线,运营商系多以“二房东”和轻资产运营为主,而城投系则以重资产为主。

编者按:本文转载自微信公众号:深鲤数据(ID:Shenli-data),作者:深鲤数据

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。