白酒寒冬,提前到来

(图片来源:摄图网)

作者|哥吉拉 来源|格隆(ID:guru-lama)

数据支持 | 勾股大数据(www.gogudata.com)

近日,一则突然出现的通知让白酒行业感受到了一股寒气。

据中国酒类流通协会的通知:由于经销商、代理商的参展热情不足,原计划将于12月中旬举行的2023杭州国际酒业博览会延期至2024年5月下旬。

这个通告,向公众透露出了一个真相:经销商及代理商积压的库存过多,无法进行正常采购。

尽管这个杭州酒博会在业内的咖位只算一般,比不过全国性的春秋糖会,但杭州作为2022年全国消费力第一的城市,在这种地方举行的酒博会竟然冷到被取消开办,这背后的意味就很让人吃惊。

现在疫后开放已有一年多了,但在很多方面,我们并没有等来原本所预期的东西。

尤其是消费领域。

白酒行业的这股“寒气”,甚至早在去年就体现出来了,价格大幅倒挂,酒企控量挺价,经销商“弃代理,做倒爷”的现象就开始频频出现。

很多人都还以为,现在白酒行业遇冷仅是经济周期的使然,待到明年春暖花开时,还会继续王者归来。

殊不知,这个行业的底层逻辑,已在悄然变质。

01

糖酒会的遇冷其实早有迹象。

今年4月,全国闻名的成都春糖会三天观展约38.6万人次,仅次于2018年、2019年的超40万人次。

到了今年10月的深圳秋糖会,观展约25万人次,更是明显落后于2019年秋糖会的超30万人次。

据报道称,深圳秋糖会参展商数量同比下两成,较成都春糖甚至下降了近四成。“人少、惨淡”成为参展商口罩的“关键词”。

到了这次的杭州博览会,超半数参展企业要求延期,干脆不开了!

这个冷意,在以可见的速度下降。

其中,最明显的体现就是,名酒大单品的价格倒挂越来越普遍。

在今年电商6.18大促中,泸州老窖、贵州习酒、舍得、今世缘等旗下核心产品的促销售价均低于产品零售价格。

国窖1573,在618大促期间在天猫和京东旗舰店虽然都企稳1100元/瓶左右,但在淘宝部分店铺,售价已低至939元/瓶。

第八代五粮液,产品建议零售价1499元/瓶,618大促期间在部分电商平台的售价逼近1000元左右;在领取平台百亿补贴后,售价甚至去到了859元/瓶。

古井贡酒52度500ml装年份原浆古20终端市场最低售价较零售价已接近腰斩。

此外,舍得、剑南春、汾酒等多个品牌也无一幸免。

有行业分析师估计,可能超过八成酒企都面临着价格倒挂。

另一个不得不重视的情况就是,白酒价格持续倒挂,导致经销商的经营状况开始出现大面积恶化。

近期有自媒体针对30家名酒大单品经销商的调研结果显示:如果不计算厂家年终返利等因素影响,已有70%的经销商所经营的名酒大单品终端利润近乎为“0”,仅有20%的经销商反馈“略有利润”,剩余10%的经销商表示亏本在卖。

这种情况,并非现在才出现,而是从去年开始就越发加速。

“进入到下半年之后,情况并没有得到好转,相反越来越多的名酒大单品进入到‘价格倒挂’的行列,导致渠道经销商不仅不赚钱,甚至要亏钱清理库存,这种价格震荡趋势短时间难以扭转。”

很多经销商不得不通过抛货来回笼资金。

但这样又出现了棘手的问题:一方面,抛货多了,市场吃不消导致实际价格被压得更低,倒挂更严重;另一方面,私下降价抛货本就是酒企所普遍不允许的,这就导致了经销商被两头挤压。

为了谋出路,有些经销商干脆减少了代理,甚至放弃代理,做起了“倒爷”:从电商平台或者其他有意出货回笼资金或清仓不干的经销商手里拿货,这样即大幅减少了向厂商提前打款压力,甚至还能赚上一笔差价。

但对酒企而言,却不是一个好事情。

这两年,不少酒企为了维护价格体系,有意通过控制出货量来挺价,顺便清洗掉意志不坚定的经销商分子。

但在终端需求缺失的环境下,这样也并没有取得多少成效。价格倒挂现象依然普遍出现。

而经销商为了谋出路被迫出货,更是削弱了酒企“控量挺价”的实际效果。

一个很关键的问题在于,现在白酒行业未开封的库存酒实在太多了。有业内人士甚至称,目前白酒行业未开封的库存白酒价值高达3000亿元,几乎占据2021年白酒零售总额的一半。

而对于多数大经销商来说,库存规模实在太大,不仅导致资金无法被盘活带来的压力,还有如果价格继续长期低迷,还意味着巨大的利润损失。

在白酒消费量价齐升的以前,大经销商与酒企利益与共,但如今行业消费惨淡,两者之间的利益关系,就出现了微妙的对立。

除了茅台这种顶级品牌仍不受影响外,其他次高端的品牌,几乎都面临同样的问题。

02

展会遇冷、价格倒挂和经销商亏损,只是白酒行业趋势变化的部分体现。

实际上,如果你从更高的维度去看,还会发现更多的类似的信号。

首先是产量。

2023年上半年,全国规模以上白酒企业完成产量209.7万千升,同比减少14.8%。前三季度,规模以上白酒企业完成产量306.6万千升,同比下滑了9%。

(2023年1-9月全国白酒产量分月数据)

(2023年1-9月全国白酒产量分月数据)

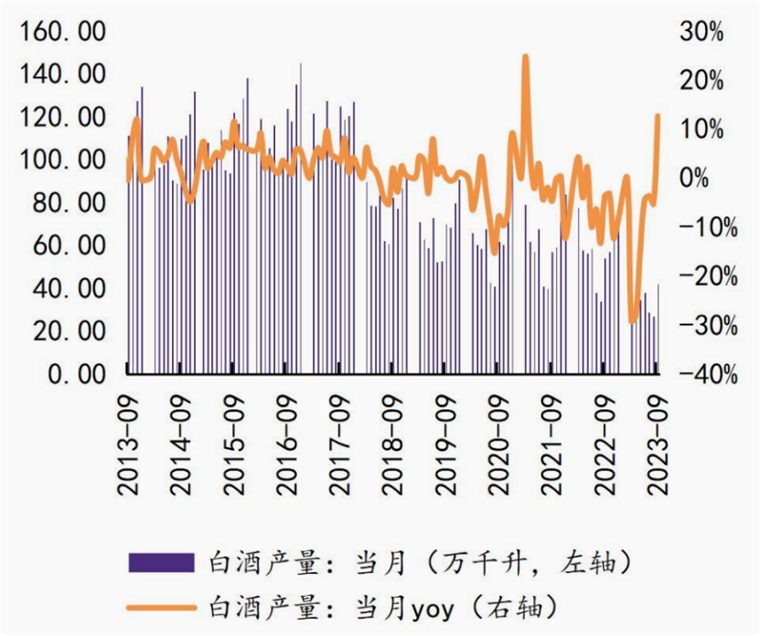

更夸张的在于长期趋势,2016年以来,全国白酒当月产量就开始持续进入缩量趋势,从最高140万千升降至42万千升,7年时间,月产量只剩下零头。

(2013 年至今白酒当月产量与同比增速,来源:华鑫证券)

而在同时,这几年的白酒企业和经销商的库存却在急速提升。

经销商端的库存虽然难以统计,但会有多夸张,很多人心里都有个大概,肯定只多不少。

截至2023年三季度末,20家A股上市白酒企业存货总额为1363.54亿元,其中贵州茅台、洋河股份、五粮液、泸州老窖、山西汾酒5家酒企存货均超百亿元。

贵州茅台以409.9亿元的存货规模居白酒企业首位,同比增加58.08亿元,泸州老窖、山西汾酒、古井贡酒、今世缘4家酒企的存货也同比增加超10亿元。

仅有顺鑫农业存货出现同比下降,但其三季度末存货43.17亿元,占总资产比例为26.29%,依然处于较高水平。

不过存货占总资产比例比它更高的还有迎驾贡酒、金种子酒、口子窖,分别高达41.35%、40.93%、40.08%。

一边是白酒产量的急速减少,一边是白酒库存的不断增加。

这就显著反映了一个事实:真正喝白酒的消费人群,一直在确定地大面积减少。

消费群体是这行业最根本的基本盘,如今这个基本盘却在确定地逐渐缩小。

这绝对不是一个好事。

白酒行业的经销体系与其他行业不同的一点在于,酒企的酒不直接卖给消费者,而是从酒企→经销商→零售端→消费者,层层传导。越是大牌的酒企,控货的能力越强。

品牌酒企都是可以给经销商和自己制定销售指标,在行情好的时候,大家都能轻松完成指标,但如果行情不好,酒企还是也向经销商压货来保证自己的指标完成,只是经销商承受的压力会变大。

很多时候,经销商都处于弱势状态,酒企压货下来也只能默默承受,所以酒企的财报会很好看,库存不容易大幅增加,成功扮演了超级大白马的YYDS神话。

但一直动不动就向渠道商压库存,总会有压不动的那一刻。

如今,这个时刻似乎出现了。

就连酒企的库存都显著显增加,那么这就很可能意味着,下游的需求已经完全吃不动,经销商再也兜不住,已到无法帮酒企掩饰的地步了。

03

另一个信号就是消费力降级。

前三季度,20家酒企实现营收合计3111.62亿元,同比增长15.91%;归母净利润合计1189.8亿元,同比增长18.92%。

虽然整体增长仍稳健,但行业内部,分化却非常明显。

前三季度,茅台一家净利润444亿,拿走全行近4成利润,部分次高档品牌的利润出现下滑,反而多数中低档白酒的业绩反而出现了逆袭。

这说明,消费力降级也在白酒行业得到充分体现。

这也是为什么倒挂的普遍是中高档品牌单品的原因。

实际上,2016年之后,白酒行业的增长逻辑,就已经开始悄然改变了。

回顾白酒股的历程,可以看到,实际是它的最高光时刻也就是最近十几年的光景,在此之前,它的表现甚至比二十年前的基建时代的钢铁煤炭水泥“五朵金花”还不如。

白酒这十几年的增长逻辑,其实无非主要是来自三方面:经济井喷、行业洗牌、涨价。这三个方面,分别对应宏观、行业、企业三个维度。

宏观红利躺着吃,行业红利分着吃,等这两个红利开始不够了,企业就只能靠自己挣了,所以就开始有了洗牌和分化。实际上这是赚钱难度越来越大的过程。

其实这几乎也是很多其他行业都经历过的市值飙升逻辑,比如地产、家电、新能源车、光伏、甚至互联网等。

在经济井喷的时候,大家都能很轻易就致富发达,无论家庭还是商务宴请,对白酒的需求都会增加,尤其越有钱,越追求高档次的白酒品牌。

然后,随着市场竞争和品牌确立到一定程度,监管介入引导规范发展,白酒行业开始出清,品牌享受到集中度提升的红利。

2016年之后几年,地产疯狂炒作、经济刺激政策大量出台、以及三年疫情期间流动性持续爆发再次给白酒行业带来提价和整体市场核心资产估值激增的多重红利,白酒股从众多资产中脱颖而出,成为A股最强赛道。

但如今,地产行业从高光急速跌落,宏观经济受复杂因素拖累,整体消费力不断走弱,支撑白酒的底层逻辑也就无以为继了。

另外,让白酒行业也感到危机感的,是消费群体的消费需求转变。

有数据统计,目前中国白酒的主要消费人群年龄集中在45岁左右,80后、90后的年轻消费群体只占26%,00后的占比,就更低了。

去年12月,里斯战略定位咨询发布了《年轻人的酒——中国酒类品类创新研究报告》。数据显示,高度的白酒被绝大部分年轻人打上了“最不合适喝”的标签。

显然,白酒行业的消费年龄断层,越来越明显。

而酒精本身就是一级致癌物,在如今消费者对健康教育意识不断提升,及政策打压酒文化的背景下、白酒消费群体的持续收缩已成为不可逆趋势。

可不要忘了,现在的人口出生率趋势也是个更基础的不利潜在因素。

也就说,白酒消费,已经确定是一个总需求量在不断萎缩的行业。

白酒企业的压力,也将一直如影随形。

尽管白酒行业的刚需一直仍会存在,如同酱醋米盐这些基础消费品,但可以遇见将难有增量。

那么它的出路在哪?

放下身段,主动求变。

要么就守住这个刚需蛋糕,通过品质提升和不断提价去维持生计,这样虽然稳定但不会有太高的增长,对于在股票市值上,就很难有高估值待遇,比如银行业。

要么,就是像其他百年老品牌一样,趁早尝试跨界多元化。

但不是像茅台还是以“白酒+”去跨界,想要以此来培养年轻人喝酒习惯进而培养未来消费群体的方式。因为先不说这样做有没有涉及诱导年轻人(包括未成年人)喝酒的监管问题,年轻人也不一定会接受得了。

酒企要跨境多元化,可以参考像马应龙做口红,片仔癀卖牙膏,同仁堂卖咖啡,完全成立新产品、新品牌,走不一样路线。

虽然不一定能成功,但起码不至于一直固受一亩三分地,长期下去越来越被动。

04

尾声

在今年4月成都春糖会期间,有个酒类咨询圈内的大佬说了一句话:酒业整体将长期进入销量负增长,收入低增长或0增长,利润低增长的内卷时代,并且很可能刚刚开始。

他的观点,可能很多人嗤之以鼻,但我是很认同的。

这个总需求量在不断萎缩的行业,可能在未来几年随着经济周期赚暖还会稳健发展着,但内卷与洗牌,必然避免不了。(全文完)

编者按:本文转载自微信公众号:格隆(ID:guru-lama),作者:哥吉拉

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。