海螺水泥:逆周期里的机遇线索

图片:海螺水泥乌兹别克斯坦卡尔西工厂,来源:公司官网。

作者|耀华 来源|锦缎(ID:jinduan006)

罗曼罗兰曾经说过,世界上只有一种英雄主义,就是看清生活的真相之后依然热爱生活。

近期的大A市场表现一言难尽,如果说资本疲软和信心低迷短时间内很难逆转,那我们当前需要做的,应当是回顾并学习那些优秀的企业,是如何在逆周期做到不卑不亢,深耕布局。

毕竟只有深蹲才能跳的更高。

上周我们以后视镜的视角回看了材料龙头万华化学。今天我们以水泥行业最基础的供需视角来回顾下另一位材料巨头海螺水泥(SH:600585):是如何通过核心的成本壁垒穿越二十年牛熊,当下和未来,我们又应该如何看待它在这轮逆周期下的长线价值。

01

水泥行业的四大命门

水泥行业的周期波动在材料体系中相对比较简单,最核心的周期逻辑围绕着四个主线:供给侧的原料、运力、能耗和需求侧的地产。要理清这四者的关系,我们还得回到水泥产业链的各个环节。

(1)制备工艺演进证明了供给侧的核心

水泥的制成工艺主要有两类区别,按照生料制备方法可以分为干法和湿法,按照煅烧熟料窑的结构可以分为回转窑和立窑。

经过了150年工艺演进,水泥制备经历了回转窑水泥、机立窑、湿法窑、半干法回转窑(立波尔窑)、干法窑(包括悬浮预热器窑)、以及现代水泥最为常见的新型干法制作工艺。

图:水泥生产技术发展史,来源:知乎无悔

图:水泥生产技术发展史,来源:知乎无悔

无论是何种制程工艺,均围绕着“两磨一烧”的主线逻辑:即粉末制成生料(将石灰质、粘土质和校正原料通过一定比例粉磨制成生料),煅烧熟料(将生料放入窑中煅烧,形成的以硅酸钙为主要成分的硅酸盐水泥熟料),再将熟料粉磨制成水泥(加入石膏和混合材料),如下图所示。

图:水泥制备过程图示,来源:国海证券研究所

图:水泥制备过程图示,来源:国海证券研究所

早期的回转窑就是将生料煅烧成熟料的核心场所,而立窑相对回转窑,煅烧熟料的场所加热速度更快,相对更节能。与此并行的,是20世纪初湿法窑对干法窑的替代,因为湿法窑原料添加了30%的水分,易搅拌熟料的配比质量更高,产能也更高,相对符合20世纪初城镇化需求量大的市场,运损相对低。

湿法窑经历了近20年的发展,逐渐暴露出热损耗高(需要蒸发水分)、腐蚀污染等弊病,半干法立波尔窑在窑尾增设了煅烧炉篦,以窑尾的废气预热煅烧生料形成循环,相对的能耗有所优化,但是窑尾输送的电耗大,因此并没有完全替代湿法窑。

新型干法延续了立波尔窑预热生料的思路,预热器的诞生进一步优化了能耗,简化设备优化了电耗,可谓集众家所长,水泥的质量和硬度也得到了更大的保障。我们今天的主角海螺水泥就是最早布局新型干法的水泥企业,早在本世纪初就已有90%的产能来自新型干法。

目前的水泥制备工艺,在强政策导向下,国内市场已经实现新型干法制备工艺的全线替代。虽然各家企业制备技术不具备差异性,但是根据技术演进的路线我们可以看出,供给侧的技术升级始终围绕着原料粉磨(预热、加水)、煅烧能耗(各类窑)迭代,加之水泥短腿运输的特性,因此原料、能耗和运力共同构成了水泥行业供给侧的三大命门。

(2)需求侧只有一条主线:基建地产

相较于供给侧的多方作用,水泥的需求侧简单明了:与地产和城镇化强相关。这一点也比较好理解,毕竟无论是水泥,还是下游的混凝土大部分产品适用面均围绕着地产和基建。

我们以几组数据对比来看,近十年水泥价格指数趋势与全国房屋新开工面积高度相关。在这一轮的波动周期中,2015-2019水泥指数随着地产新开工面积快速攀升,2019-2023又随着新开工面积陡降。

如果我们把时间拉长来看,2000-2004基建和地产投资短周期快速飙升的区间内,全国水泥产量增速相对应的由7%飙升至19%,2004年后地产开始调控,水泥产量增速又迅速下滑至7.5%左右,2008年地产危机时,水泥产量增速更是下滑至3%以下。

图:近十年水泥价格和房屋新开工面积关系图示,来源:Choice金融客户端,锦缎研究院整理

图:近十年水泥价格和房屋新开工面积关系图示,来源:Choice金融客户端,锦缎研究院整理

同时,基建视角,以全社会固定资产完成额同比增速为例,2019至2020该指标增速下滑2.45%,水泥价格指数下滑6.67%,2020至2021该指标增长2.18%,水泥价格指数增长23.98%;去年该指标下滑2.13%,水泥价格指数又下跌23.11%。

因此可以看出,水泥产业需求侧只有一个主旋律,那就是地产和基建固定资产投资额的景气度。

能耗、运力、原材料成本以及需求侧的地产基建,这便是水泥行业四大命门。

02

海螺发家史:“天时地利”+逆风布局

1978年绝对是材料行业市场化发展的分水岭,不仅仅有备考七八计划但是的化工龙头万华化学,还有长江江畔来自安徽的另一位材料巨头:海螺水泥。

海螺水泥的前身是宁国水泥厂,1978年国家建委批准,原上海胜利水泥厂扩建工程移交给安徽省负责建设。与万华化学相似的是,宁国水泥厂的发展也沿革了日本引进产线技术,再到国产化的历程,这里不再赘述。

1996年宁国水泥厂兼并白马山水泥厂,组件海螺集团。相较于基于烟台合成革厂诞生的万华化学,海螺水泥的起点更高一点,在成立伊始便港、沪两地上市。

但成功没有偶然性,海螺水泥之所以能从偏安一隅的水泥厂成长为享誉世界的行业龙头,不单单靠起点高,主要还是自身能够放大天时地利的优势,牢牢掌握了前文所述的供给侧三大命门,及需求侧的强需求周期+逆周期布局的思维逻辑:

(1)运力——海螺水泥最具差异性的优势

水泥是无库存强半径的“短腿产品”,全国的水泥市场基本盘都围绕着地方龙头,比如华北的金隅、东北的亚太、西北的新天山和祁连山、上峰等等。

而全国城市化率最高的华东、中南、西南市场基本是中国建材和海螺水泥二分天下。海螺之所以能够成长为与中字头抗衡的地方龙头,最引人注目的就是其“T型策略”—围绕长江以航运为主,拉长原料产业链,降低运力成本并根植于长江下游消费市场。

图:海螺T型策略图示,来源:锦缎研究院

从水泥单吨的运力成本来看,航运价格仅为4-5元每吨,是铁路的1/2,公路的1/10,运输半径却高达1000公里,是铁路的两倍、公里的三倍。

T型战略下,海螺水泥在长江沿岸东部地区拥有30-40个万吨级专用码头,并收购了沿岸多数小水泥厂用来粉磨加工原材料。并且,下游华东市场在过去二十年间是全国城镇化率增速最快的地区。

依托长江的运力,海螺水泥的产品以相对更低的物流成本覆盖了相对高价值的市场,这是海螺能够在过去二十年成长为龙头的核心优势之一,除此之外也得益于其长期以来对原材料市场超前的布局。

(2)原料——另一个得天独厚的地域优势

如果说长江是海螺同业竞争的“左膀”,那么安徽的地域优势便是海螺水泥的“右臂”。

安徽拥有全国最丰富水泥用灰岩矿山储量及产能,远高于第二名四川,并且水泥产业是规模型企业,大规模产线的能效更高,电耗、煤耗更低,万吨级的熟料产线比千吨级的产线综合电耗低28%左右,水耗低18%左右。

图:各省区石灰岩产能,来源:中银证券

图:各省区石灰岩产能,来源:中银证券

海螺水泥在安徽省内的产线整合布局要远远高于同业企业,以中银证券的数据为例,海螺的产线规模要高于竞品50%左右。

受益于此,海螺的单位原料成本是同业最低级别标准,规模以上(年营收过百亿)水泥企业中近五年毛利均值位居第二,千亿规模以上的同业当中毛利率排名第一。

图:水泥企业单吨原材料成本及毛利率,来源:国海证券研究所,Choice金融客户端

(3)能耗——技术和规模优势共振

煤炭消耗量一直是企业最大的成本支出,上文中提到海螺水泥毛利率同业领先除了原材料优势外,另一大核心优势便在于海螺水泥长线发展史来看,一直在积极布局能源赛道,早在上市前中国首套水泥纯低温余热发电机组就在海螺水泥投运,并且在生物发电、风电、光伏等清洁能源都有所布局,从而降低了其核心能耗成本。

从数据口径来看,伴随着2020-2021清洁能源(海螺风电、光伏)集中投产,以熟料口径计算的单位煤耗从2017年的144.77千克/吨快速下降至最新财报年度的104.88千克/吨。

图:海螺水泥近年间熟料单吨煤耗,来源:公司公告,锦缎整理

从成本视角来看,海螺水泥作用全国前二的产能,因此在上游供给和产业链中有相对较强的话语权,2021年以来煤炭价格飙升,各家水泥企业所对应的单吨煤炭成本也相应上浮,结合运力、原料和能耗的综合成本来看,海螺水泥在同业中依然具备较为明显的成本优势。

图:各水泥企业水泥熟料单吨综合成本,来源:公司公告,锦缎整理

(4)逆周期播种+顺周期结果

除了供给侧海螺自身的实力过硬外,过去二十年地产强周期和海螺自身的逆周期布局能力也不可忽视,这一点和材料龙头万华化学有异曲同工之妙。

图:海螺上市以来市值周期变化,来源:中银证券

以海螺的是指表现来看,长周期内绝对是水泥制造行业的绝对优质标的,在上市后经理了三波半(目前是第四波下滑周期)行业周期,整体来看在2021年之前是一波完整的上行周期。

从结果来看,海螺的成功离不开强周期驱动,但是从同业对比来看,海螺之所以能拉开身位更核心的原因在于逆周期的产业动作更合理,我们拆分来看:

图:2012年左右水泥行业单吨净利对比及费用成本,来源:中银证券

图:海螺水泥自上市以来资本开支趋势,来源:网络信息,锦缎研究院

因此我们可以看到,依靠着逆周期布局,顺周期结果的逻辑,海螺水泥取得了远超行业平均水平的ROIC,在累计资本开支超过1500亿的大型企业中,仅次于万华化学。

图:2002-2022年水泥行业平均ROIC,来源:网络信息,锦缎整理

综上所述,依靠着逆周期布局的胆魄逐渐积累的强成本优势壁垒,海螺逐渐从地方水泥厂发展成为世界一流的水泥企业;但硬币的另一面,是当时当下乃至不远的未来,水泥行业肉眼可见的低预期,这一点也深深影响着海螺近两年的市值表现。

03

当下与未来:逆周期里的机遇线索

与当前市场表现无异的是,海螺水泥近两年的市值表现非常不理想,而市场最底层的逻辑最核心的还是在于,水泥行业需求侧的地产相对疲软,并且可能面临21世纪以来最长的一波下行周期。

诚然这一点并没有任何问题,地产很难在短周期内回到繁荣期。但彼得林奇在上世纪末正是依靠布局周期股,实现了富达麦哲伦基金远超指数的业绩表现。其核心投资逻辑便是在公众情绪最悲观,经济萧条或经济周期的底部进入具备确定性的周期股。

何为具备确定性的周期股?在我们看来,最核心的逻辑在于其具有在长周期内上下循环往复的能力,也就是拥有最低限度的刚性需求及度过出清期的能力,没有人会认为某项服务业是周期股,因为服务需求被替代后它就消失了,没有人会认为钢铁不是周期股,因为刚需需求会存在,市场博弈的核心围绕的还是产销比例。

水泥行业毫无疑问是周期性行业,无论地产表现如何,都会保持一个较低限度的刚需需求。甚至在我们看来,只有到了逆周期的出清阶段,才会让类似海螺这样的行业巨头迎来更大的机遇,理由如下:

(1)逆周期出清,对于海螺是优势

首先,逆周期的核心逻辑一定是强者恒强。

比如,上世纪七十年代的石油危机,壳牌就是依靠周期带来的炼化行业快速出清,反向现金收购了大量待出清的石油矿产和炼化资源,一举成为全球头部的炼化石油企业。

水泥行业也不例外,纵观过去二十年,每次强周期都会导致行业更为分散,比如2009年、2017年,但是每逢逆周期,行业总会进一步聚集,比如2017年至今,行业CR8攀升至91.5%。

图:水泥行业市场集中度(CR8),来源:Choice金融客户端

逆周期对于头部企业而言,实际是减少竞争对手的优势期,这时问题的关键便在于哪些企业有能力穿越周期,哪些企业有资本实现逆势扩张。

这一点便是海螺水泥的优势,比如前文提到的海螺水泥有绝对的成本优势,相对应的可以在低需求下实现更高的市场占有率。

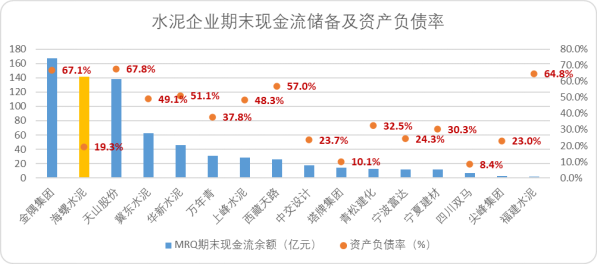

再比如,海螺水泥拥有整个水泥行业最低的负债率,最高的现金储备。这意味着海螺水泥有足够的资本运作空间来实现逆周期扩张,拥有充足的资本储备熬过寒冬。

图:水泥企业MRQ期末现金流储备及负债率,来源:Choice金融客户端,锦缎整理

所以,这次长周期的下行期内,马太效应会越来越明显,对海螺水泥而言存在潜在扩大销售半径,提升行业占有率的机遇。

(2)构建第二曲线的机遇

其次,正如我们在《》阐释的一样,海螺水泥也在积极布局产业链上下游,希望形成更高效,更广更平滑的材料体系,在此轮逆周期的布局中有明显提速的趋势。

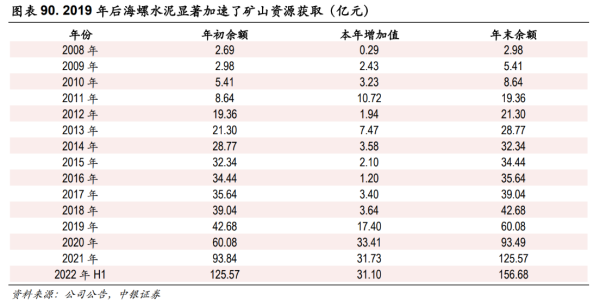

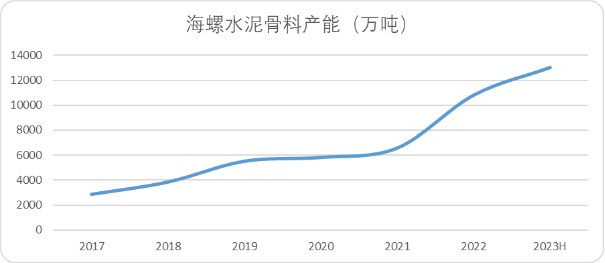

比如水泥产业链延展的骨料业务,作为工艺与水泥相近的产业链下游业务,这轮逆周期海螺在骨料矿物布局快速提升,产能较2017年增长了将近5倍。

图:2019年后海螺矿山资源储备,来源:中银证券

图:海螺水泥骨料产能变化,来源:企业财报,锦缎研究院整理

向下延展,骨料下游的商混,海螺水泥本轮逆周期投资认购了西部建设的股权,商混(商用混凝土)更接近基层市场,市价相对更加平滑也有利于海螺构建更为平稳的材料产品线。

虽然海螺水泥目前还没有明显的材料体系演进成链式反应的产品版图,但是以目前的节奏而言,无论是商混、骨料还是未来可能的PVC产品、一直以来布局的新能源光伏都有可能在此轮产业出清中,通过资本并购成长为海螺的第二曲线。

(3)两条腿走路,有助于海螺跨越周期

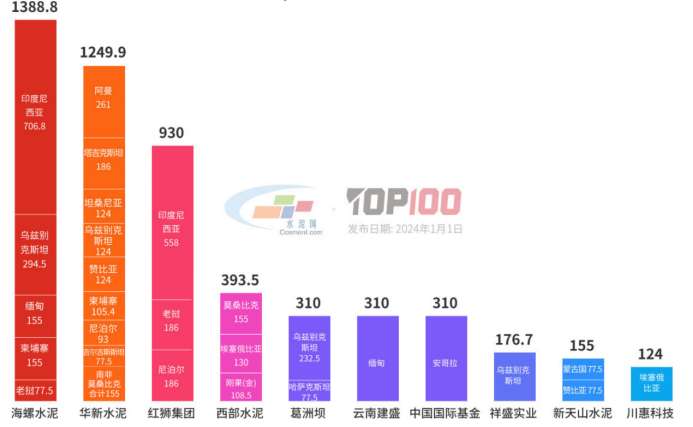

最后,来自于上一轮逆周期布局的成果,目前海螺水泥海外投产的产能是水泥企业中最高的。

无论是中东还是东南亚等新兴经济体,在这一轮全球经济中正处于增长最快的第一梯队,以海螺布局最多的印尼为例,Worldomet预测印尼在2030年有望实现62.1%城镇化率,以此为基础水泥地产市场具有足够的增长空间。

乌兹别克斯坦经济去年维持了5%左右的高增速,目前其城镇化率在50%左右,未来也具备很强的增长空间。

图:水泥企业海外投产产能,来源:水泥网

因此,这部分刚刚放量的海外产能,未来一段时间能似乎可以承接国内丧失的部分需求,有助于海螺国内海外双腿并行卖过逆周期。

同时,海螺水泥2022年的股息率达到6.4%,过去五年间维持了6%-10%的高股息区间,大幅度领先同行。

很显然,市场目前对于海螺水泥这类周期低点的优质企业“爱答不理”,但是从长期基本面来看,海螺水泥拥有穿越周期所需的成本壁垒,资本优势以及逆周期布局分散风险的思维,我们要关注的,就是在这轮史无前例的大周期下,海螺是否还能保持其特色的定力。

没有谁能够买到最低点,或许我们能做的,就是认清海螺水泥这类优质企业的价值,在不远的未来,市场会给予这类优质企业以资本奖励,也会给予能够认清其价值的投资者以奖励。

编者按:本文转载自微信公众号:锦缎(ID:jinduan006),作者:耀华

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。