中国上市公司营销费用榜:市场内卷程度创下近15年之最

作者|耀华 来源|锦缎(ID:jinduan006)

现代管理学之父彼得·德鲁克认为:企业只有两件事要做,一件事创新,另一件是营销。

创新一直是资本市场和投资者喜闻乐见的叙述方式。但营销往往是长期主义陷阱下容易被忽视,甚至被敌视的关键要素。

但现实一次又一次的向我们印证了一个道理:市场早已过了酒香不怕巷子深的时代。

2024年4月的最后一周,是所有A股企业年报交卷的deadline。如果冰冷的会计数字只能反映过去,那么年报期就是是企业过去和当下差值最小的时刻。

今天我们以此为藉,以销售费用的视角出发,重新审视下最新财报周期A股、港股的整体、行业、企业的费率趋势,以及背后蕴藏的时代印记。

01

A股、港股市场整体趋势

(1)欣欣向荣的理想世界

首先纵览下A股市场销售费用率整体趋势。

以时间维度来看,过去二十年间,A股平均销售费用绝对值逐步攀升,从04-10平均2.13亿元增长至近五年间平均4.14亿元,翻了一倍。

从费率来看,销售费用的增长大多源自于规模扩张,因此整体的平均费率由04-10年均5%下降至近五年平均3.5%,降低了1.5pct。

图:20年间A股销售费用及费率趋势,来源:Choice金融客户端,锦缎研究院整理

图:20年间A股销售费用及费率趋势,来源:Choice金融客户端,锦缎研究院整理

再来看看港股的,首先需要明确的是,港股大部分科目以款项费用划分,A股卡死科目比较多,因此港股销售及推广费用与A股销售费用的狭义理解存在细微的差别,但基本不影响类比。

其次,因为港股标的变动较大,我们仅选取了港股当前市值大于100亿规模的企业(共317家),样本数量少,规模大,整体来看相对的单个企业平均销售费用会高于全体A股公司,但费用率不会变。

我们可以看到,与A股相同的是,近15年来销售费用绝对值从22亿增长至59亿,翻了一倍有余,但是销售费率稳定的保持在4%-5%的区间。

图:15年间港股销售费用及费率趋势,来源:Choice金融客户端,锦缎研究院整理

图:15年间港股销售费用及费率趋势,来源:Choice金融客户端,锦缎研究院整理

因此无论是A股还是港股,整体来看销售费用抬升的主要原因主要还是依靠整体市场规模的提升,销售费率变化不大甚至有所下降。

(2)平静海面下涌动的暗潮

如果我们换个角度来审视问题,就会发现整体销售费率下降并不能掩盖所有问题。

会计界专家马靖昊老师曾经对销售费用单一会计科目提出了一个颇具想象力的衍生指标——“销售难度率”,即以毛利率减去销售费用率,来判断企业、行业整体的销售难度和竞争程度。

这是一个结合企业外部竞争和内部技术能力的复合指标,销售难度率绝对值越低,实际销售难度越高。因此为简化文字理解,我们将其改名为“销售简易度”。

即如果同质化严重,且企业内部技术没有实际的提升,便不得不让利市场,或者进行更多的营销来扩展市场,从而牺牲自己的利润水平。

以此视角我们统计了沪深全A近15年以来的销售简易度变化,刚刚过去的2023年销售简易度为14.5%,达到了15年内最低的极值,较2018年高点下降了1.5pct。

图:15年间A股销售简易度趋势,来源:锦缎研究院

图:15年间A股销售简易度趋势,来源:锦缎研究院

可别小瞧这1.5pct,沪深全A的样本容量超过5000余家中国最有规模,最有实力的企业,从某种意义上讲印证了各行各业都处于竞争出清的阶段。

以这条曲线来看,自2012年“互联网+诞生”以来,单从销售角度考量供给市场其实经历了接近十年的短暂蜜月期,企业有效供给和利润逐步提升。

但近5年以来同质化的供给增多,技术周期的停滞。二者共同作用,虽然在市场规模扩张的影响下销售费率有所下降,但整体简易度大幅下降,对企业利润反噬越发严重。

这也是为什么要格外重视供给侧变革,以及新质生产力的意义。

接下来,我们来看看具体行业的销售费率对比及趋势。

02

行业营销榜:趋势、差异及逻辑

1)绝对意义上的销售费用横向对比

已披露的2023年财报中,医药生物、通信和石化油服行业的销售费用最高。其中石化油服的单一企业平均销售费用最高达到了31.69亿,其次是家用电器行业14.28亿及通信行业12.32亿元。

图:申万一级行业近三年销售费用总合及均值,来源:Choice金融客户端,锦缎整理

图:申万一级行业近三年销售费用总合及均值,来源:Choice金融客户端,锦缎整理

同口径下,申万二级行业中,三年销售费用绝对值最高的行业分别为通信服务(4245.5亿元),炼化贸易(3970.5亿元)及化学制药(3314.8亿元)。单一企业均值来看,销售费用平均花费最高的行业为白电(104.6亿元)、乘用车(88亿元)及旅游零售(57.7亿元)。

图:三年销售费用总合及单一企业平均费用,来源:Choice金融客户端,锦缎研究院整理

图:三年销售费用总合及单一企业平均费用,来源:Choice金融客户端,锦缎研究院整理

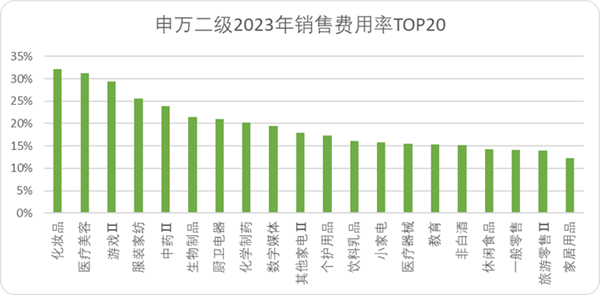

同口径下,我们以销售费用率来横向对比销售意愿,化妆品(32.1%)、医美(31.2%)及游戏(29.5%)的费率最高,营收的近三成花费在营销及渠道端。整体来看,行业客户偏C端的的行业,如服装、个护、家电行业的营销花费意愿较强。

图:申万二级行业2023年销售费率TOP20,来源:Choice金融客户端,锦缎研究院整理

图:申万二级行业2023年销售费率TOP20,来源:Choice金融客户端,锦缎研究院整理

2)不同行业的销售费用占比拆分

不同行业的销售费用渠道流向不同,对销售费用的狭义定义也不同。

我们具体拆分了销售费用绝对值较高的TOP10行业,以及销售意愿(销售费率)最高的TOP10行业中,市值最高的龙头企业,具体看下销售费用具体流向及占比。

以近三年销售费用绝对值的角度来看,规模较大的通信、炼化多数销售费用花在了渠道维护和人员工资等“被动花费”上,基本每年的销售费用趋同,更像是生产成本的另一种表达形式。

除此之外,化学制药、中药及医药商业等医药行业的营销开支较大,主要花费在广告和学术推广上,也是行业的特性。

地产和乘用车两个品类比较特殊,前者费用与销售佣金强绑定,后者与售后服务费用强绑定,也属于被动性的销售费用支持。

图:近三年销售费用绝对值TOP10行业具体开支拆分,来源:锦缎研究院。点击可看大图。

图:近三年销售费用绝对值TOP10行业具体开支拆分,来源:锦缎研究院。点击可看大图。

我们再来看看主动性的销售费用支出,化妆品、数媒、小家电、个护和饮料乳品是纯营销费用(广告及促销)开支占比最高的行业。

而游戏、服装、厨卫是渠道费用开支最高的行业。游戏受限于发行渠道,服装厨卫近年来线上化率明显抬升,电商渠道支出占比增长迅速。

图:2023年销售费率TOP10行业具体开支拆分,来源:锦缎研究院。点击可看大图。

图:2023年销售费率TOP10行业具体开支拆分,来源:锦缎研究院。点击可看大图。

整体来看,近年来行业销售费用从被动转向主动的趋势明显,多数行业的传统渠道费占比有所下降,而线上、媒介广告的花费占比增长1-5pct,并且越偏向C端的行业(如游戏、家电、个护)越明显。当然这可能也与流量费越来越贵有关。

3)不同行业的“内卷”程度对比

同样以“销售简易度”的口径,我们来看一下申万二级各行各业近十年来内卷程度的趋势变化。

出乎刻板印象的是,抛去能源,工业等强垄断行业,近十年销售简易度复合增速最快的是前期大量投入资本的消费行业。其中连锁赛道和医美赛道复合增速超过10%,互联网电商、教育也逐渐迈入开花结果期。

烧钱换市场,再形成垄断抬升利润的玩法似乎确实可行,这些赛道的内卷程度逐渐减轻。

图:销售简易度复合增速最快的行业TOP10,来源:锦缎研究院

图:销售简易度复合增速最快的行业TOP10,来源:锦缎研究院

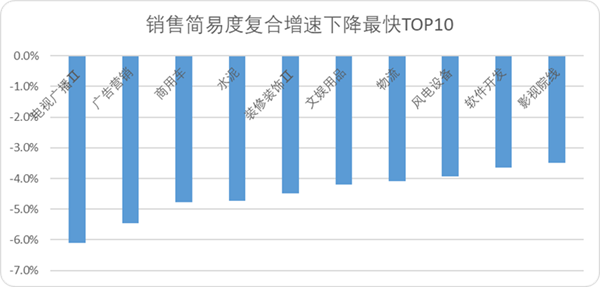

同样的,抛去能源、农业、地产等垄断性质明显,或外部环境大幅影响利润率的行业后,销售简易度大幅下降的行业,均与技术周期和同质化竞争密切相关。

其中,电视广播和广告受线上营销最为明显的行业,无论是供给(流量费)还是需求(客户)都遭到了冲击。而商用车,水泥,物流,风电及传统软件等行业,大多因为技术周期停滞,同质化竞争加剧导致销售简易度大幅下降。

图:销售简易度复合增速最慢的行业TOP10,来源:锦缎研究院

图:销售简易度复合增速最慢的行业TOP10,来源:锦缎研究院

03

中国上市公司营销榜

以绝对值的角度来看,规模较大的垄断性企业在渠道和销售人员工资花费较高,因此绝对支出较高,但比例相对营收规模较稳定。

前20名中,美的、格力等家电行业渠道改革和销售规模扩张带来的销售费用增长幅度较大。比亚迪、宁德时代因销售快速扩张带来的费用增长明显,其余企业保持稳定增速。

图:销售费用绝对值最高的企业TOP20,来源:Choice金融客户端,锦缎研究院整理

图:销售费用绝对值最高的企业TOP20,来源:Choice金融客户端,锦缎研究院整理

以销售费率的视角来看,费率较高的企业以营收较少,但产品需要大量销售费用支撑的药企居多,前20名中,13家医药相关企业。其余均为IT服务、软件开发或游戏等费率相对较高的企业。

图:销售费率最高的企业TOP20,来源:Choice金融客户端,锦缎研究院整理

图:销售费率最高的企业TOP20,来源:Choice金融客户端,锦缎研究院整理

以费率的变化幅度来看,同样是医药相关企业增幅迅速,TOP20中占据9席,其中康希诺无论是增幅还是费率的绝对值均为翘楚。其次和信创相关的IT服务,游戏行业的费率增幅也相对较高。

图:销售费率增长最快的企业TOP20,来源:Choice金融客户端,锦缎整理

图:销售费率增长最快的企业TOP20,来源:Choice金融客户端,锦缎整理

最后再来看一下港美股上市的中概互联企业中,阿里巴巴(按财年计算)销售费用最高,如果合并计算,阿里巴巴和拼多多(美股单记营销费用)的销售费用超过了A股所有公司。

销售费率来看,汽车之家最高,其次是BOSS直聘和拼多多。但费率整体的变化趋势不大,除了业务转型明显的东方甄选和好未来外,其余企业费率保持稳定或微降。

图:TMT中概互联2023年销售费用表现及趋势,来源:Choice金融客户端,锦缎整理

图:TMT中概互联2023年销售费用表现及趋势,来源:Choice金融客户端,锦缎整理

从销售费率来看,中概互联企业已经过了资本扩张,营销换增长的阶段。

04

研究结论

1)整体来看,A股和港股的销售费率稳中有降。

2)以行业来看,绝对值层面规模垄断行业较高,以单一企业销售费用及销售费率层面来看,白电、汽车、旅游、化妆品、医美及游戏较高。

3)拆分销售费用来看,传统规模型企业的渠道费用较高,医药、游戏、传媒和小家电的主动营销(广告投入)较高。

4)个股层面医药行业销售费用主动支出较高,其次是IT服务和游戏企业。

5)中概互联相关企业,同规模下营销费用远高于A股传统企业,并且销售费率也较高,但整体趋势逐渐下降。

6)核心差异点是:以销售简易度(毛利率-销售费用率)来看,市场内卷程度到了近15年最低的极值,甚至是20年的极值,同质化竞争加剧,供给侧出现了比较明显的挤压趋势。

编者按:本文转载自微信公众号:锦缎(ID:jinduan006),作者:耀华

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。