业绩大涨后,九号公司会被资本市场重估吗?

作者|熊逾格 来源|连线Insight

业绩突飞猛进的九号公司,能在二级市场重回巅峰吗?

8月6日晚间,九号公司发布半年报。财报显示,2024年上半年, 九号公司录得营收66.66亿元,同比增长52.2%,录得归母净利润5.96亿元,同比增长167.82%,综合毛利率达到30.45%,同比增长2.8个百分点。

从业务调整角度来看,这是一份意义重大的财报。

在此之前,九号公司在很长时间里被视为依赖小米生态链的平衡车巨头。2023年,九号公司的小米相关销售收入降至4.27%,两轮电动车业务以41.4%营收占比成为第一大业务。

九号公司部分产品,图源九号公司官网

换句话说,当下的半年报是九号公司“去小米化”及入局两轮电动车两项战略基本完成后,迎来的首份半年报。

财报之外,值得关注的是公司股价。

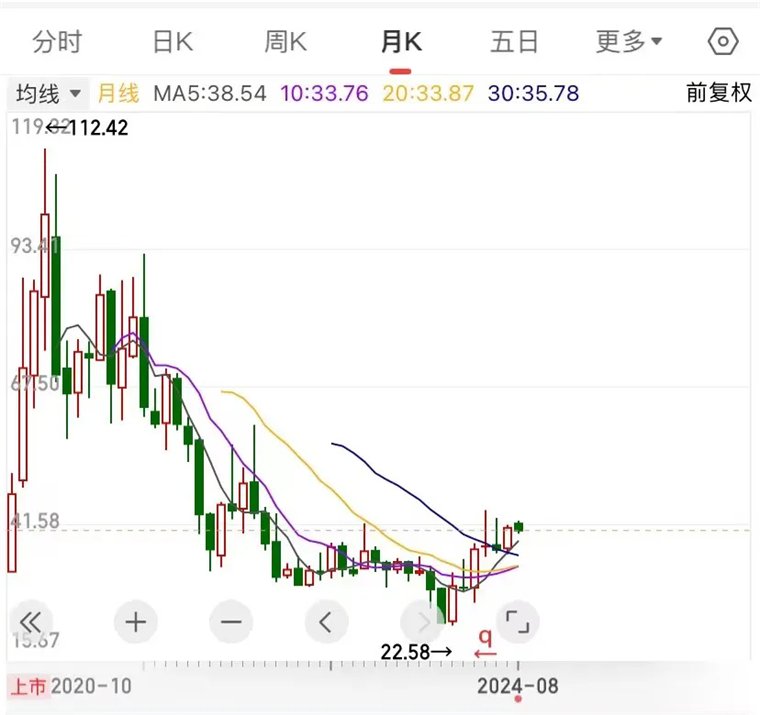

2020年10月底在上交所科创板上市后,九号公司业绩一直都维持着不错的增长,然而股价却不如人意,2021年1月的历史峰值后,便开始近3年的持续下跌。

今年2月,九号公司股价开启反弹,在6个月超70%的涨幅后,截至7月底,九号公司市值相比2021年1月的历史峰值,跌幅仍超过6成。

九号公司近年股价走势,图源同花顺App

股价与业绩走势的不一致,反映出资本市场对九号公司转型的疑虑。如今这份转型完成后的亮眼业绩,或许有望将持续数年的观望情绪冲淡。

8月以来,九号公司走势良好。截至8月7日收盘,涨幅达到8.78%,半年报业绩利好下,当日涨幅达到7.5%,报收44.58元/股。

谈起这家曾经的平衡车科技明星公司,人们的第一印象不再只是平衡车了。或许市场正期待着,九号公司不断证明自己开辟的新路。

业绩涨了数倍,

能挽回资本市场的青睐吗?

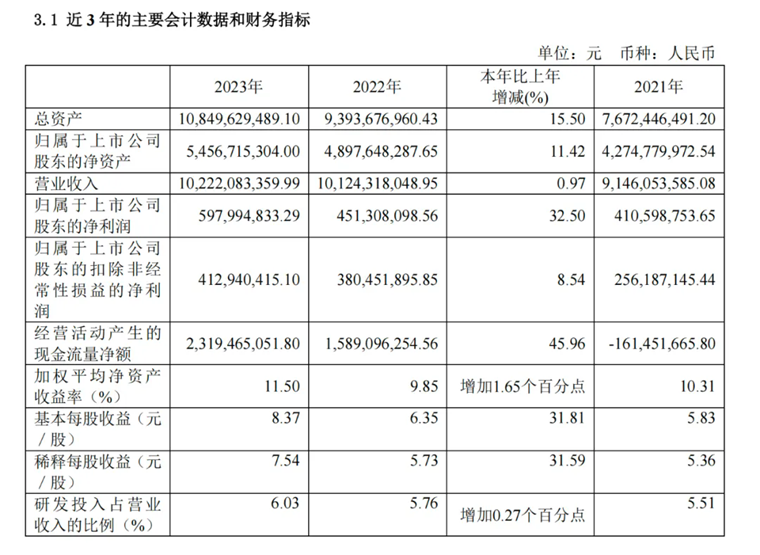

将时间线拉长,九号公司在近几年业绩都不错。

2020年~2023年,九号公司分别录得营收60.03亿元、91.46亿元、101.2亿元、102.22亿元,年均复合增长率为19.41%;录得归母净利润7347万元、4.11亿元、4.51亿元、5.98亿元,年均复合增长率高达101.59%。

九号公司近年业绩,来源九号公司2023年报

但在亮眼的财务表现之外,九号公司在二级市场却没能“顺风顺水”。

在2021年1月达到112.42元的历史高点后,九号公司股价一路下跌,在今年2月初触及股价低点22.58元,相比上市发行价18.94元涨幅仅有19%。连续数年的下跌与上市时的盛况形成鲜明对比——当年九号公司上市后首日涨幅104.8%,7个交易日涨幅总计260.7%。

今年2月,九号公司股价开启反弹,截至7月底的6个月内股价涨幅为77.74%。尽管如此,据7月31日收盘价40.98元、总股本7.165亿股计算,当前市值相比历史高点接近800亿元的市值,跌幅仍然超过6成。

九号公司市值下跌的逻辑,藏在业内普遍关注的主营业务调整中。

2014年,历经2年早期创业后,九号公司品牌正式成立,凭借对于平衡车、机器人等业务的研究经验,同样毕业于北京航空航天大学的高禄峰、王野,分别担任CEO及公司总裁。

2015年,在红杉资本、小米、顺为基金等资本助力下,通过收购全球平衡车始祖Segway,九号公司将数百项专利技术纳入囊中,一举登上全球平衡车龙头宝座。

凭借“国内颇受瞩目的首支CDR”以及“全球平衡车龙头”两项标签,九号公司上市充分释放制度改革、细分赛道巨头的想象空间。但与上市同时,九号公司的业务调整愈发明显,经营业绩上重心的逐渐转移,使得资本市场对其上述期待减弱。

2020年,九号公司开始发布两轮电动车系列产品,这方面业务在主营业务中的占比不断上升,而传统的平衡车、滑板车业务的占比则在不断下降。2023年,两轮电动车业务以41.4%的主营业务占比一举超越平衡车、滑板车业务,成为九号公司第一大业务,暗示着九号公司形象的转变。

作为“两轮电动车生产商”,九号公司面对很多挑战。

首先,两轮电动车赛道相比平衡车是竞争更为激烈的红海市场。

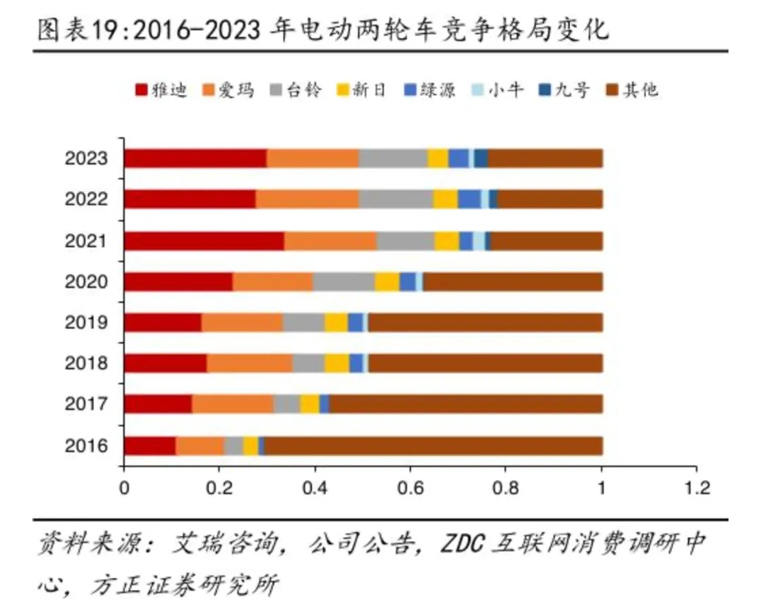

起步于上世纪90年代的两轮电动车产业,在近30年中经历“禁摩令”、《道路交通法》、新国标等一系列变革后,是一片充分竞争与成熟的市场,更注重产品质量与性能,聚集起众多玩家围绕雅迪、爱玛、台铃三大巨头的局面。

相较之下平衡车市场则仍然称得上起步阶段。围绕平衡车、滑板车“路权”的行业标准化仍在推进,以美国、英国、德国、日本等国家电动滑板车的落地准入标准为引领,全球范围内对于这条赛道的立法仍在持续,而国内平衡车、滑板车尚未开放路权,形成行业标准化,意味着相当宽阔的市场未得到释放。

其次,两轮电动车产品在利润空间上逊于平衡车、滑板车。

在频繁、充分的价格战中走向成熟的两轮电动车市场,更加依赖规模效应,多数公司产品的毛利率都在20%之下,例如,雅迪、爱玛、小牛、九号在2023年的两轮电动车毛利率分别为16.9%、15.67%、21.5%、19.27%。

相比之下,仍处在早期阶段的平衡车、滑板车市场,产品毛利率普遍比两轮电动车高出10%左右,例如九号公司、涛涛车业平衡车业务2023年毛利率分别为27.87%及34.87%。

最后,九号公司是两轮电动车赛道的新玩家。

据开源证券研报,2020年,九号公司在滑板车全球市场、平衡车全球市场分别以52.7%、8.6%的份额占比位居龙头地位。而在两轮电动车市场,入局仅3年的九号公司市占率尚低于传统巨头,线下渠道门店也较少,不敌传统两轮电动车巨头。

近年两轮电动车市场竞争格局变化,图源方正证券研报

从细分赛道的龙头,到两轮电动车赛道众多玩家中的一名,这样的认知难免反映在资本市场情绪上,对股价走势造成影响。

转型是必然,九号要自己寻求活路

九号公司为何要闯进两轮电动车赛道?答案落在更实际的发展问题上——九号公司平衡车、滑板车的传统主业藏有隐忧。

作为小米生态链企业,发展早期的九号公司在销售上重度依赖小米渠道,无论是为小米代工平衡车产品,还是销售自营产品,国内业务基本都需要通过小米的渠道布局。

为争取更多的话语权、利润空间以及规模,并作为上市公司规避可能的风险,九号公司必须建立起自家更为稳定的销售体系。

上市之前的2017~2019年,小米相关销售收入占比为73.76%、57.31%及52.33%。上市后九号公司的“去小米化”进一步加快,2020~2023年,小米相关销售占比分别为45.91%、32.3%、12.64%以及4.27%。

然而另一方面,近年宏观背景下需求下滑,失去小米品牌“光环”的九号公司面临的问题同样严峻。

与“去小米化”的加速同时,九号公司的业绩增速猛然下降,2022年、2023年分别录得营收101.2亿元、102.2亿元,同比增幅分别为10.7%及0.97%,远不及2020、2021年30.9%、52.36%的业绩涨幅。

反映在平衡车、滑板车主营业务上更加明显。2021~2023年,九号公司平衡车、滑板车业务分别录得64.05亿元、55.37亿元、34.87亿元营收,同比变动分别为21.72%、-13.55%及-37.02%,毛利率分别为25.09%、29.44%及29.45%。产品毛利率上升的情况下,营收却不断下滑,暗示着失去小米渠道的九号公司,平衡车、滑板车销量发生锐减。

着眼于“去小米化”可能的困境,两轮电动车业务成为九号公司极为重要的一次押注。

发展电动车业务不仅能发掘新增长点,也能为九号公司的渠道体系建设提供稳定保障——相比小众的平衡车专卖店,一家电动车专卖店覆盖面更广。

2019年底,九号公司正式入局电动车赛道,这一年新国标实施,电动车消费市场步入下一阶段,要求高端化、高质量、高智能的产品,并掀起一波换机潮,成为九号入场的机会。

2020年,九号公司逐步将电动自行车、电动摩托车产品投入市场,11月公司上市后,宣布将上市实际募资净额12.4亿元中的3.5亿元,投入智能电动车辆项目的实施主体九号科技。年底,在“九号电动渠道赋能大会”大会上,九号公司表示,一年之内九号公司已经在全国布局700家专营店,一级代理商达到300家。

短短数年,九号公司两轮电动车业务快速崛起。

2020~2023年,九号公司两轮电动车业务分别录得4.32亿元、13.34亿元、26.63亿元及42.32亿元营收,除去从0到1的第一年,后三年同比涨幅分别为208.8%、99.62%及58.92%,毛利率分别为18.26%、11.19%、16.16%、19.27%。不难看出,两轮电动车业务营收增速一直很好,毛利率暗示着产品逐步在销量、定价上已完成适应市场的过程。

在最新的半年报中, 九号公司自主品牌零售电动滑板车营收达到10.31亿元,同比增长21.51%;两轮电动车营收达到33.83亿元,同比增长119.12%,主营业务占比达到50.74%。在保证传统主业的增长下,转型成功的两轮电动车业务俨然成为九号公司新的业绩增长飞轮。

新国标阶段后,高端、智能化成为消费者对于电动车产品的新要求,九号公司跟上了趋势。不过,依靠科创走出“活路”的九号公司,仍需要更多展示能力的产品。

“科创”标签,九号公司还得烧钱做

九号公司在两轮电动车上的成功,根本上来说源于巧妙地切入高端市场。从发展历程来看,“科创”“智能化”正是九号公司的底色与标签。

“我们应该是全球两轮电动车行业做智能化最好最彻底的公司。”进军两轮电动车赛道一年后,九号公司董事长兼CEO高禄峰这样形容该业务,他表示,智慧物联网是未来最重要的风口之一,“我们把电动车从功能机向智能机做重要改造”。

在电动车赛道,九号公司成功避开雅迪、爱玛、台铃等企业主宰的中低价格段市场,利用较为熟稔的互联网打法,以E300P、猎户座等高端产品及M系列、N系列等中端产品开拓市场,在与直接竞争对手小牛的市场争夺中也不落下风。

自2020年发布至2024年二季度结束,九号公司电动车产品出货量已经突破400万台,线下门店数量达到6200多家。

不同价格段两轮电动车品牌销量对比,图源iresearch官网

艾瑞咨询数据表示,在2023年电动两轮车5000元以上价格段,九号公司销量位居第一,并在4000元以上价位领跑市场。2023年,九号公司两轮电动车单车收入2876.2元,高于雅迪的1488.2元,其高端产品售价在万元左右,拉高了两轮电动车高端产品均价。

与之相对,在市场愈发关注高端的总体方向下,进军高端市场已成为两轮电动车企业的主流趋势,九号公司的两轮电动车竞争压力也会日益显著,未来将面对雅迪、爱玛等巨头的进一步竞争。

在电动车业务之外,九号公司需要更多发挥想象空间的业务触点。当下,这个触点落在服务机器人、全地形车业务上。

财报中,九号公司曾提到在“智慧移动人(智能载人车辆)”外, “智慧移动物(运载服务机器人)”是公司业务的另一项重心。为此,“公司将在服务机器人领域加大研发投入,结合大数据、云计算、物联网等技术开发更多产品”。

九号公司称,“智能割草机器人业务”在产品、渠道上正趋于成熟,拥有技术、价格优势,有希望带来新增长点;而动力运动产品业务完成0到1,体系化初步成熟,以“混合高动力+智能简化操作体验”战略在该品类持续增长。

同样,上述两项业务作为九号公司蕴藏的潜力正在被市场接受。

申万宏源证券指出,机器人、全地形车为蓝海新业务,前者二代割草机市场从欧洲拓展至北美、澳新等地,渠道拓展至线下零售,预计将维持高增长;后者在美国市场快速扩张,下半年混动全地形车新品上市,有望量价齐升。

开源证券认为,割草机器人行业处于明显迭代周期,逐步由埋线式、随机导航、随机碰撞产品向无边界、规划导航产品升级,前者以当前占据全球绝大部分份额的富士华、WORX为代表,而后者以九号公司、科沃斯为代表。在行业中,九号公司的割草机器人产品相较于富士华、WORX具备性价比,且优于大部分国产品牌,在欧洲线下网点超2000家,渠道开拓能力也很好。

2024半年报中,九号公司全地形车营收达到5.07亿元,同比增长78.25%;割草机器人营收达到4.49亿元,同比增长316.69%,均保持了亮眼的增长。

另一方面,这也意味着九号公司必须持续投入。2020~2023年,九号公司研发费用分别为4.62亿元、5.04亿元、5.83亿元、6.16亿元,研发费用持续走高。2024年上半年,九号公司研发投入3.5亿元,同比增长18.88%,研发人员占总员工比例达到34.39%。

公司上市时,高禄峰曾致辞称:“8年前,九号公司创始团队带着‘科技改变人类出行’的梦想推开智能短交通的大门,未来将始终坚持‘智慧移动能力公司’这一定位”。

九号公司在“智慧移动能力公司”的路上能走多远,仍需关注其能否以科创能力不断敲开新的大门。

编者按:本文转载自微信公众号:连线Insight(ID:),作者:熊逾格

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。