内外资重仓第一股!贵州茅台凭什么?

(图片来源:摄图网)

作者|市值观察 来源|市值观察

近日,贵州茅台公布2024年上半年成绩单,表现超出市场预期。同时,茅台还披露了未来三年分红规划,力争成为A股市值管理标杆。加之优秀的商业模式,长期投资价值不应被低估。

01

逆势下的高质量增长

2024年上半年,茅台营业收入819.31亿元,同比增长17.76%,归母净利润416.96亿元,同比增长15.88%。上半年白酒业经营普遍承压,千亿体量的茅台能逆势超额完成既定增长目标,实属不易。

分产品看,茅台系列酒表现突出,同比增长超过30%,占营收比例提升至16%,证明茅台已逐渐形成双轮驱动格局。分渠道看,直销渠道占比41%,更好平衡厂家与经销商利益。

2024年上半年贵州茅台预收账款(合同负债和其他流动负债)112.33亿元,较去年上半年上升36.30%,较一季度上升了5.29%。

这一强劲表现表明经销商对茅台信心十足,并没有受到上半年批价波动的影响。最为重要的是茅台用稳定高增表现,证伪了市场的一些所谓担忧。

事实上,茅台批价表现远强于同行表现,即便因短期供需因素导致批价有波动,但离出厂价1169元还有很大缓冲空间,并不会实质性影响业绩。

再者,随着中秋国庆销售旺季来临,飞天茅台批价持续上涨,原箱价格回到2700元上方,散瓶回到2400元上方。

02

用现金提振信心

尽管茅台业绩稳定增长,但近期股价仍受到A股大盘疲软、投资者信心不佳的一些影响。

茅台采取实际行动来提振投资者信心。半年报披露当日,茅台发布公告,提出未来3年现金分红比例不低于75%,每年分红两次。在主流机构看来,该方案诚意十足。

茅台自2001年上市以来,每年均进行现金分红,累计额度高达2714亿元,是其上市募资额的123倍。这样的分红成绩在A股市场里屈指可数,也证明了茅台盈利能力长期向好,有持续分红基础。

▲茅台历年分红表现

来源:Wind

从2015年开始,茅台将分红比例大幅提升至50%以上并维持至今。2022年与2023年,茅台还通过特别股息方式拉高了分红比例,分别高达95.8%、84%。如今,茅台规划将分红比例直接拉高至75%以上,相当于将过去两年特别股息进行常态化,打消了市场疑虑。

茅台给出稳定可预期的高分红规划,未来将吸引更多中长期投资者。

据高盛发布研报显示,假定贵州茅台分红率为75%,预计其2024年-2025年的股息率分别为3.6%、4.1%。其实,茅台最新股息率已达3.48%,较2021年最低时的0.6%大幅提升2.88个百分点。与A股市值龙头相比,同样不逊色。

当然,茅台对分红进行规划本身也是公司治理水平再上一个台阶的有利证明,同时也是市值管理的有力武器。

今年7月,茅台提出市值管理要在A股努力成为标杆。从现实基础上看,茅台确实有底气。

首先,市值管理最重要的一环是保持业绩的良好成长性,实现价值的持续膨胀。在这一点上,茅台的确定性很高。

其次,茅台在加大分红派息、实施股票增持与回购方面持续有动作。控股股东茅台集团在2022年-2023年茅台股价非理性下跌时,多次宣布增持,传递市场信心,保护中小股东的利益。

市场沟通方面茅台也有所作为。2024年7月,茅台管理层带队亲赴北京召开投资者交流会,分析茅台发展形势与规划,回应投资者关切。茅台还强调市值管理不仅关注分红,还要努力与投资者建立常态化沟通机制。

总体来看,做大主业创造价值是市值管理的第一要务,同时需要兼顾价值运营(含公司治理、投资者关系等)与价值实现(含回购、增持、分红等)。

03

稳坐第一重仓股

过去这些年,在大盘市场环境动荡以及自身经营偶有波动的大背景下,茅台始终稳坐内外资机构第一大重仓股。

外资历来重仓以贵州茅台为首的高端白酒,用真金白银表达态度。截至8月12日,据金融终端数据显示,北向资金最新持股白酒1606亿元,常年位列申万31个行业榜首。其中,持股茅台市值为1183亿元,占白酒业比重73.7%,且常年是北向资金A股第一大重仓股。

内资公募基金方面,截止2024年一季度末,茅台获1519家基金重仓持有,持仓市值高达1478亿元,同样排名第一。

▲来源:研值有道

其实,茅台早在2005年一季度便“杀入”公募基金前十大重仓股之列,此后成为前十常客。从2019年开始,茅台一直稳居头号重仓股。

内外资重仓茅台,背后源于对白酒这门好生意的认可,更是对其优秀商业模式的洞察。

商业的目的是赚钱,好的商业模式能够源源不断赚钱,即实现自由现金流的持续增长(自由现金流为经营现金流减去资本开支)。

白酒几乎不需要资本开支,没什么负债利息,先款后货,赚取的利润基本等同于自由现金流,资本价值可持续膨胀,是白酒可以穿越周期的底层逻辑。而大多数行业赚到利润后,需要进行大量资本开支才能维持现有业务基本盘,自由现金流并不多,资本价值无法持续膨胀。从这个维度看,白酒是A股中商业模式最好的赛道。

另外,高端白酒是食品饮料行业最好的细分赛道,竞争壁垒很高,具备强社交需求,价格带宽,运输便利,销售半径大,容易扩张自由现金流。在高端白酒市场中,茅台拥有最强品牌壁垒,盈利能力首屈一指。

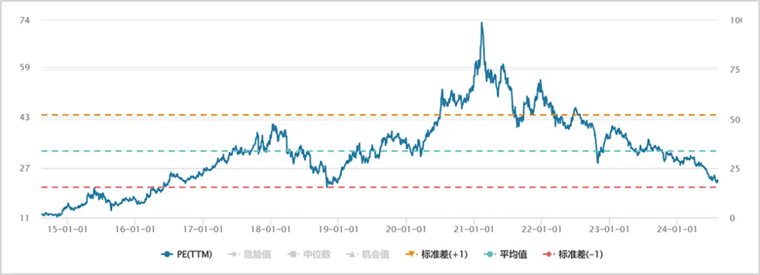

然而,由于多方面因素影响,截至8月13日,茅台PE估值仅为22.22倍。从行业对比看,仅略高于中证白酒指数的19.11倍。相较于行业平均,茅台有更好业绩成长性以及更好商业模式,估值上应有更高溢价才合理。

与自身对比看,茅台估值处于2016年来极低水平,处于被市场显著低估的状态。业界观点指出,鉴于茅台优秀的商业模式,以及在白酒行业强劲的核心竞争力,资本市场是不会长期给予低估水平的,未来有望迎来回归。

▲贵州茅台历年PE走势图

来源:Wind

编者按:本文转载自微信公众号:市值观察(ID:),作者:市值观察

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。