规模和利润,老板电器一个也没守住

作者|贾乐乐 来源|市值榜(ID:shizhibang2021)

老板电器交出一份全方位缩水的财报。

2024年上半年,老板电器营业收入47.29亿元,同比下降4.16%;归母净利润7.59亿元,同比下降8.48%,扣非净利润则下降了11.9%。

自2010年上市以来,老板电器只有2020年上半年出现过营收、净利双降,原因不必多说。

把第二季度拎出来,老板电器单季度收入24.9亿元,同比下滑超过9个百分点,第二季度是疫情以来,除了2020年第一季度之外,收入下滑幅度最大的季度。

现金流方面,老板电器的经营性现金流净额从去年同期的9.60亿元降至4.14亿元,同比下滑56.86%,原因包括回款慢以及应付款项到期。

发布中报的同时,老板电器给出了在A股并不算常见的中期分红计划,这几天家电以旧换新的政策也正在热点上,两大利好加持,8月27日,老板电器仍然下跌了5.08%,而家用电器板块的整体跌幅在1.5%左右。

规模和质量齐降,老板电器怎么了?

01

经营现金流和毛利率双降

深陷增长困局

作为典型的房地产后周期行业,老板电器的发展深受房地产的影响。

房企失火,老板电器就会跟着遭殃,比如,2021年,老板电器将来自恒大精装修业务的6.6亿元应收款项和票据,全部计提了信用减值损失。

这几年,房地产市场在出清,房企的风险在逐渐化解,老板电器不再需要每年计提高额的坏账准备,比如今年上半年计提了7000多万,以往计提的坏账也通过“抵房”等方式收回了一些,所以整体新增的坏账准备不算高。

旧账,本就做了最坏的打算,计提了损失,关键在于新账,新账更能反映在经历房企暴雷之后,老板电器在应收款方面的风险管理水平。

众所周知,账龄越长越不安全。

去年年底,老板电器一年期内的应收账款余额占总数的比重,要高于今年6月底。短账龄的应收款占比下降,这不是一个好现象。

截止6月末,账龄在一年以内的应收款有14.6亿元,其中有超过2亿元被单独计提。通常情况下,按照时间进行计提是走流程,单独计提意味着风险更大。

应收回款的质量和节奏都会影响老板电器的现金流,是老板电器经营活动现金流净额下滑56.86%的重要原因。

现金流变差,应收账款质量变差,这在一定程度上代表了老板电器对下游的话语权减弱。

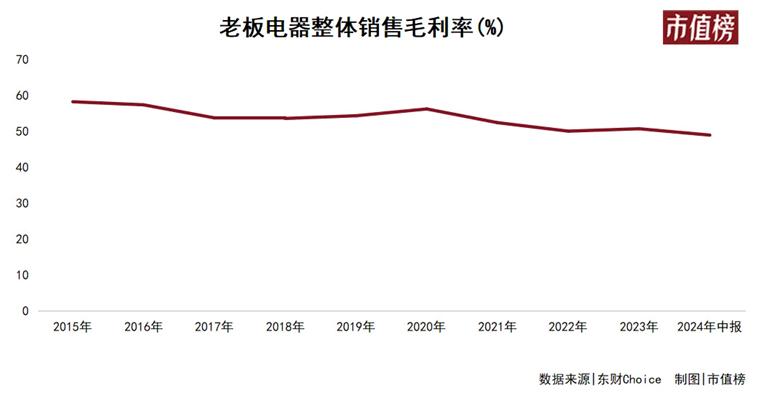

另一方面的话语权减弱,表现在毛利率持续下降。

原本,老板电器的产品顶梁柱是油烟机、燃气灶,加上定位高端且市占率高,老板电器的毛利率能达到55%以上。

今年上半年,老板电器的毛利率为48.28%,同比下降3.64个百分点。从最高58%的毛利率到如今,老板电器的毛利率持续下降,前几年可能是在产品多元化的过程中,产品结构变化导致毛利率降低。

而现在的毛利率下滑可能反映的是产品竞争力在下降。

得出这个结论,一方面是因为收入占大头的吸油烟机和燃气灶,毛利率分别下降了4.31和3.52个百分点,另一方面是因为,从2021年到现在,同行业的万和电气毛利率稳中有增,华帝股份基本稳定,美的的消费电器业务毛利率同样是稳中有增。

产品竞争力下降的直接后果,是老板电器的市场份额变化。

老板电器的销售渠道主要分为线下、线上和工程,其中线下以代理商为主,线上是电商自营,工程和精装修有关。其中,线上直营的收入占到了一半以上。

今年上半年,以线上渠道零售额的市场份额计算,老板电器的厨电套餐和烟灶两件套,都是第一,市场份额分别为27.0%和28.2%,相较于去年同期都下滑了5个百分点。

老板电器的“第一”含金量在下降。

线下渠道,老板电器的吸油烟机和燃气灶也都是第一,都提升了约1个百分点,但架不住其他渠道降得多。

短期来看,老板电器仍然有增长困难。

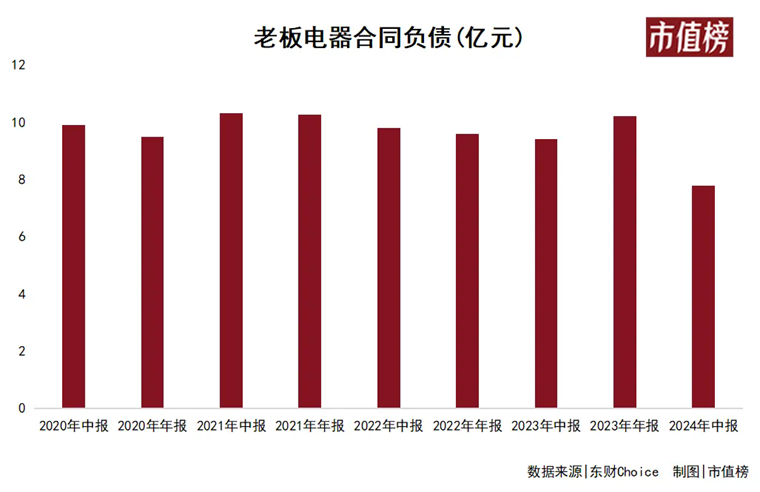

中报显示,老板电器的合同负债为7.78亿元,去年年底和去年中报的数据分别为10.2亿元和9.42亿元。合同负债会在未来转变为收入,这个科目的下降能在一定程度上反映收入的不乐观。

其他方面也可以反映出老板电器管理层对形势的判断以及对自身预期的不乐观。

比如股票期权激励计划设定的考核目标,对收入的要求是增长5%可触发行权条件,增长10%可以100%行权。

再比如,去年四季度开始,老板电器的定期存款增加,截止今年6月末,有32亿元期限为一年以上的定期存款,一年以内的定期存款14.4亿元。

一般来说,当预计钱不能通过投入生产获取更高利益的时候,公司就会通过购买理财、存款等方式进行现金管理。

当然,这也给老板电器带来了丰厚的收益。光是上半年,老板电器的利息收入就有9700万元,占利润的比重超过10%。

02

从依托房地产增量到依托存量房产的厨电换新,厨电行业尚处在过渡中。

对老板电器而言,需要进行战略性转变,才能尽可能少受到房地产行业的影响,让阿尔法更漂亮一点。

战略性转变就是需要从To B思维转为To C思维。

比如,渠道的转变。

以往,和精装修工程深度绑定是老板电器的优势,代理模式同样是To B模式,这种模式下,厨电企业需要搞定下游的房企、承建单位、代理商,依靠他们销售产品,距离终端消费者更远。

随着形势的变化,老板电器也调整了销售渠道,从2020年到2023年,直营渠道的收入占比从41%提升到52%,代销和工程渠道则出现了不同程度的下滑。

当然,从To B到To C,不能只是渠道的转变。

老板电器这个品牌中的“老板”,这个词在老板电器起步的八十年代象征的是身份地位,与老板电器产品的高端定位具有一致性。

而放到当下的传播语境下,老板这个词,有很强的疏离感。

现在主理人这个词这么流行,原因之一就在于创业者或者职业经理人,认为老板这个词太严肃,太有距离感。

“称呼”的变化,反映了买卖双方关系的变化,同时也是老板电器最需要补上的一课——重塑与消费者之间关系。

有投资者反映,经走访发现很多省一级的代理年龄普遍偏大,听说目前集团正研究让代理商的子女继承代理权,并问这样做的战略意义是什么?

这位投资者的言外之意大概是老化的渠道、旧的思维方式能否和当下主流消费者建立良好的关系,这个问题是可以通过继承来解决的吗?

现在搞装修的80后、90后甚至是00后消费者,接触信息的方式、吸收知识的方式都很快,现在很多产品的参数和价格也都很透明,这就导致“贵就是好”的心智越来越建立不起来。

在产品方面,老板电器已经不再固守高端,而是多价格段并进,形成多元化的品牌矩阵:旗下品牌帝泽定位超高端、老板定位高端、名气面向中端市场、大厨定位年轻、金帝定位专注。

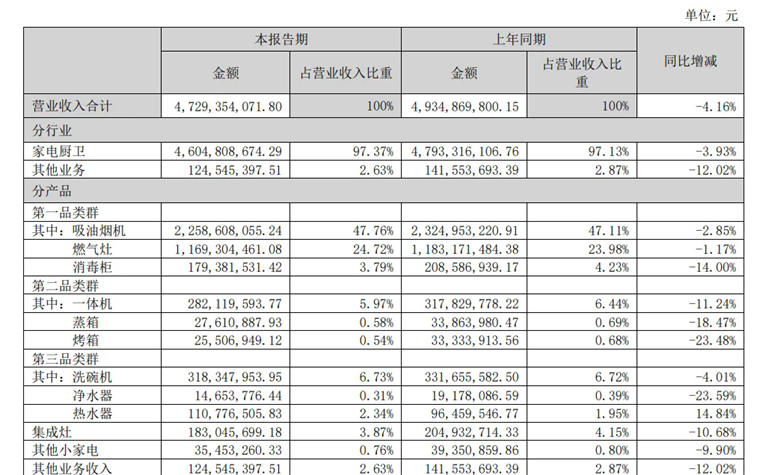

前面提到老板电器不再固守着拳头产品,而是将产品分为三大品类。

第一品类是油烟机、燃气灶、消毒柜,属于需求更刚性的品类,第二品类包括一体机、蒸箱和烤箱,属于年轻人更青睐的新型烹饪产品,第三品类包括洗碗机、净水器和热水器。此外还有集成灶和其他小家电。

而从今年中报来看,老板电器的成熟产品油烟机和燃气灶最为坚挺,收入下降分别为2.85%和1.17%,而第二品类群和第三品类群下滑较严重,蒸箱、烤箱下降18.47%和23.48%,洗碗机、净水器和集成灶也都在下滑。

(来源:老板电器2024年半年报)

因为油烟机和燃气灶这种成熟产品几乎卷无可卷,消费者会更信任老板电器这样的老品牌,但同时也说明,老板电器还是在吃老本,在新兴产品上,产品力和品牌力不足。

在重塑和消费者的关系上,除了产品定位层面,老板电器也在营销和创新方面努力。

第一,营销,也有过比较成功的营销case。

比如启用王一博这样的年轻顶流以贴近消费者。

比如,2021年国庆节,老板电器在抖音发起《洗碗机之歌》创作大赛,主题是“做饭很快乐,洗碗很痛苦”,《洗碗机之歌》在国庆节当天就突破了500万的播放量。

第二,创新。

创新的起源,要么是发现新需求、新场景,要么是从供给侧提升技术,给消费者更好的体验。

前者比如集成灶,或许确实存在老板电器副总裁何亚东所说的“只适合小户型,规模小做不大”弊病,但率先发现需求并占据市场的企业才能享受到蓝海红利,哪有那么多家家都需要、市场规模极其大的产品,持续发现一个个小赛道可能是未来厨电行业的重要增长逻辑。

后者比如AI,何亚东曾在公开场合称:“我们并没有把自己定位在家电,我们定位是在做烹饪”,这个新定位,是为老板电器的“食神”AI烹饪大模型服务的。

在AI方面,方太、华帝、美的等知名企业也都在跟进,虽然技术进步能在多大程度上变成经济效益,还不清楚,但就当前而言,有卷的方向总比没有好。

编者按:本文转载自微信公众号:市值榜(ID:shizhibang2021),作者:市值榜团队

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。