新股发审流程修订 效率和透明度双双提升

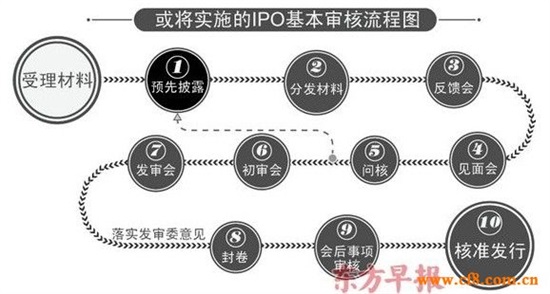

4月18日的证监会新闻发布会上,新闻发言人邓舸表示,首发申请审核流程重新梳理如下:一是发行监管部在正式受理后即按程序安排预先披露,反馈意见回复后初审会前,再按规定安排预先披露更新;二是鉴于已要求保荐机构建立公司内部问核机制,在首发企业审核过程中,不再设问核环节;三是将首发见面会安排在反馈会后召开,增强交流针对性,提高见面会效率。

对此,IPO咨询机构前瞻投资顾问(专为拟上市企业提供上市前细分市场研究和募投项目可行性研究)认为,修订后的IPO审核流程,一方面旨在通过预披露时点的再度提前,进一步拉长发行人接受公众和社会各界监督的时间,让新股发行工作更加公开透明。另一方面,问核环节的取消,以及将见面会延至反馈会之后,无疑有利于发审效率的提高,也是监管层转变职能定位,提高保荐机构勤勉尽责机制的直观体现。

对于市场高度关注的IPO重启时点,发布会并未明确提及。但当日深夜,证监会网站批量公示了28家拟IP O公司的招股书申报稿。对此,前瞻投资顾问认为,这意味着IPO发审会重新启动的日益临近。

“受理即披露”正式启动 取消问核效率提高

长期关注主板/创业板发审流程与规则的前瞻投资顾问分析认为,在原有的流程里,发行人提交首发申请材料至证监会,只有通过了见面会、问核、反馈会、落实反馈意见之后,才会进行预披露,然后再进行初审会、发审会、落实反馈意见、封卷、核准发行。

而在新的流程之下,从材料受理开始,发行人就要预披露,然后是反馈会、见面会、预披露更新、初审会、发审会、落实反馈意见、封卷、核准发行。

前瞻投资顾问认为,修订后的IPO审核流程,一方面旨在通过预披露时点的再度提前,进一步拉长发行人接受公众和社会各界监督的时间,让新股发行工作更加公开透明。可以预计的是,“受理即披露”的新政将给目前候审的600余家企业及拟申报企业增添不少压力,毕竟在聚光灯的烘烤下,不见得每一个企业的每一个细微之处都经得起推敲与争议。但之于整个IPO市场的良性循环发展,这一新政无疑是进步的体现。

另一方面,问核环节的取消,以及将见面会延至反馈会之后,无疑有利于发审效率的提高,也是监管层转变职能定位,提高保荐机构勤勉尽责机制的直观体现。

实际上,早在2013年6月,证监会就公布了“受理即披露”的新政,只是因为IPO发审会和新股发行工作一直处于暂停状态,导致上述新政并未得到有效执行。如今,证监会要求候审公司启动审核程序并执行这一新政,将意味着IPO重新启动的日益临近。

IPO审核流程正逐步公开透明化

回顾这几年的新股发行审核流程,前瞻投资顾问发现,IPO审核日渐公开化、透明化是主要趋势。

2012年2月1日,证监会首次公布首次公开发行股票审核的工作流程:受理、见面会、问核、反馈会、预先披露、初审会、发审会、封卷、会后事项、核准发行等主要环节。

同日,证监会开始在其官方网站对IPO在审企业名单和审核进度、企业信息表等情况,进行每周一次的更新发布。

也是从2012年2月1日起,证监会要求,发行人将预先披露时间从此前的发审会召开前5天,提前至发审会之前1个月左右。而这一预披露时间,又在2013年6月的“受理即披露”改革中被再次提前。这意味着市场各方将有充分时间对拟首次公开发行(IPO)公司进行分析研究和监督。

从2008年开始从事IPO咨询服务的前瞻投资顾问认为,相继多项流程改革,无疑是A股历史上针对新股审核的一个极大进步。也就是从2012年2月1日开始,针对新股审核的一系列新政持续推出,不仅大幅提升了IPO审核公开透明度与审核效率,也让资本市场的循环系统更加健康而有序。

据证监会最新更新的IPO申报名单,截止4月17日,仍有606家在审企业排队IPO,其中主板165家,深圳中小板226家,创业板215家。同时,今年以来,累计共有31家企业终止审查,40家企业中止审查。

或将实施的IPO基本审核流程图(制图:东方早报)

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。